Esta semana ha estado marcada por las numerosas portadas en los periódicos sobre la investidura como Presidente de EE.UU. de Trump. Existe una enorme incertidumbre en los mercados globales sobre cuáles serán las políticas que finalmente llevará a cabo este presidente y si será tan drástico como ha sido en sus discursos hasta ahora. Un tema que preocupa al mercado y da pie a muchos puntos de vista en los distintos foros, es cual será presión que Trump ejercerá sobre la Reserva Federal (Fed) y hasta que punto será capaz de interferir. Para entender cómo puede influir en la independencia de la Fed y las consecuencias de ello, vamos a hacer un breve resumen de la constitución de esta organización, su evolución y como está compuesta.

La Fed fue creada en respuesta a crisis financieras de principios del siglo XX. La Federal Reserve Act (FRA) estableció un sistema con bancos de reservas regionales y con una Junta de Gobernadores, supervisando la oferta monetaria. En sus inicios, la Fed estaba estrechamente vinculada al Departamento del Tesoro y realizaban tareas conjuntamente en el mercado abierto.

Tras la crisis del 29, se vio que había que mejorar el sistema monetario de EE.UU. y a lo largo de la década se aprobaron distintas leyes que cambiaron la estructura y las responsabilidades de la Fed. En 1933 la Ley Bancaria (Glass-Steagall Act), creó el Comité Federal de Mercado Abierto (FOMC), encargado de las operaciones y regulación de mercado abierto. Ley Bancaria de 1935, centralizó la política monetaria bajo el FOMC y prohibió que los bancos de reservas (regionales) operaran en el mercado, salvo por instrucciones explicitas de la Fed.

El Acuerdo Tesoro-Fed de 1951 marcó un punto clave para la independencia de la Fed, permitiéndole abandonar su rol de mantener bajos los costes de endeudamiento del gobierno y operar más libremente en los mercados financieros.

La Ley de Reforma de la Reserva Federal de 1977 fue una de las más relevantes y define el mandato de la Fed que aún sigue vigente: promover máximo empleo y estabilidad de precios. También incluyó el objetivo de tipos de interés a largo plazo moderados, pero se entiende que si las dos anteriores se cumplen esta también se cumplirá. Además, esta ley incrementó la supervisión de la Fed por parte del Congreso, exigiendo confirmaciones del Senado para los líderes de la Fed y reportes regulares.

Enmiendas posteriores al 2000 han fortalecido la transparencia de cuentas, exigiendo que la Fed publique información detallada y que su presidente comparezca ante el Congreso.

En resumen, la FRA ha sido modificada a lo largo del tiempo para adaptarse a desafíos económicos y políticos, especialmente en los años 1950 y 1970, lo que ha contribuido a la independencia actual de la Fed y su papel clave en la economía global. Es importante entender que la Fed no siempre ha tenido la misma filosofía no función que emplea ahora y por lo tanto, podríamos ver futuras modificaciones en sus responsabilidades.

La junta de la Fed está formada por siete miembros, incluyendo un Presidente y dos Vicepresidentes. Todos son nombrados por el Presidente de EE. UU. y confirmados por el Senado. Los miembros tienen mandatos de 14 años, mientras que el Presidente y los Vicepresidentes sirven 4 años en sus respectivos roles. Sólo pueden ser destituidos «por causa justificada», lo que les otorga protección frente a despidos arbitrarios.

Las funciones de la junta de la Fed:

- Supervisa y regula el sistema de la Reserva Federal.

- Tiene autoridad para fijar los tipos de interes y los requisitos de reservas.

- Garantiza la transparencia y realiza exámenes periódicos.

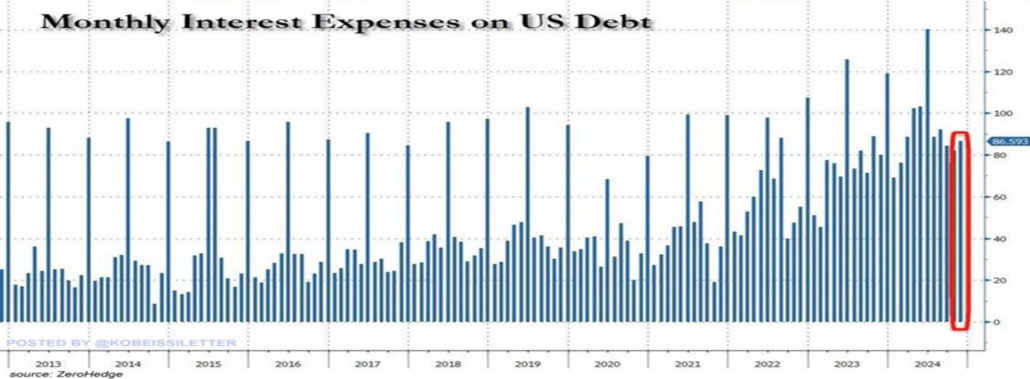

- Aunque no recibe financiación del Congreso, la Fed se autofinancia a través de sus operaciones. En 2023, el sistema registró una pérdida neta de 117.200 millones de dólares, atribuida al aumento de los pagos por intereses, superando los ingresos de sus activos. Esto puede ser un punto de presión por parte de Trump de cara a futuro. Sin embargo, esta pérdida no afecta la capacidad de la Fed para implementar su política monetaria ni para financiarse.

Actualmente Jerome Powell es el actual presidente, con mandato hasta mayo de 2026 y su puesto en la Junta se extiende hasta enero de 2028. Powell es valorado como una figura estabilizadora, habiendo enfrentado desafíos como la guerra comercial (2018-2019), la pandemia de COVID-19 y la inflación pospandemia.

El Comité Federal de Mercado Abierto (FOMC) está compuesto por los siete miembros de la Junta y cinco presidentes de los bancos regionales de la Fed. Los presidentes de los bancos regionales no son nombrados por el Presidente de EE. UU. ni confirmados por el Senado.

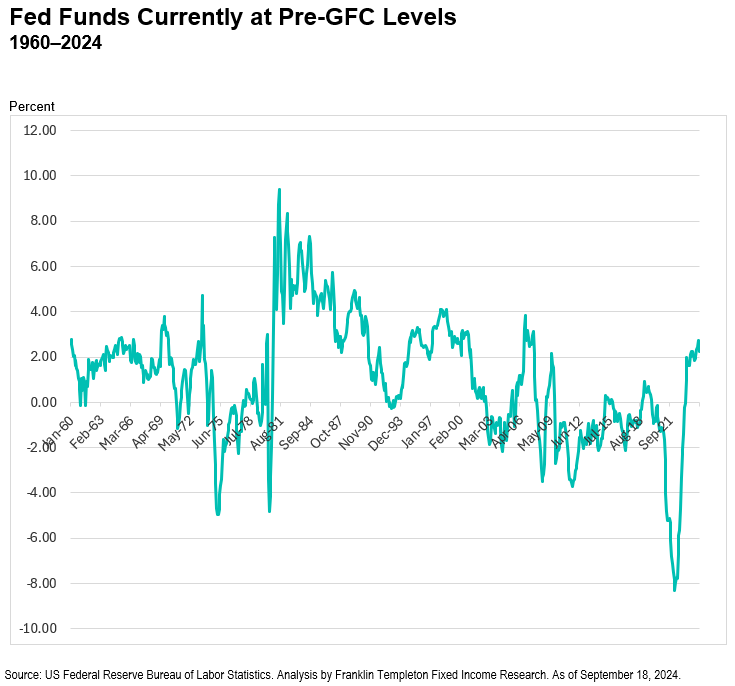

El FOMC establece el rango objetivo para el tipo de fondos federales y utiliza herramientas como operaciones de mercado abierto. Desde la crisis financiera global, la Fed ha cambiado su enfoque, utilizando un régimen de «reservas amplias», apoyado en compras masivas de activos (QE) para controlar los tipos de interés a corto plazo.

En resumen, la Junta de Gobernadores y el FOMC desempeñan un papel crucial en la política monetaria y en la estabilidad financiera de EE. UU., operando con un alto grado de autonomía e influencia global.

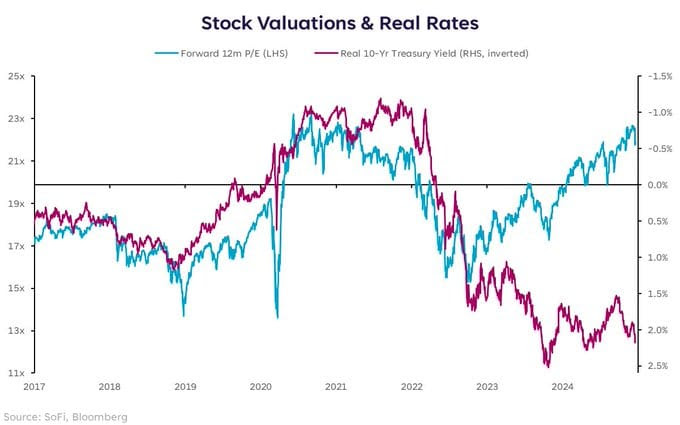

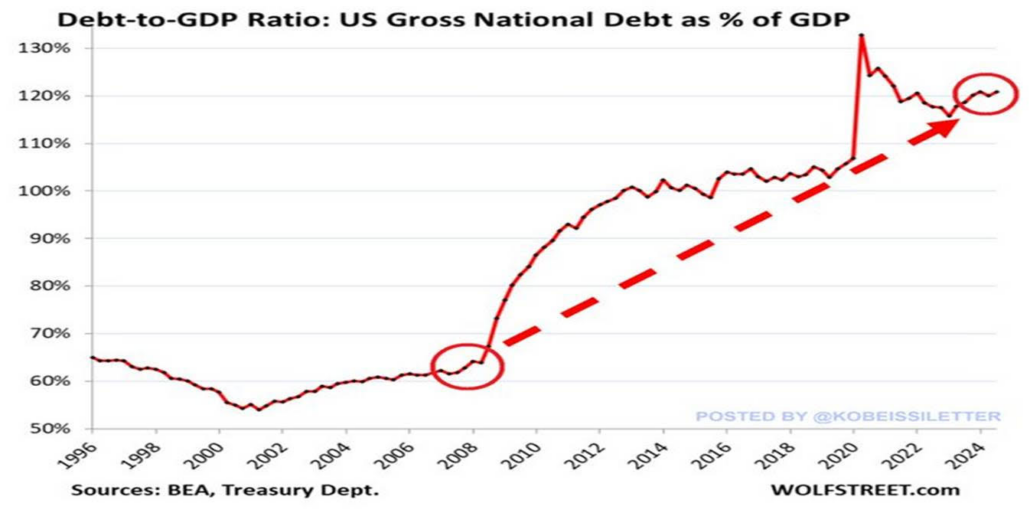

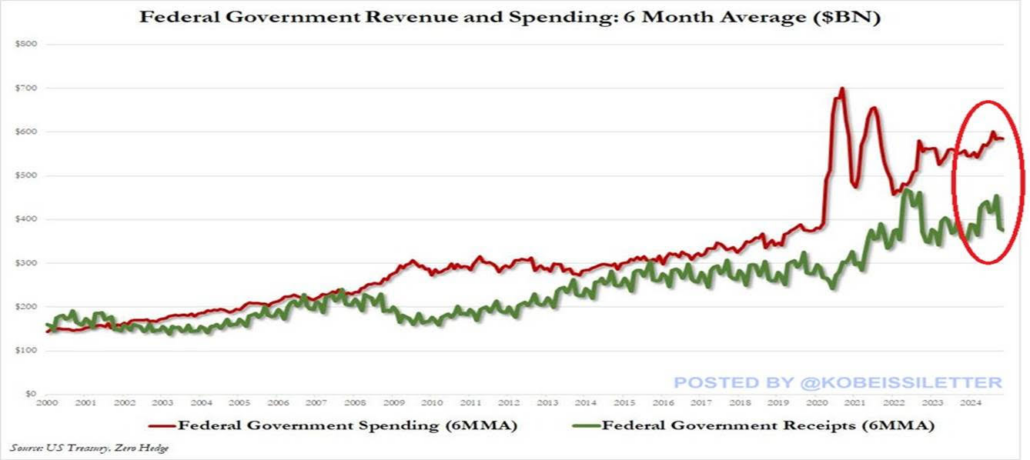

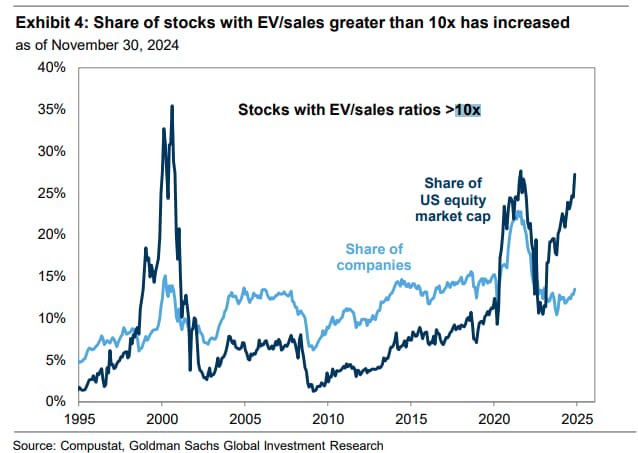

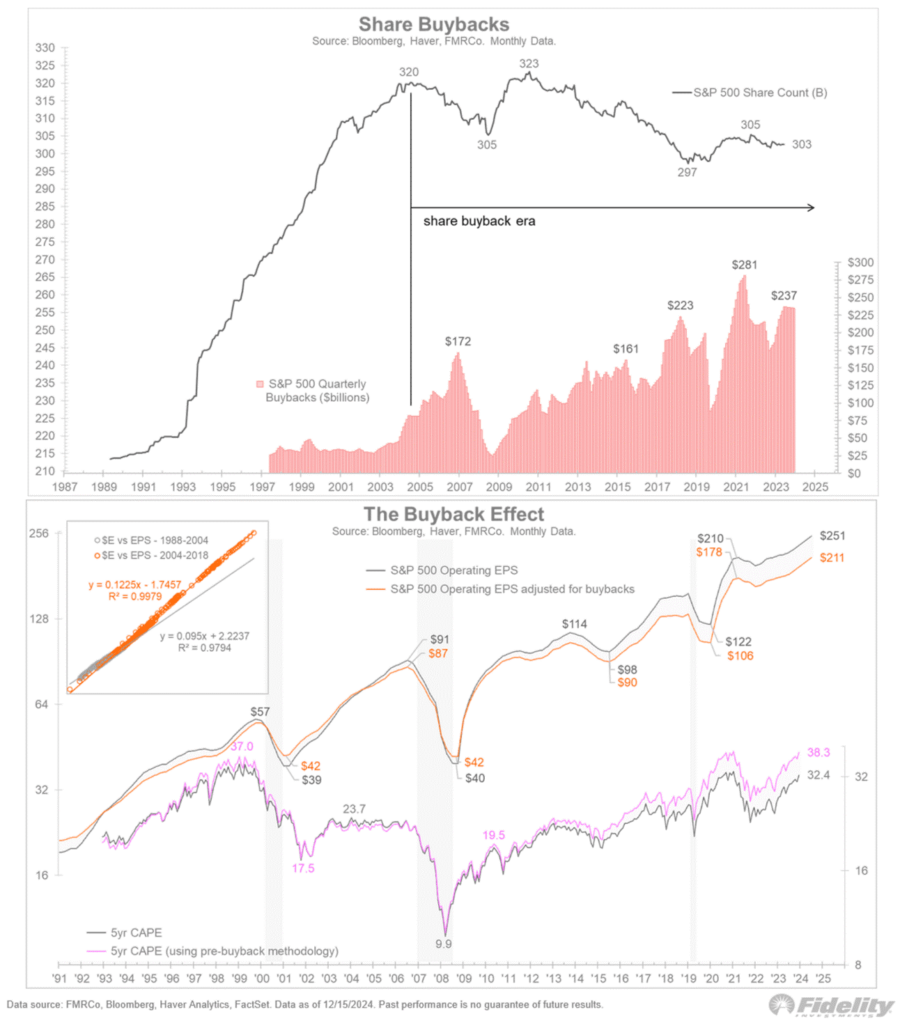

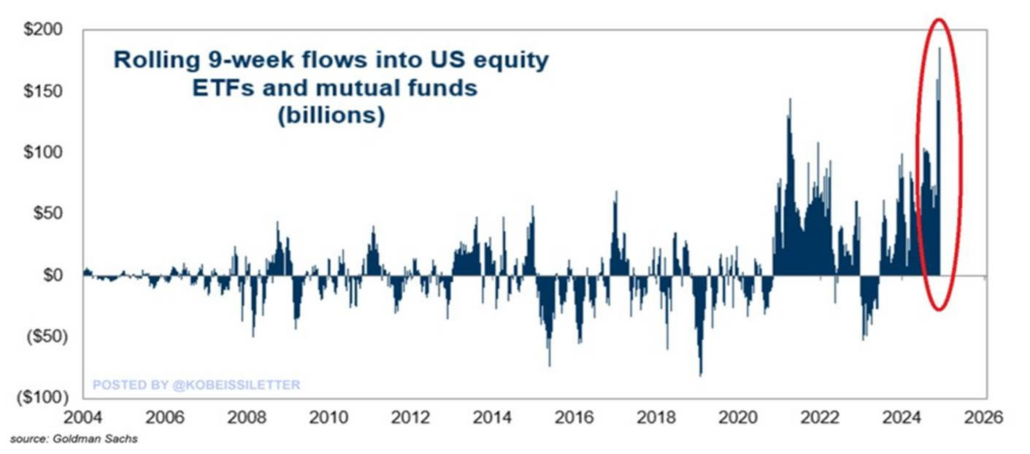

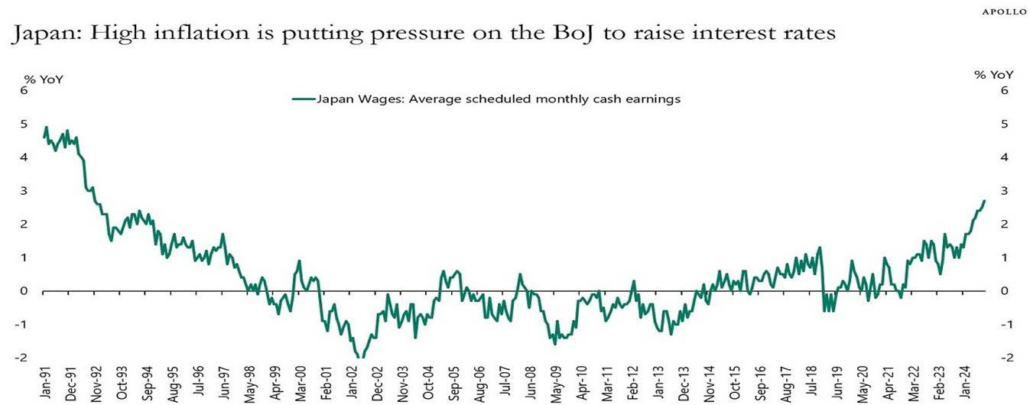

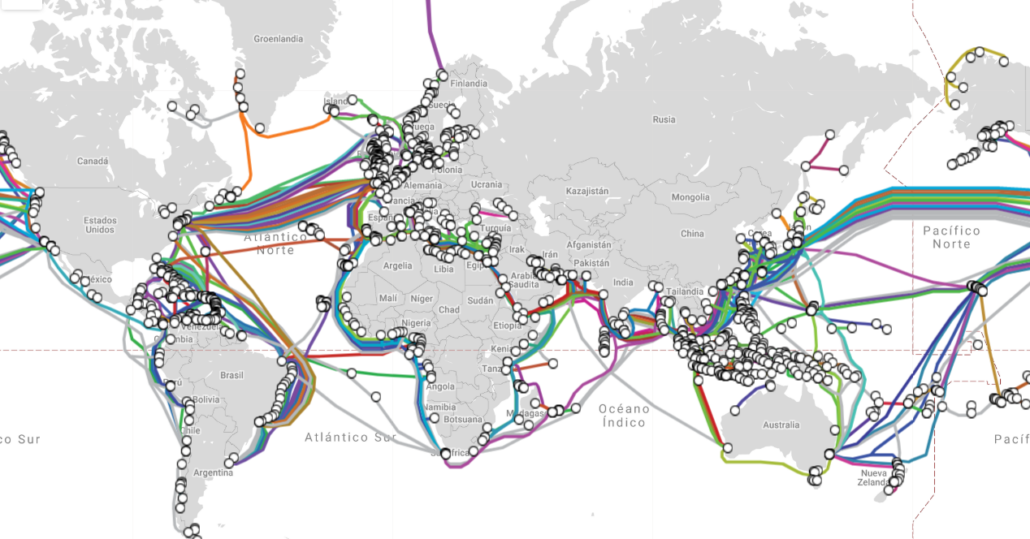

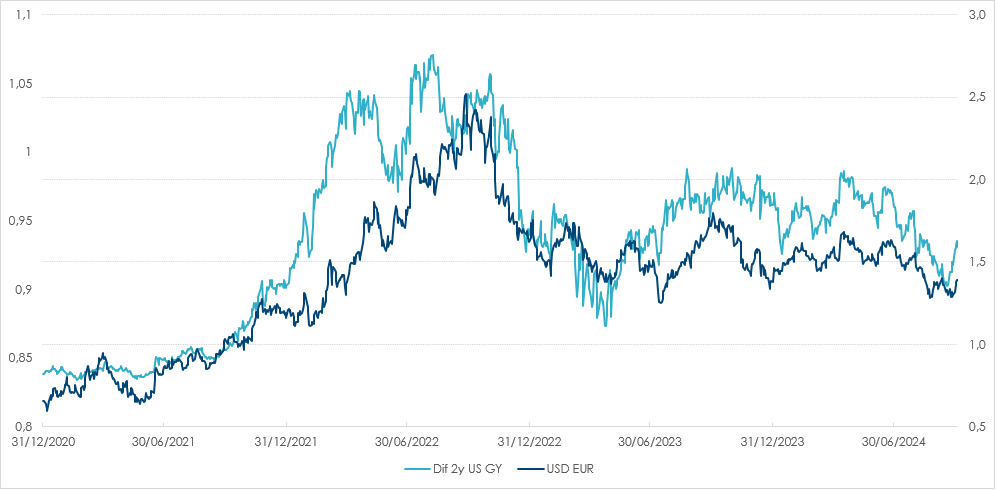

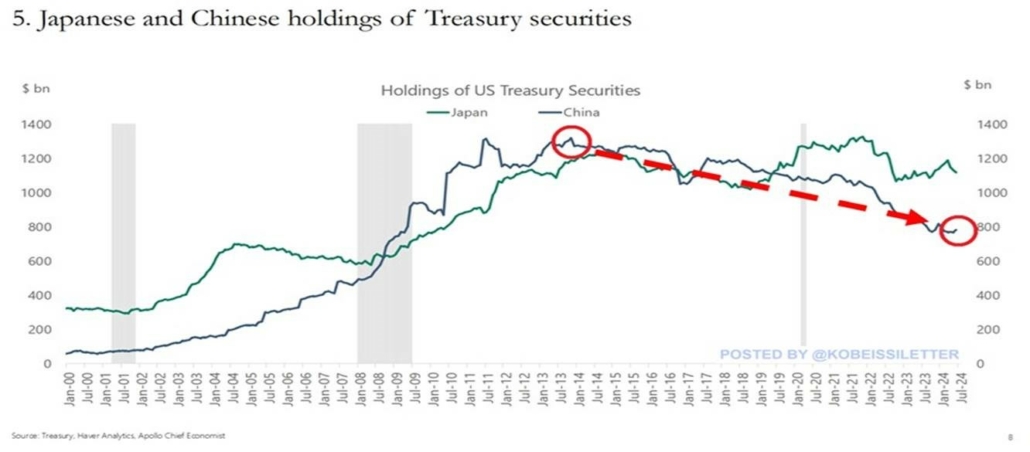

La estabilidad de los mercados financieros globales se basa, en gran medida, en la posición del dólar estadounidense como principal moneda de reserva y de comercio global, así como en la posición de los Bonos del Tesoro de EE. UU. como referencia global de activos libres de riesgo. Si terminará la independencia de la Reserva Federal (Fed), podrían surgir graves consecuencias para la economía estadounidense, los mercados financieros y la confianza internacional en el dólar. Esto es especialmente relevante dado que los déficits presupuestarios, actualmente entorno al 7%, no parecen que vayan a desaparecer el futuro cercano. La capacidad del gobierno de EE. UU. para endeudarse a tipos de interés moderados depende del estatus del dólar y de los Bonos del Tesoro como los más seguros y líquidos a nivel mundial. Además, la credibilidad de la Fed es crucial para gestionar la inflación, ya que influye en las expectativas del mercado y en el comportamiento de los consumidores. La transparencia y la rendición de cuentas ante el Senado y el público refuerzan su credibilidad.

La tensión entre la Fed y los políticos en el poder en este momento (ya sea del Ejecutivo o del Legislativo) surge de sus diferentes objetivos y los horizontes temporales de sus mandatos. La Fed se centra en la estabilidad económica a largo plazo, cumpliendo su mandato legal de garantizar la estabilidad de precios, el máximo empleo y tipos de interés moderadas. Los políticos, por otro lado, tienden a priorizar resultados a corto plazo, influenciados por los ciclos electorales y por las preocupaciones inmediatas o crisis del momento. Esta diferencia de enfoques puede llevar a presiones de políticos, como Trump, para que la Fed adopte políticas que beneficien intereses políticos a corto plazo, potencialmente en detrimento de la estabilidad económica a largo plazo.

No obstante, la Fed trabaja estrechamente con el Departamento del Tesoro, especialmente en tiempos de crisis financiera, como ocurrió durante la Gran Recesión, la pandemia de COVID-19 o el colapso del SVB. Estas colaboraciones son esenciales para enfrentar desafíos económicos graves, garantizar una gestión monetaria sólida y mantener la independencia de la Fed en su rol principal de gestionar la política monetaria.

Aunque sabemos cómo interactuará la Administración Trump con la Fed, existe la posibilidad de tensiones. En 2019, Trump consideró destituir a Jerome Powell como presidente de la Fed. Durante su primer mandato, Trump criticó a la Fed y a Powell, con Tweets como “lo único erróneo de la economía de US es la Fed” que influyeron en una caída del 20% del S&P 500 a finales de 2018.

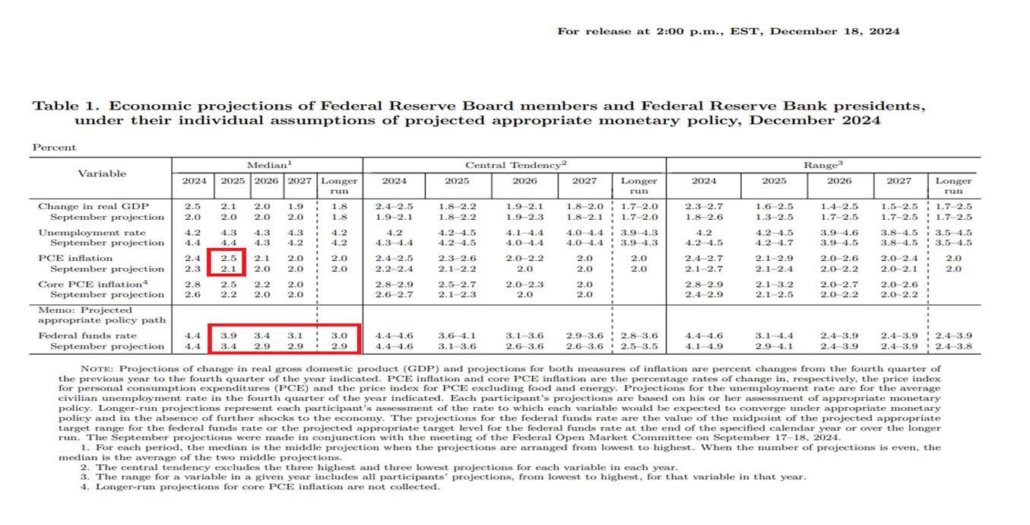

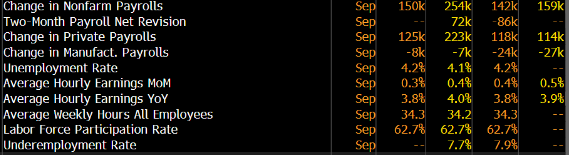

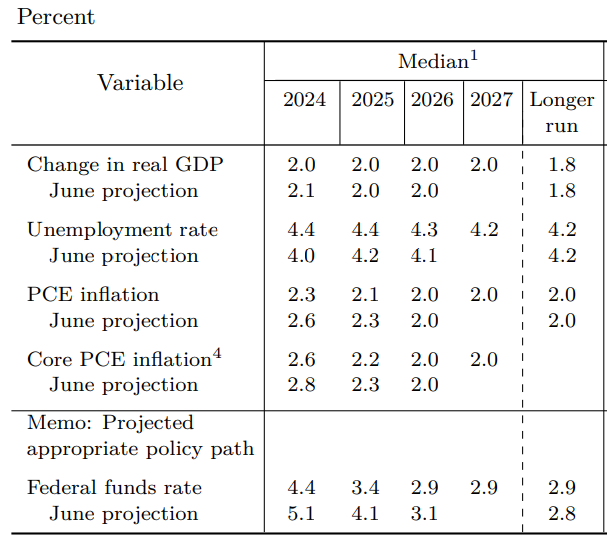

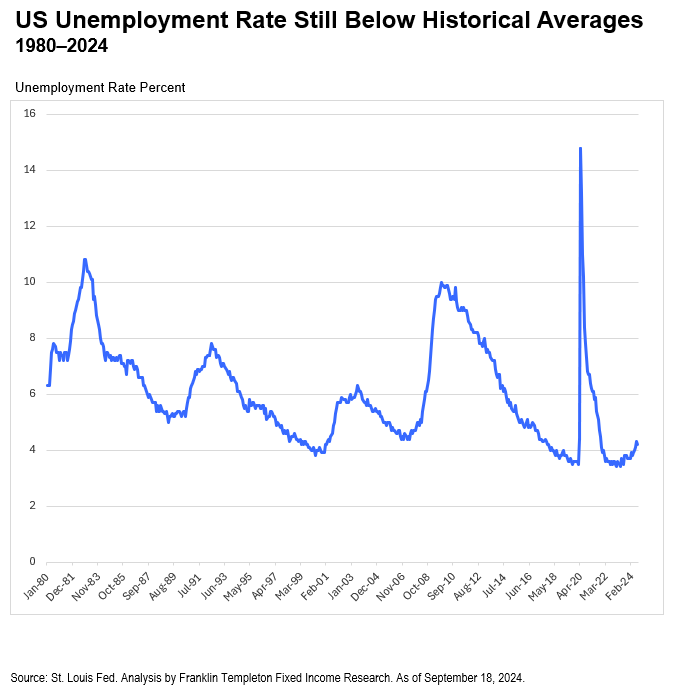

Sabemos que Trump a lo largo de su campaña política ha anunciado que podría aplicar políticas inflacionarias, como aranceles más altos y recortes de impuestos, que complicarían los esfuerzos de la Fed para controlar la inflación y estabilizar la economía. Esto acentúa la importancia de la independencia de la Fed para evitar interferencias políticas que comprometan los objetivos económicos a largo plazo.

A lo largo del mandato de Trump podría presionar a la Fed de varias formas:

- Exigir públicamente cambios en políticas, como la reducción de tipos de interés. Como hizo en su anterior mandato como Presidente de EE.UU. con Tweets como “subidas muy fuertes demasiado rápidas”.

- El Congreso podría modificar la Ley de la Reserva Federal (FRA) para limitar la autoridad de la Fed o eliminar protecciones laborales que impiden la destitución arbitraria de sus miembros.

- Trump podría intentar destituir a Powell o a otros miembros del Consejo, lo que podría desencadenar litigios sobre los poderes presidenciales.

- Se podría argumentar que el mandato amplio de la Fed (14 años) viola la doctrina de no delegación o que la composición del FOMC infringe la “Cláusula de Nombramientos” de la Constitución de EE. UU., ya que los presidentes de los bancos regionales de la Fed no son nombrados por el presidente ni confirmados por el Senado.

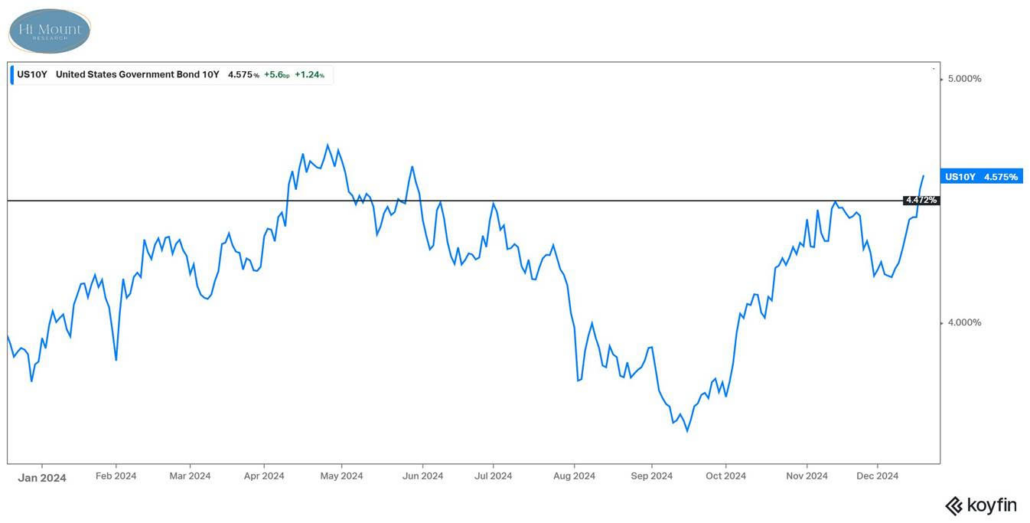

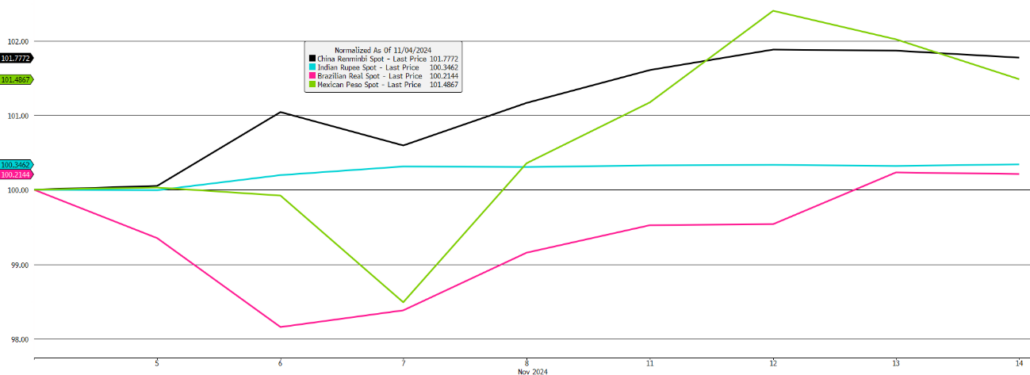

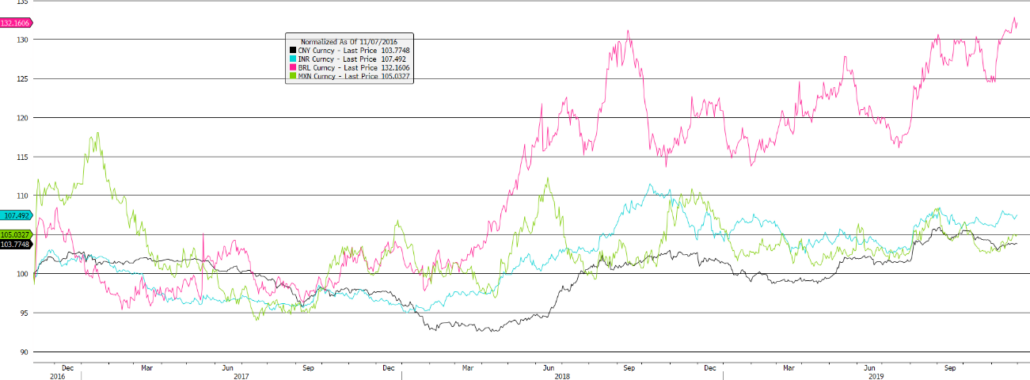

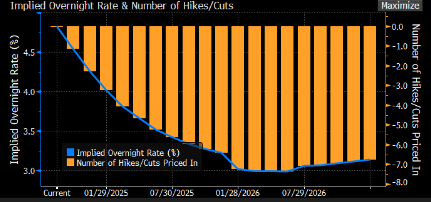

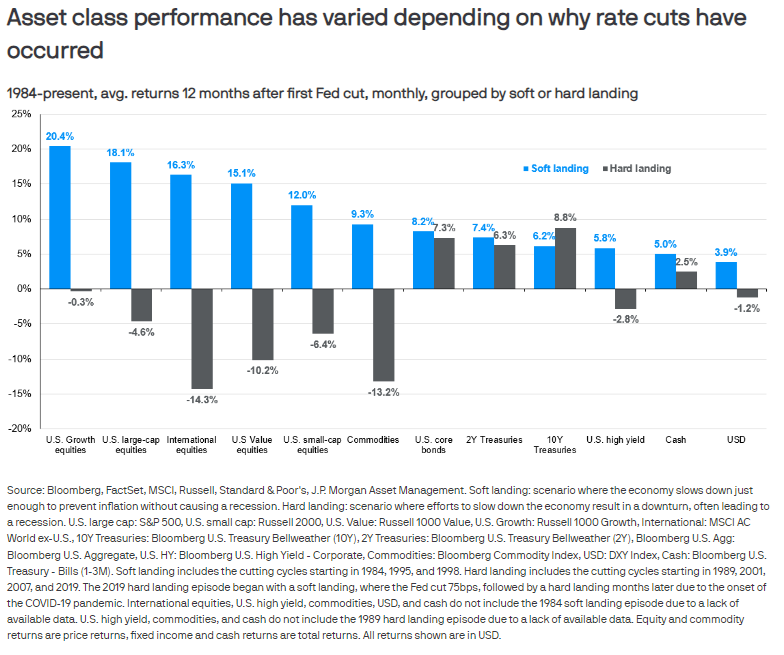

Esperamos movimientos en los mercados influenciados por presiones por parte de Trump hacia la Fed. No obstante, actualmente EE.UU. se encuentra en una situación de déficit presupuestario que no parece que vaya a corregir en el corto plazo. Este déficit supone que anualmente el tesoro tiene que emitir más de 2 trillones de deuda neta que el mercado ha de absorber. Si Trump aplica todas las políticas inflacionistas y el mercado pierde la confianza en el USD o en los bonos del tesoro y dejan de considerarse como el activo sin riesgo global, podría desestabilizar todo el sistema y el tesoro tendría problemas a la hora de buscar compradores. Este es el principal argumento por el que creemos que Trump va a contenerse en sus enfrentamientos con Powell y la Fed.