Welcome 2024 III

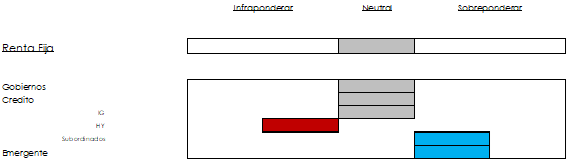

Renta fija.

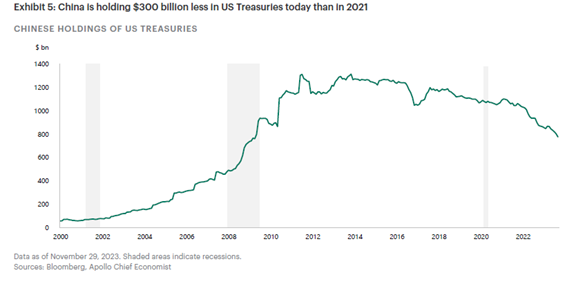

Los mercados de tipos y deuda pública comienzan el año 2024 como terminaron el 2023, con los ojos puestos en las posibles reacciones de los bancos centrales ante la mejora en los datos de inflación y sus posibles actuaciones.

Respecto a tipos, seguimos pensando que hay que estar en duraciones cortas, aunque se acercará el momento de alargarlas en los próximos meses.

Tampoco tenemos demasiada prisa por esa compra de duración de tipos. Probablemente la realicemos en niveles entre el 4.5% y el 5% del bono a 10 años USA, o niveles por encima del 2,75% en el bono alemán. Pensamos que estamos todos demasiado pendientes de los datos macro actuales, y, quizás, debiéramos contextualizar los movimientos de la curva de tipos de los últimos 22 meses.

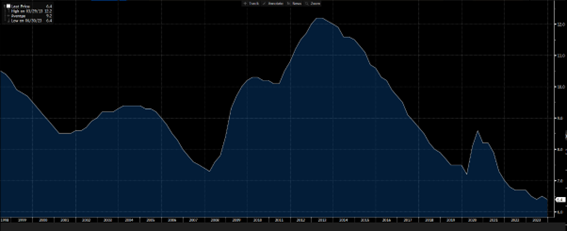

El movimiento de normalización de los tipos reales, tras la masiva intervención de los bancos centrales, derivadas de las sucesivas crisis, que empiezan con la financiera de 2007/08, continua con diferentes crisis intermedias, y finalizan con la de la pandemia, debería continuar tras el recorte de noviembre y diciembre.

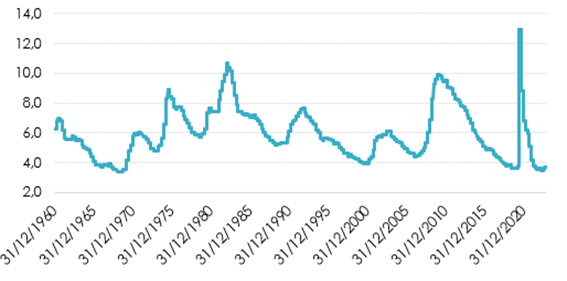

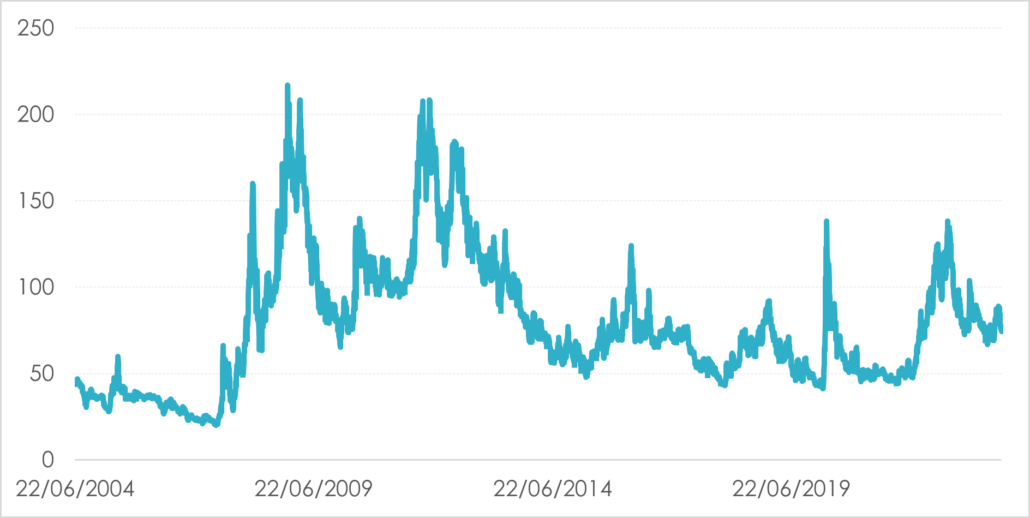

Fuente: Bloomberg/Elaboración propia

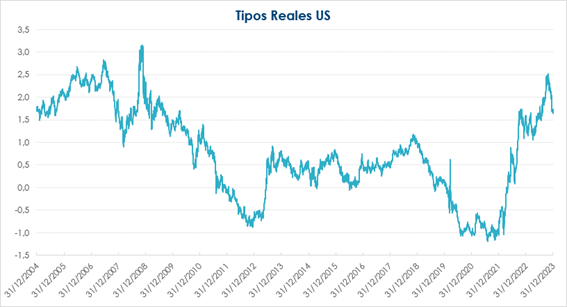

En el gráfico superior vemos los tipos reales en EE. UU. Claramente se ve como a partir de la crisis financiera, y tras las intervenciones masivas de la Reserva Federal, los tipos reales caen desde el 2.50% hasta el –1%, y como en los últimos 22 meses se van normalizando esos tipos hasta recuperar el 2,50%, recortando en dos meses a niveles del 1.77%. El movimiento de estos dos últimos meses se debe a que el mercado está descontando excesivas bajadas de tipos, en nuestra opinión, y por ello, creemos que deberían alcanzar niveles superiores al 2,25%. Está claro que la Reserva Federal ya ha hecho su trabajo respecto a tipos, pero todavía le queda gran parte de la reducción de balance.

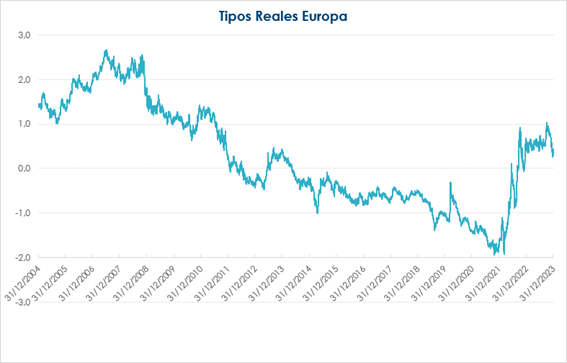

En el caso de Europa, esta normalización de tipos reales está todavía bastante menos avanzada:

Fuente: Bloomberg/Elaboración propia

En el gráfico de arriba vemos como los tipos reales pasaron del 2.5% a niveles de -2%, y en la actualidad están en el 0.46% tras haber tocado el 1%. En noviembre y diciembre ha pasado lo mismo que en EE.UU., se descuentan excesivas bajadas de tipos, en nuestra opinión, y pensamos que deberían recuperar niveles superiores al 1%. Aunque creemos que también está hecho el trabajo respecto a los tipos, queda mucho por hacer en la parte de reducción de balance.

En nuestra opinión, aunque hemos llegado al pico de subidas de tipos por parte de la Reserva Federal y el Banco Central Europeo, ambos se van a sentar a ver el resultado del endurecimiento de las condiciones de financiación derivadas de las subidas de tipos, reducciones de balances y restricciones de acceso al crédito. Y ver, si van a llevarnos a corto plazo a una posible recesión que serviría como estabilizador en la lucha contra la inflación, que, aunque se mueve en la dirección correcta, sigue alejada de sus niveles objetivos.

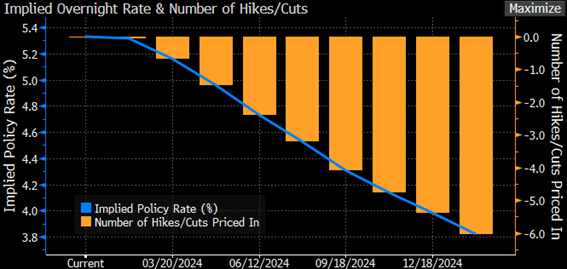

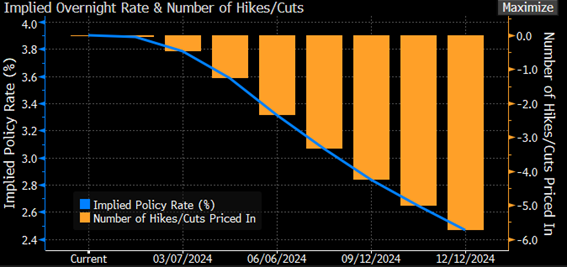

No nos creernos las expectativas de bajadas de tipos que está descontando el mercado. Como se puede apreciar en el gráfico de abajo (expectativas de subidas y bajadas por parte de la Reserva Federal) el mercado descuenta bajadas de 150 pb. a lo largo de 2024, empezando las bajadas ya en marzo. Mientras, los miembros de la FED, en la reunión de diciembre, señalaban, en sus famosos dots, bajadas de 75 pb.

Fuente: Bloomberg

Creemos, que la Reserva Federal simplemente va a esperar a ver los efectos de la mayor subida de tipos desde los años setenta del pasado siglo, en un periodo tan corto de tiempo. Estamos hablando de 500 puntos básicos en 15 meses. A ello, habría que sumar el endurecimiento de las condiciones de crédito propiciado por la reducción de balance de la FED, y la reducción de crédito producida tras la crisis de bancos regionales en EE.UU., actores fundamentales en la concesión de crédito a pymes y crédito hipotecario en USA.

La Reserva Federal, en nuestra opinión, tiene margen y tiempo antes de empezar a realizar futuras bajadas de tipos (posiblemente en el segundo semestre de 2024) ante la fortaleza del mercado laboral americano

En los siguientes gráficos podemos observar esa fortaleza. Con una tasa de desempleo del 3,7%:

Fuente: Bloomberg/Elaboración propia

y unas vacantes sin cubrir de 8.790.000 puestos, 3.000.000 por encima de lo normal.

Fuente: Bloomberg/Elaboración propia

Por mucho que la normativa laboral americana sea muy laxa y el desempleo se dé la vuelta muy rápido, hay que tener en cuenta que, para cubrir ese exceso de puestos vacantes, se debería abrir las puertas a una mayor inmigración, cuestión muy complicada en año electoral.

Además, en la mente de los miembros de la Reserva Federal todavía resuenan los ecos de la crisis de la década de los setenta y no quieren pasar a la historia repitiendo los mismos errores de entonces. Como se aprecia en el círculo rojo, tras subir 750 pbs en 18 meses, los volvieron a bajar en los 9 meses siguientes. Lo que provocó la debacle posterior con una subida de 1500 pbs. y una crisis económica que padecimos durante más de una década.

Fuente: Bloomberg/Elaboración propia

A todo ello, deberíamos sumar el hecho de que las hipotecas en EE.UU. están referenciadas al largo plazo, especialmente al 30 años, por lo que la caída de 90 pb de los últimos meses de este tramo de la curva podría soportar el mercado inmobiliario, y con ello hacer bastante más complicada la lucha contra la inflación. Aparte del efecto riqueza (importante para una caída del consumo) que generan los niveles bursátiles actuales soportados por esas expectativas de bajadas de tipos.

A medida que estas expectativas del mercado, de bajada de tipos, vayan reduciéndose, los tipos largos deberían estabilizarse en niveles entre el 4.50% y el 5% en el bono a 10 años USA, con un cierto arrastre en el resto de las geografías. En este sentido, con una curva invertida (la americana en 35 pb y la alemana en 40 pb), no vemos todavía mucho incentivo a coger duración de tipos.

Aparte del aspecto macro, hay otro tema que creemos influirá en esa subida de los tipos largos, los flujos. En un entorno de reducción de balance de la Reserva Federal, casi $2 trn, y con un déficit público cercano al 7%, $1 trn, los inversores privados van a tener que absorber esos casi $3 trn de emisión neta de deuda pública en Estados Unidos.

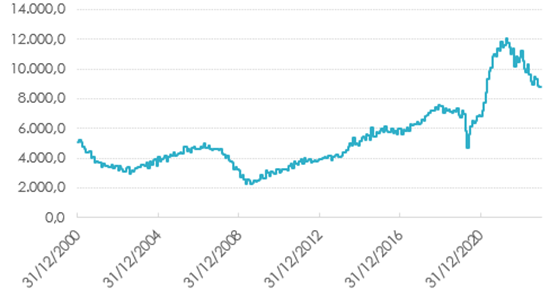

Por ello, tenemos que analizar los tenedores de deuda pública americana:

Fuente: Apollo

Y nos encontramos con que el 50% lo tienen entre la Reserva Federal, 20%, (ya hemos dicho que va a ser vendedor neto) y los inversores no residentes, 30%. Si observamos a los inversores no residentes, vemos que los principales tenedores de deuda estadounidense son Japón y China.

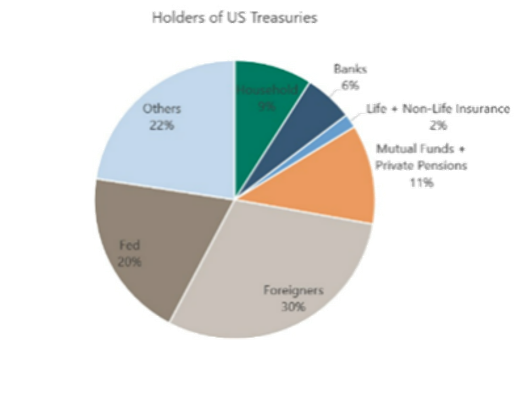

A China le has declarado tu enemigo geoestratégico, por lo que no va a acudir a comprar tu deuda. Además, derivado de la guerra comercial, en Estados Unidos las importaciones de China han pasado del 22% al 14%, por lo que los chinos tienen menos dólares para reinvertir en deuda americana. De hecho, no sólo no están aumentando sus tenencias, si no que las están reduciendo:

Fuente: Apollo

Y gran parte de las compras de Japón las hacían compañías de seguros y fondos de pensiones cubriendo la divisa. Como Japón ha seguido haciendo política monetaria expansiva y EE.UU. restrictiva, los diferenciales de tipos de interés se han disparado, y con ello los costes de cobertura de divisa, acercándose al 6% anual. Por ello, si hicieran esa operación en la actualidad, estarían comprando con rentabilidades negativas. Al mismo tiempo, Japón flexibilizó su política de control de la curva pasando el 10 años japonés del 0,10% al 0.60%. Por tanto, los inversores japoneses se van a centrar en comprar su propia deuda pública y no la de EE.UU.

A todo ello, hay que sumar la problemática de los bancos americanos. En pandemia les entraron $5 trn en depósitos. De estos, dedicaron $3,4 tn a la compra de renta fija, principalmente deuda pública americana. Con las subidas de tipos (y correspondientes bajadas de los precios de los bonos) tienen pérdidas importantes acumuladas en sus carteras a vencimiento. Por ello tampoco van a incrementar sus libros de deuda pública de Estados Unidos.

Ante este panorama de flujos, los que pondrán el tapón con compras serán las compañías de seguros, fondos de pensiones, gestoras, e inversores privados americanos y europeos. Pero evidentemente estamos ante una situación de flujos no muy halagüeña para la deuda pública americana, que debería empujar sus tipos largos otra vez a niveles cercanos al 5%.

En el caso de Europa, parecería lógico que el BCE mantuviera los tipos estables durante cierto tiempo dado el miedo atávico a la inflación por parte del Bundesbank, madre del BCE, desde la república de Weimar. Por ello, pensamos que el mercado también está descontando excesivas bajadas de tipos, con los 150 puntos básicos descontados para 2024, como se ve en el siguiente gráfico:

Fuente: Bloomberg

Hay que tener en cuenta que el estancamiento económico todavía no se ha trasladado al mercado laboral, que sigue en máximos, con un desempleo del 6,4%:

Fuente: Bloomberg

Y estamos en momento de revisiones salariales y convenios. Este punto, que mencionó Christine Lagarde, gobernadora del BCE, en su última comparecencia en diciembre, es él que preocupa al banco central pensando en posibles segundas rondas de inflación.

Pese a ello, hay síntomas claros de ralentización económica. Existe una caída de la demanda interna, ya que por un lado el consumo privado se está sosteniendo sobre el ahorro, aunque derivado de las subidas salariales y caída de la inflación podría empezar a haber ganancias de renta disponible, por otro ya se empieza a plantear claramente la necesidad de una cierta reducción del déficit público (menor consumo público), y por último, tras la publicación de los últimos datos de crédito por el ECB se observa una importante ralentización.

En este contexto de caída de la demanda interna, la economía europea debería apoyarse en el sector exterior, especialmente en una economía tan abierta como la europea. Respecto a este punto nos hemos encontrado con una recuperación en China muy inferior a la esperada, y hay que tener en cuenta, que nuestro competidor en exportaciones es Japón, que exporta lo mismo que Alemania, industria con valor añadido. Con un BCE haciendo política monetaria restrictiva y un Banco de Japón expansiva, el EURJPY se nos ha ido a 158, lo que pone en graves problemas al sector exterior, como se ha visto con los últimos datos de balanza comercial. Por todo ello, parece lógico que el BCE haya terminado con sus subidas de tipos, en un entorno de inflación algo más controlada y de ralentización económica. Parecería lógico esperar a ver el efecto que termina de tener las recientes subidas de tipos y la reducción de balance.

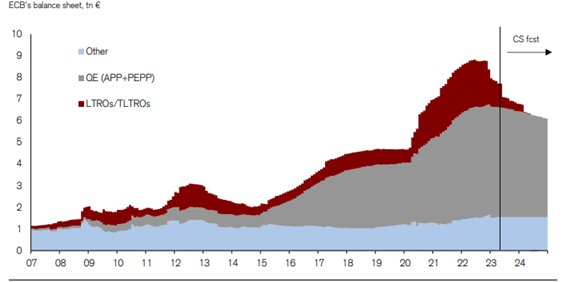

Otro asunto que puede surgir a lo largo del año es la ampliación de diferenciales de la deuda periférica. En ese sentido, no podemos olvidarnos que el Banco Central Europeo está en un proceso de reducción de balance. Y tras centrarse durante este año en la devolución de los TLTROs (inyecciones de liquidez a las entidades financieras para que la transmitieran a la economía durante la pandemia) y moderada reducción del APP (antiguo programa de compras de activos, principalmente deuda pública), este 2024 nos vamos a enfrentar al inicio de la reducción del PEPP (programa de compras aprobado durante la pandemia). En el gráfico se puede observar el inicio de la reducción de balance del BCE y proyecciones:

Fuente: Credit Suisse, ECB

Hay que tener en cuenta, que tras años en los que el BCE ayudaba a reducir la emisión neta por parte los estados, este año va a reducir sus tenencias, por lo que ese exceso de emisión neta tendrá que ser absorbido por el inversor privado. Además, de los distintos programas, en el PEPP es en el único en el que el BCE tenía discrecionalidad para comprar deuda pública sin tener que ajustarse al porcentaje de cada estado en el accionariado del BCE. Este programa, le venía muy bien para luchar contra los tensionamientos de las primas de la deuda periférica.

Hay que mencionar que, tras años de suspensión de las reglas fiscales en la Unión Europea, en 2024 la UE volverá a hacer énfasis en los ajustes fiscales. Y no debemos olvidar que una de sus principales armas para obligar a esos ajustes a Italia y España es aprovechas los tensionamientos de diferenciales de la deuda periférica por parte de los mercados.

A ello se añade que los países “core” ya pagan una rentabilidad aceptable, por lo que los inversores solicitaran una prima superior para asumir más riesgo.

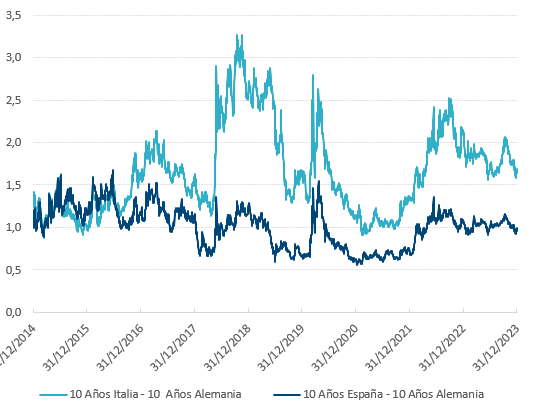

En el gráfico vemos los diferenciales actuales de Italia y España sobre el 10 años alemán:

Fuente: Bloomberg/Elaboración propia

En este entorno, parece lógico pensar que los diferenciales podrían ampliar hasta cerca de los 250 pb en Italia y los 150 pb en España. Por ello estaríamos compradores de Italia en niveles cercanos al 5% y de España en niveles cercanos al 4,25%.

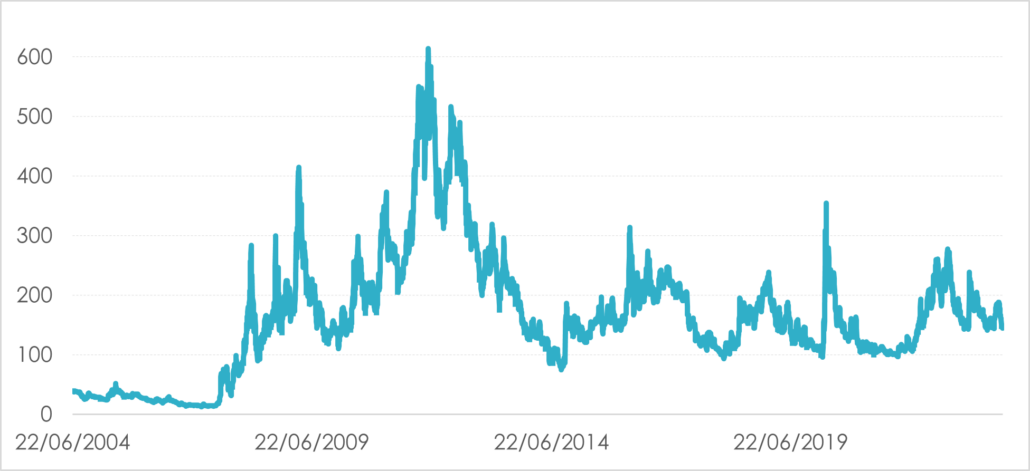

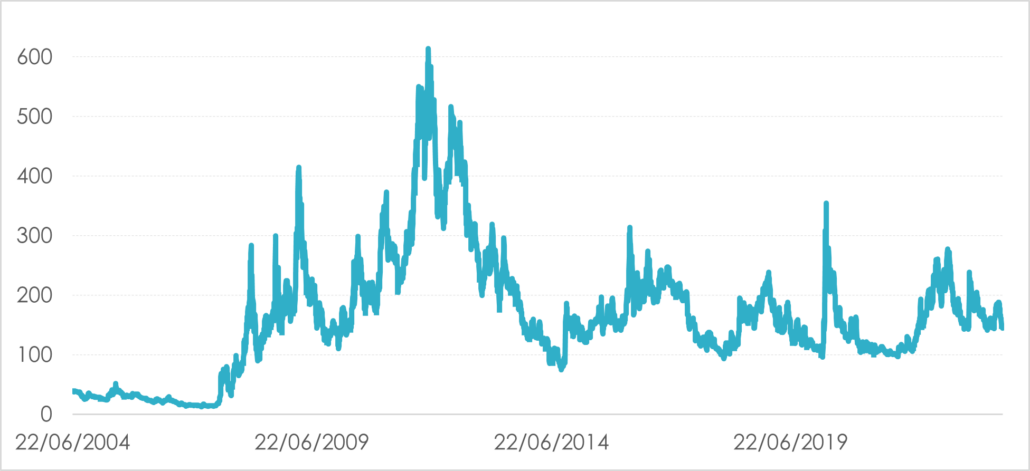

Respecto al crédito, en el gráfico inferior podemos ver como el movimiento tan virulento de los últimos 20 meses en renta fija ha sido por tipos, y no por diferenciales. Si observamos el dato de lo que les cuesta a las empresas Investment Grade financiarse a 5 años en Europa, observamos que los spreads de crédito no están especialmente amplios, por lo que iniciamos el año neutral en crédito.

ITRAX MAIN

Fuente: Bloomberg/Elaboración propia

Lo mismo ocurre si nos vamos al mismo dato, pero de empresas sin grado de inversión, el comportamiento de la deuda High Yield ha sido espectacular este 2023, con retornos superiores al 12,50% en Europa y al 13% en Estados Unidos. El motivo no es otro si no la reducida duración del activo en general.

La duración de la deuda sin grado de inversión si tomamos como referencia la duración media de los índices HY es de 3 años en Europa y no llega a 4 años en Estados Unidos, y la tendencia ha sido a la baja tras la falta de emisiones este último periodo. El 85% de las emisiones por debajo de High Yield se emitieron hace 3-5 años con las condiciones ultralaxas de bajos tipos de aquel entonces y una parte significativa tiene vencimientos en 2024 y 2025, especialmente en deuda BB.

Las difíciles condiciones de financiación estos últimos 20 meses han provocado un parón en este tipo de emisiones, lo que unido a la búsqueda de TIR y a su baja duración han provocado el buen comportamiento del activo. Sin embargo, este gran muro de vencimientos el próximo año nos preocupa especialmente si tenemos en cuenta que gran parte de estos bonos cotizan a niveles bajo par en precios de 80%´s por lo que los diferenciales en precio son enormes y puede hacer a aquellas compañías con falta de caja sufran según se acerquen los vencimientos de su deuda.

Como podemos ver en el gráfico de más abajo, 127.000 millones de dólares (un 12%) de la deuda High Yield en Estados Unidos vence en los próximos dos años y en Europa 97.000 millones de dólares, lo que implica un 23% del índice de HY europeo. Si incluyésemos el 2026, casi la mitad de la deuda HY tiene vencimientos en los próximos 3 años.

Fuente: Bondvigilantes.com

XOVER

Fuente: Bloomberg/Elaboración propia

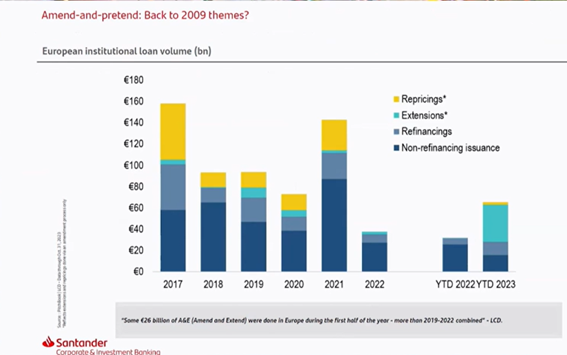

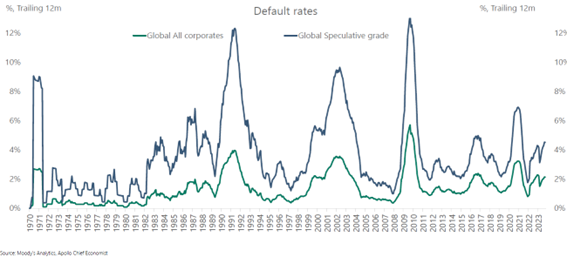

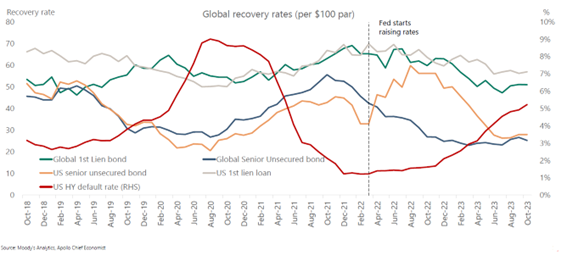

Pese a los alarmantes datos de endurecimiento de acceso al crédito, unido a las fuertes subidas de los costes de financiación, ha sorprendido el comportamiento de las tasas de default, que han comenzado a repuntar, pero de manera muy retardada, en parte gracias a las laxas cláusulas de extensión llegados los vencimientos (como podemos ver en el gráfico de abajo, 2023 destaca por el número de extensiones en este tipo de deuda).

Fuente: Banco Santander

Fuente: Moody´s / Apollo

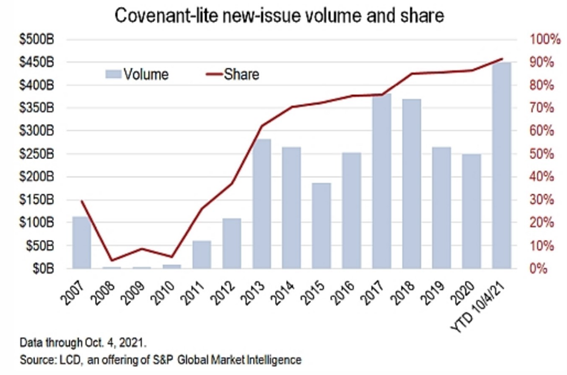

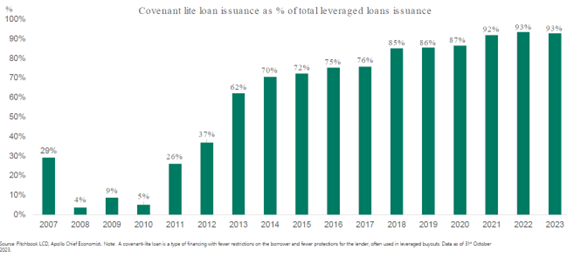

En los últimos años, se ha fomentado el uso de préstamos sin compromiso (denominados Cov-Lite) en los que se imponen menos restricciones al prestatario. El uso de este tipo de préstamos se ha disparado hasta suponer el 90% de los préstamos en Estados Unidos, debido a la elevada competencia en los mercados crediticios estos últimos años, con la proliferación de diferentes tipos de prestamistas privados. Este uso con en uso de contratos con clausulas tan laxas han permitido extensiones, lo que no hace sino agrandar el problema del muro de vencimientos en los próximos años. Este tipo de préstamos se han concedido generosamente los últimos años incluso para empresas “zombies”, que son aquellas que han sobrevivido gracias al elevado apalancamiento y la facilidad de acceso al crédito en el entorno de tipos cero del que veníamos hasta hace apenas 20 meses, pero que con el endurecimiento del acceso al crédito unido a las condiciones de financiación actuales, van a empezar a ahogarse y una vez llegan al default la tasa de recuperación es muy inferior a la que veníamos viendo esta última etapa, con caídas superiores al 30%.

Fuente: LCD

Fuente: LCD/Apollo

Fuente: Moody´s

Por todos estos motivos, para 2024 nos mantendríamos cautos en deuda High Yield, a la espera del repunte de las tasas de default. Para tomar la parte de beta en renta fija, preferimos cogerla a través de crédito, especialmente subordinado, en duraciones que no excedan los dos/tres años o en deuda de gobiernos con similar duración, que creemos que no solo nos proporciona un buen colchón con Tires superiores al 3,50% si no que además será una buena cobertura ante potenciales eventos desfavorables.

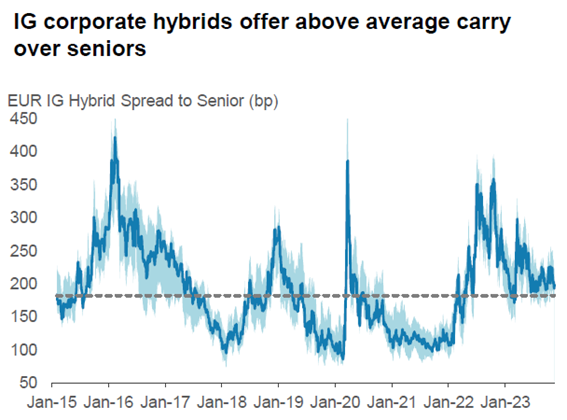

Ante este entorno, el crédito de alta beta preferimos invertirlo bajando en la estructura de capital hacia la deuda subordinada, activo en el que llevamos invertidos desde 2013, siendo selectivos tanto en el riesgo crediticio del emisor como en el tipo de activo a invertir, valorando la casuística regulatoria en el sector financiero como la de la metodología de las agencias de rating en el caso de los híbridos corporativos.

En nuestra opinión, la deuda subordinada bancaria es un activo con una volatilidad mayor que la de la renta fija tradicional, más cercana a la de la renta variable, pero el sistema regulatorio está ideado con el espíritu de que actúe de colchón ante problemas idiosincráticos por emisor, no para un riesgo sistemático de todo el activo por lo que en nuestra opinión en estos últimos casos debería tener todo el apoyo de los reguladores. Este mismo caso lo vimos el pasado año tras la pérdida total del valor de la deuda AT1 en Credit Suisse, en el que tanto el regulador europeo como el Banco de Inglaterra publicaron sendas notas aislando el caso suizo.

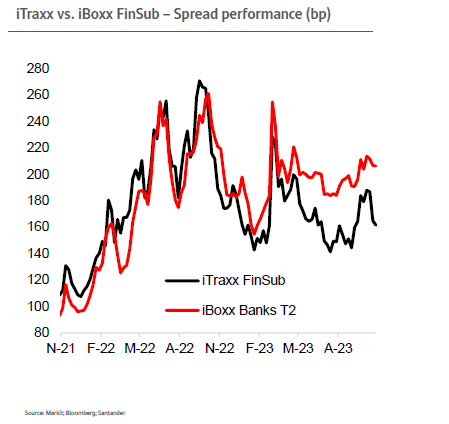

Subordinadas financieras

Fuente: Bloomberg/Elaboración propia

En deuda bancaria, seguimos positivos en deuda Tier 2, en el que no solo el activo es más conservador al no ser deuda perpetua, si no que el incentivo a la call es enorme al perder computo de capital anualmente una vez llegada la fecha call.

Fuente: Banco Santander

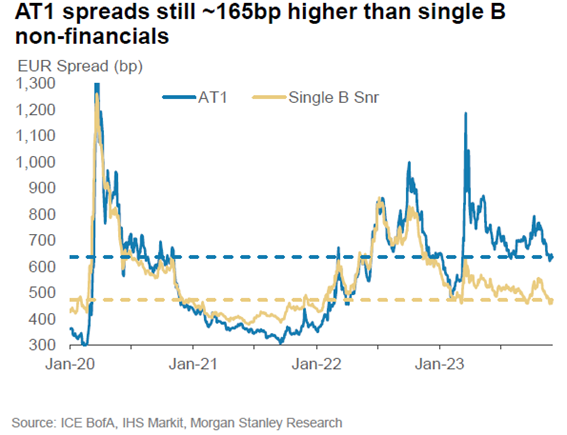

Respecto a la deuda AT1, nos mantenemos positivos, el mercado es cada vez más maduro y este mismo año ha sido un buen ejemplo de ello, con el ejercicio de la call en la gran parte de las emisiones pese a la incertidumbre regulatoria en Suiza y los bancos regionales en EEUU. Aun así, hemos visto como la amplia mayoría de emisores han ejercitado sus calles en 2023, incluso en aquellos casos en los que la eficiencia financiera de ejercitar no fuese del todo clara. En nuestra opinión, sigue siendo clave una inversión profesional en el activo, seleccionando el bono teniendo en cuenta los ratios de capital del banco, el MDA y el ADI, la selección del bono concreto según las cláusulas de su folleto (casos como por ejemplo el de la desaparición del LIBOR han cambiado por completo el riesgo duración de ciertos activos), evitando aquellos emisores que tradicionalmente han sido menos amigables con el bonista de esta deuda, normalizando el no ejercicio de call de sus bonos y por supuesto teniendo en cuenta el riesgo de extensión en aquellos bonos en los que el reseteo es muy inferior.

Fuente: ICE BofA/IHS/Morgan Stanley

En cuanto a la selección del emisor bancario, es clave no solo los ratios de capital del banco comentados anteriormente, si no también cual sea el core de negocio del banco, teniendo en cuenta que aquellos bancos más expuestos a banca de inversión pueden sufrir más en este entorno de tipos. En cuanto a exposición geográfica, evitaríamos aquellos expuestos a Real Estate especialmente en el norte de Europa o a China y como no aquellos con exposición a los riesgos geopolíticos actuales.

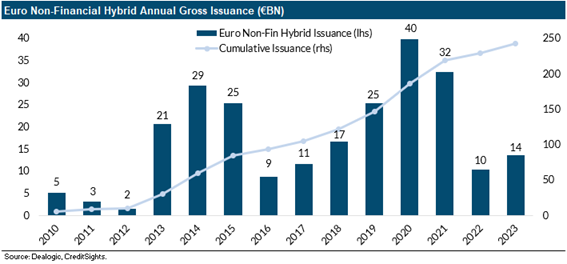

Híbridos corporativos

Fuente: Elaboración propia/Bloomberg

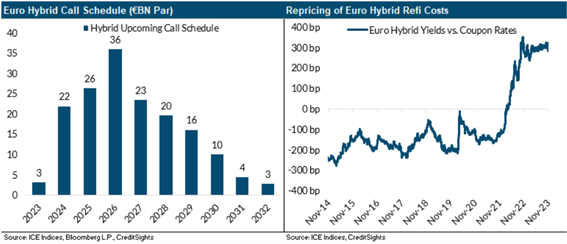

En cuanto a la deuda corporativa, nos mantenemos positivos en híbridos corporativos. El activo está muy asentado como fuente de financiación de un gran número de emisores, con emisiones a lo largo de toda la curva, y el mercado ha madurado enormemente los últimos años. Aun así, la fuerte subida en costes de financiación ha provocado que el volumen de híbridos corporativos se estante por debajo de los 40 mil millones, y esta tendencia puede continuar en 2024. Hay que tener en cuenta que el cupón medio de emisión se ha disparado en el activo al 6,5% este año desde el 4,5% en 2022, si tenemos en cuenta que el cupón medio de los índices High Yield en general es del 4,2%, vemos como el coste de emitir el activo es cada vez mayor y hace complicado que en este entorno veamos nuevos emisores acudiendo a este mercado para financiarse.

Fuente: Creditsights

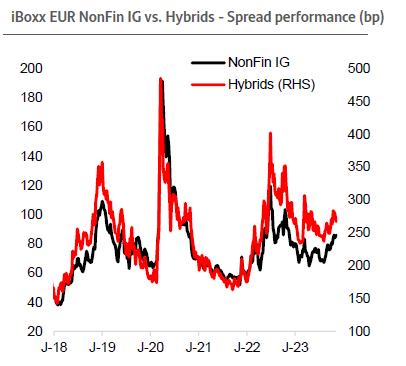

Por otro lado, gran parte de estos emisores con híbridos vivos emitidos son “Investment Grade” en su deuda senior, pero al bajar en prelación de crédito pasan a estar en la parte alta de la deuda High Yield (BB/BB+). Que estos emisores tengan en su gran mayoría el grado de inversión en su deuda senior, hace que para ellos el acceso al mercado de capitales sea algo recurrente, por lo que el incentivo a ejercitar la call es mayor, de manera que puedan mantener su credibilidad ante sus inversores. En nuestra opinión, este es el activo High Yield a mantener este año, aprovechando correcciones en los spreads de crédito para tomar posiciones.

Fuente Banco Santander

El fuerte movimiento en tipos de interés de los últimos periodos ha provocado que el coste, llegada la fecha call, de resetear el cupón o incluso de reemplazar el bono por uno nuevo se sitúe en 300pb de media por encima del cupón inicial de las emisiones. Aun así, el incentivo de que el activo se considere 50% Equity 50% deuda por parte de las agencias de rating sigue siendo muy alto para las compañías de cara a mantener sus ratings y evitar elevar su apalancamiento, por lo que en nuestra opinión esto va a pesar en la balanza enormemente y los financieros van a continuar prefiriendo ejercitar llegada la fecha call y emitir uno nuevo, siempre que el balance de la compañía lo permite y su liquidez no se encuentre en una situación de estrés. De hecho, incluso en estos casos de máximo estrés, en compañías con difícil acceso al mercado de capitales debido a su sector, hemos visto en 2023 usar nuevas técnicas de reemplazo creativas de cara a mantener la credibilidad del emisor en el mercado de bonos.

Fuente: Creditsights

Fuente: Morgan Stanley

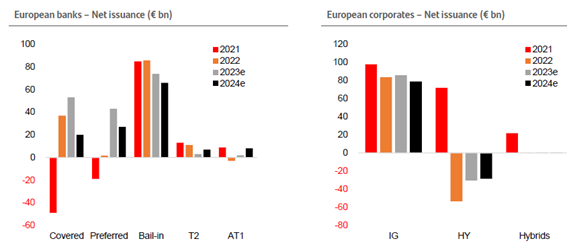

A nivel corporativo y financiero los balances están muy saneados tras la pandemia, pero estamos llegando a un punto de estancamiento económico. 2023 ha sido un año de emisiones netas negativas y 2024 se espera que continue en descenso, ante un escenario económico más negativo las compañías se ponen más defensivas, con los CFOs cada vez más cautos. Este precio de unas emisiones netas en descenso en toda la deuda en general puede provocar unos riesgos de cola en un escenario de recesión o ralentización económica que creemos debemos vigilar.

Fuente: Banco Santander

Por este motivo, nos mantenemos positivos en crédito Investment Grade, pero teniendo en mente que está de manera general estrecho, siendo pacientes y esperando los aumentos puntuales de ampliaciones para tomar posiciones de manera activa, teniendo la liquidez preparada para ello.

En este sentido, tenemos la ventaja de que la liquidez puede estar invertida ahora en activos del mercado monetaria con tires cercanas al 4%, lo que nos da un colchón y además se comportará bien en casos de aumento de volatilidad, por lo que podremos ser activos vendiendo letras, gobiernos a corto plazo o monetarios en ganancias para comprar crédito, especialmente deuda subordinada. Por este lado, pese a no estar alargando de momento duraciones, en un escenario en el que el mercado de crédito se rompa, aprovecharíamos para tomar posiciones en deuda subordinada de duración mayor para aprovechar sembrar de cara a los próximos años a tires muy atractivas.

Los cambios regulatorios llevados a cabo con Basilea tras la crisis financiera han hecho los bancos más seguros, pero los mercados de renta fija más ineficientes. En un momento en el que mercado de bonos se ha multiplicado por 4 en los últimos 15 años, el regulador ha cargado los libros de bonos de los bancos con un alto consumo de capital, por lo que estos libros se han reducido enormemente. Esto ha provocado, que en los momentos en los que la volatilidad en renta fija se dispara no hay contrapartidas para absorber la cantidad ingente de papel en mercado por lo que los mercados de renta fija se rompen, se quedan muy frágiles, y amplían enormemente las horquillas de compra/venta. Esta gran ineficiencia del mercado nos obliga a los gestores a tener liquidez preparada para poder invertir en estas situaciones de mercado, por lo que para nosotros es vital mantener cierta liquidez en las carteras de manera que podamos aprovechar para tomar posiciones en casos de repentinas ampliaciones en los spreads de crédito.

Fuente: Elaboración propia/Creditsights

Respecto a mercados emergentes, nos mantenemos positivos de manera selectiva, ya que en la última década hemos visto sendos ángeles caídos a High Yield que mantienen una rentabilidad riesgo no acorde a la esperada.

Preferimos invertir en renta fija en moneda local, evitando eminentemente China. El cambio político hacia un gobierno autócrata ha provocado que la prioridad haya dejado de ser el crecimiento económico para centrarse en el bienestar social, implementando una política proteccionista. El gobierno está muy preocupado por la fragmentación social en China y está enfocado en solventar estas diferencias sociales fruto del capitalismo salvaje implementado estos últimos años.

Este giro hacia una política más centralizada y socialista pone sin duda en riesgo el crecimiento económico. La inversión en China supone un 55% de su PIB y en un momento en el que ya no necesitan dicha inversión, con las exportaciones también en declive, poder suplirlo por consumo interno no es baladí.

Las tensiones geopolíticas tampoco ayudan, hay una lucha por ser un líder mundial, las relaciones entre China y Estados Unidos no eran tan malas desde el 89 y se han convertido en enemigos geoestratégicos. La fragmentación de la globalización ha creado mayores diferencias entre los bloques de aliados a Estados Unidos y los aliados a China. Además, el país asiático ha pasado a representar el 14% de las importaciones comerciales de EE.UU desde el 22%. Esto no solo afecta al PIB asiático, sino que también al bono americano. Los tenedores de Treasuries americanos son un 30% extranjeros, de los que una parte significativa históricamente era China pero hemos visto como sus tenencias de T Note se han ido reduciendo.

China representa el 18% de la economía mundial, siendo el segundo país más importante por PIB nominal tras Estados Unidos, como inversores no podemos perder de vista el avance del continente asiático. Para Europa la evolución de China es clave ya que somos el principal exportador del país seguido de Estados Unidos. En una economía tan abierta como la europea, en un momento como el actual con caídas en demanda interna nos deberíamos apoyar en el sector exterior, pero no ha sido posible ya que tras el fin de la política de Covid 0, la recuperación del país ha sido muy inferior a la esperada, lastrando nuestra demanda externa.

Otro factor clave han sido los problemas en el sector inmobiliario, la deuda inmobiliaria total de China aumentó del 16% al 54% del PIB entre 2008 y 2020.

Por estos motivos, en deuda emergente evitaríamos eminentemente China, la recuperación económica esperada del país tras la pandemia no se ha producido, y en nuestra opinión es cada vez más un activo no invertible, con unos riesgos regulatorios cada vez mayores, unidos al problema no resuelto en su Real Estate y al giro ideológico.