Welcome 2024 IV

Renta variable.

“No hay nada más ineficiente que hacer algo que no debería hacerse.”PETER DRUCKER

En estos tiempos imaginar el futuro se hace tanto más difícil. Los seres humanos tenemos la tendencia natural de pensar sobre el futuro basándonos en el pasado reciente. Anticipar lo que viene con base a variaciones de lo que ya ha pasado es la norma. Pero cuando tanto de lo que nos pasa es completamente nuevo, el instinto de ver el futuro como una extensión del presente conduce a graves errores.

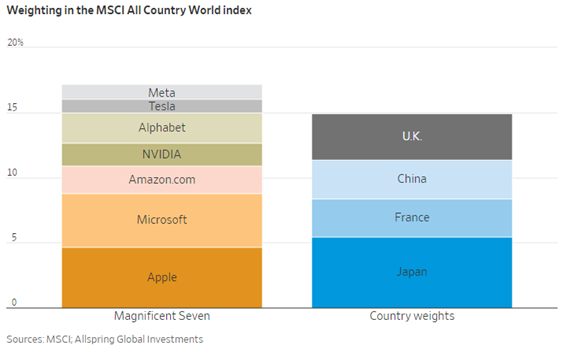

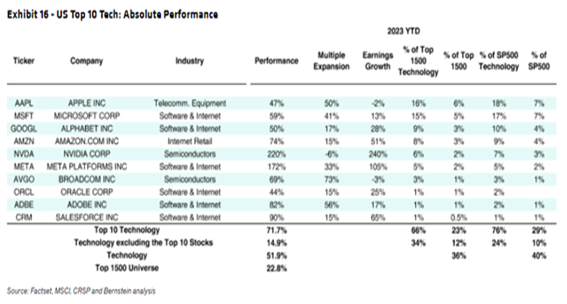

No debemos dejar de lado nunca el sentido común. Si el año 2023 fue un gran año de mercado se debió a que la subida de los tipos de interés se interpretó como una reacción a una economía fuerte y un crecimiento nominal muy alto. Los beneficios empresariales pueden combatir la inflación. Las empresas grandes suelen tener poder de fijación de precios, lo que unido a la selección natural de la Inteligencia Artificial y la Nube disparó los índices a máximos. Fue el año de los siete magníficos que en realidad si sumamos a las empresas de semiconductores fueron más.

“Personalmente, soy escéptico ante el bombo que se le ha dado a la inteligencia artificial. Creo que la inteligencia a la antigua funciona bastante bien” Charlie Munger

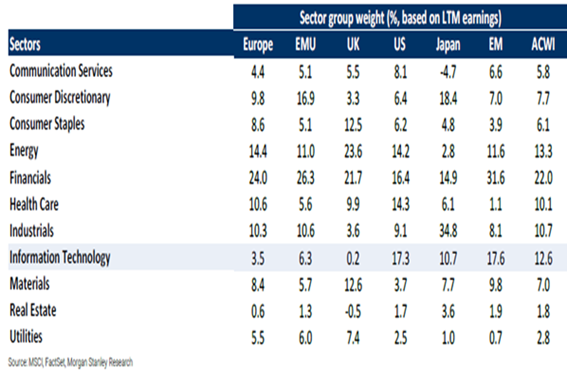

Fuente MSCI

La tecnología estadounidense destaca en múltiples aspectos, pero su liderazgo en el mercado no es eterno; es posible que los inversores busquen rendimientos en otros lugares.

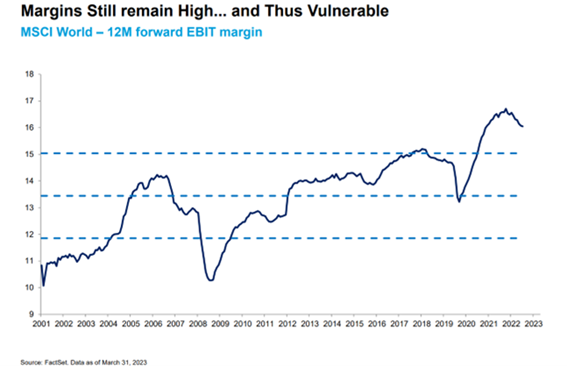

Pero hay cierta fragilidad bajo la superficie. Los márgenes se han reducido durante siete trimestres consecutivos. El porcentaje de sociedades que superan las estimaciones de ventas está en su nivel más bajo desde 2015, y tanto las ventas como las previsiones de ganancias se están deteriorando. Dado el enfoque en las valoraciones completas, el castigo del mercado por no cumplir las estimaciones es cada vez más severo.

Por tanto, creemos que los inversores deberían buscar grandes capitalizaciones que puedan igualar a los «Siete Magníficos» en calidad, pero con valoraciones más atractivas. En nuestra opinión, la concentración de liquidez en gigantes tecnológicos ha dejado muchas oportunidades disponibles.

Fuente: Factshet,MSCI, CRSP y Bernstein

El ajuste en la tasa de descuento vía tipos de interés y prima de riesgo no se produjo y es quizá ahora cuando se dé, justo cuando se confirma la ralentización. El crecimiento se valora en el numerador en el incremento de los flujos en un modelo de descuento, pero dónde verdaderamente impacta es en el denominador, pues resta a perpetuidad sobre el coste medio ponderado del capital.

One of my favorite philosophical tenets is that people will agree with you only if they already agree with you. You do not change people’s minds.Frank Zappa

Estos días facilitan la reflexión de lo acontecido en materia económica el pasado año y cuáles son las perspectivas para el recién iniciado. 2023 estuvo caracterizado por algunas sorpresas, en general positivas. Algunas fueron de naturaleza macroeconómica, sin recesión generalizada y con moderación de la inflación, y otras de mercados, donde se vivió un entorno alcista algo inesperado para una coyuntura monetaria de elevados tipos de interés.

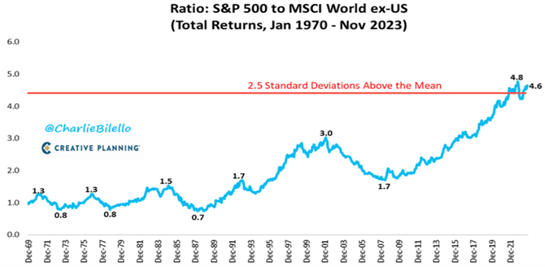

El auge de la inteligencia artificial, del comercio electrónico y del cloud ha generado una gran disparidad entre el comportamiento de Estados Unidos y el resto del mundo que se mantendrá pero tras corregir excesos.

Es muy pronto para ver qué sucederá en 2024. La probable disminución de tipos puede ayudar, pero la magnitud del impacto dependerá mucho de cómo evoluciona la macroeconomía y la actividad empresarial. Sin olvidar que parte de los efectos positivos pueden haberse descontado en el último trimestre.

Fuente: Charlie Bilello

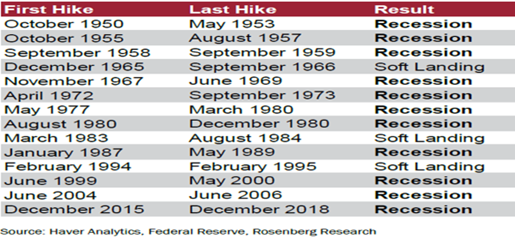

En el mercado las sorpresas y cisnes negros no se suelen predecir y por eso lo son. Nadie previó en agosto de 2007 el problema con las subprime ni en febrero de 2023 los problemas del SVB, ni las consecuencias del techo de deuda en verano de 2011. Los episodios de crisis sean estructurales o coyunturales no se vislumbran y nunca son iguales. La reducción de Balance de la Fed de finales de 2018 lastró al mercado y quizá las sucesivas siendo más grandes no lo hagan tanto porque surjan nuevos instrumentos para minimizarlo.

Fuente: Haver Analytics. Federal Reserve y Rosenberg Research

Los cambios internacionales que nos afectan a todos se han hecho más frecuentes. Algunos nos tocan directamente y otros tienen efectos más remotos. Pero las noticias cotidianas nos dejan con la sensación de que estamos en una época de grandes cambios.

Uno de los grandes problemas es que se ha hecho política fiscal cuando no tocaba. Esto supone adelantar años de crecimiento sin necesidad, cuando la economía crecía gracias a tipos bajos y liquidez brutal.

No debemos olvidar que el crecimiento del PIB son personas trabajando más mejoras de productividad. Una de las áreas más directamente afectadas por el cambio demográfico será la situación fiscal: quién paga impuestos, a qué tasa y en qué gastará el Gobierno los impuestos que cobra. La tolerancia hacia los altos niveles de desigualdad económica que existen en Estados Unidos se ha reducido significativamente y Joe Biden tiene como meta disminuir las brechas económicas. Para ello, se va a valer de la capacidad del Estado para cobrar impuestos y a usar el gasto público para catalizar cambios sociales. Un ejemplo de esto es su decisión de aumentar el monto mínimo de impuestos que pagan las grandes empresas multinacionales. Además, decidió no hacerlo unilateralmente, sino creando una amplia coalición de países que actuaran coordinadamente en este campo.

El objetivo de hacer de esta una iniciativa internacional es evitar que las empresas muevan sus operaciones al lugar donde pagan menos impuestos.

Por lo tanto, asistiremos a diferentes palancas que debilitarán el margen de las empresas: efectos de la subida de tipos, subida de impuestos y subida de costes laborables. Los retornos de las grandes empresas se basan en los márgenes, la rotación y el apalancamiento. No parece que ninguno de estos factores sea positivo.

Fuente: Facsheet

El 5 de noviembre de 2024 se celebrarán las elecciones presidenciales estadounidenses. Sin duda será el centro de atención del mercado este año. Un nuevo duelo Biden-Trump parece ahora lo más probable. Sin embargo, otros escenarios son posibles. Sobre todo, aunque se repitiera el duelo Biden-Trump, los efectos en los mercados financieros podrían ser muy diferentes esta vez. El sentimiento de muchos hogares estadounidenses probablemente no sea tan favorable como sugieren los indicadores: Aunque la inflación ha bajado, los precios son bastante más altos que antes de la pandemia (+25% para los alimentos, +20% para los coches nuevos e incluso +35% para los usados)

El déficit estructural americano hay que combatirlo gane quien gane.

Respecto al mercado, los índices están cerca de máximos históricos con fuerte concentración en pocas empresas. Quizá estos corrijan con un número de empresas subiendo superior a las que cedan. Será un año de gestión activa y de profesionales.

Las tres claves básicas continúan siendo inflación/tipos, crecimiento económico y expectativas.

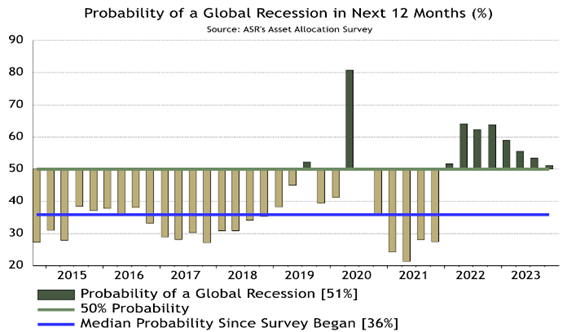

Ninguno de los principales cuatro bancos centrales (Fed, BCE, BoE y BoJ) movió tipos en el 4T 2023, a pesar de la esperanzadora suavización de la inflación, haciendo que las expectativas con respecto a las futuras bajadas de tipos sean la clave. En esta coyuntura la renta fija aguanta bien. Ha adelantado esta bajada, pero los spreads se ensancharán y este efecto fruto del incremento de la morosidad y menor crecimiento no lo hemos visto todavía. Sin embargo, la renta variable sufrirá una gran dispersión en el comportamiento de los índices. Cuando se confirme la recesión de ciclo será cuando las cíclicas comiencen a darse la vuelta pues se venden baratas y se compran caras.

Fuente: ASR Asset Allocation

Cuando cae la probabilidad de recesión es cuando se suele dar. El desempleo es un indicador retardado que suele subir rápidamente.

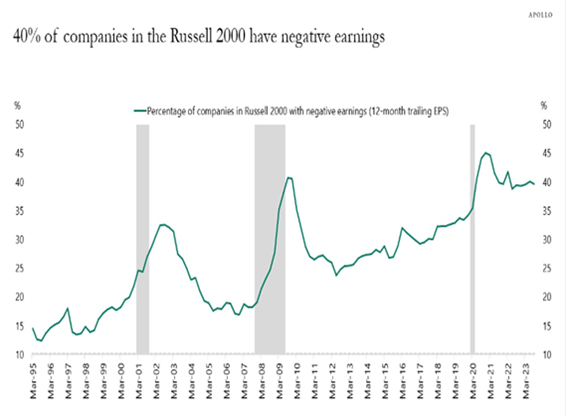

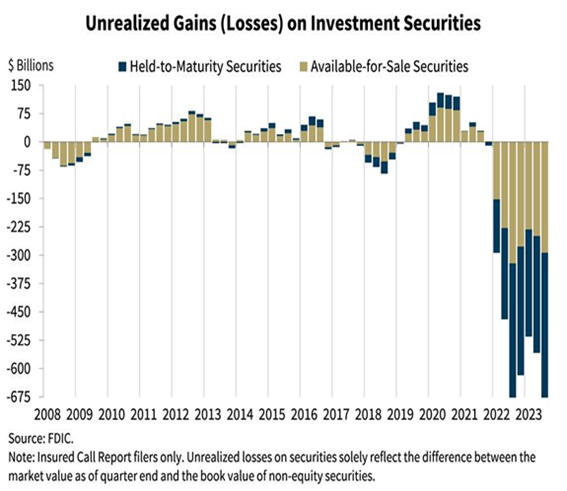

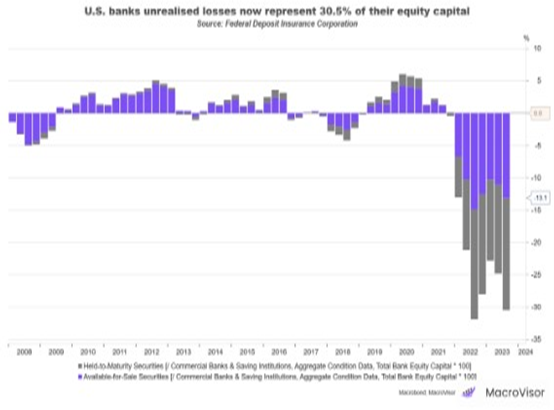

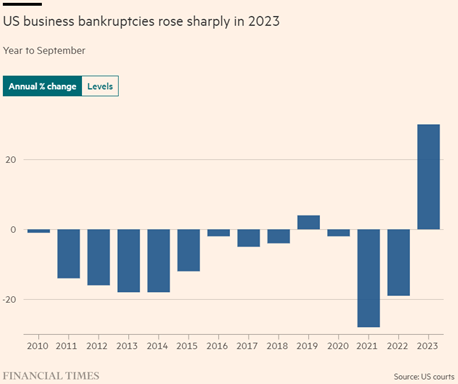

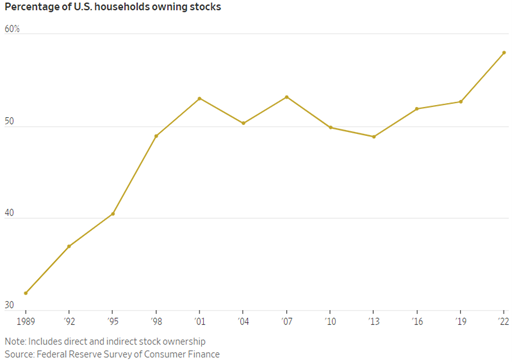

Hay dos temas resumidos en estos dos gráficos que no podemos dejar de lado:

Fuente: Apollo

Uno hace mención a la dificultad de generar beneficios en la última línea lo que corrobora que había muchas empresas zombi que se mantenían gracias a tipos cero y otra a que la subida de tipos generó pérdidas en la cartera de los bancos que aunque en diciembre se mitigaron todavía hay que ir gestionando.

La mayoría de los balances bancarios se componen en gran medida de préstamos. Por lo general, las entidades mantienen estos activos al valor de cuando concedieron el crédito, menos los reembolsos o las provisiones por deudas incobrables. Pero cuando un banco compra un bono u otro valor, tiene tres opciones generales desde el punto de vista contable.

La opción más sencilla es clasificar los títulos a su valor de mercado. Este es el caso de los activos de trading, que es más probable que se vendan a corto plazo. Pero los bancos también pueden clasificar como mantenidos hasta el vencimiento (MHV, o HTM por sus siglas en inglés) los que no tienen previsto vender. Estos se mantienen en el balance al precio de compra, más cualquier ajuste menor.

Según el FMI, en torno a un décimo de los activos bancarios mundiales están en esta segunda categoría. Los bancos ignoran en gran medida las pérdidas y ganancias no realizadas en estos valores derivadas de las fluctuaciones del mercado, y solo las mencionan en notas contables a pie de página. Estas pérdidas sobre el papel han aumentado considerablemente. En los bancos de EE UU, alcanzaron la cifra récord de 390.000 millones de dólares en el tercer trimestre, según la Corporación Federal de Seguro de Depósitos.

Estamos ante un aterrizaje suave que, acompañado de desinflación, permitirá a los bancos centrales un ajuste fino en los tipos de interés compensando parte de las fuertes subidas de los últimos dos años (525 puntos básicos (pb) de la Fed y 450 pb el BCE). Ahora, dejamos el tipo de interés terminal atrás y debemos pensar en recortes del orden de 150 pb en los próximos 12/18 meses que deberían favorecer una reactivación económica en 2025, hacia cotas en línea con el potencial. Pero de forma simultánea, los bancos centrales deben intensificar el proceso de reducción del tamaño de sus balances. En el caso del BCE es relevante que lo haya hecho en dos billones de euros desde junio de 2022, pero en su mayoría de la liquidez prestada a los bancos. Aún le quedaría por reducir su balance en 4,7 billones, cuatro de ellos de deuda pública (el resto, covered y renta fija privada). Este 2024 recortará unos 500.000 millones. Veremos cómo impacta en los tipos y por ende en la evolución de la economía y los mercados.

Con suerte, la Fed podría adelantarse al resto de bancos centrales y aplicar una primera bajada en septiembre, aunque es arriesgado porque las elecciones son el 5 de noviembre y podría interpretarse en clave política. Ese evento lo complica todo. Creemos que los datos de inflación en USA ya dan una señal de clara corrección salvo la inflación de servicios que es dónde se engloba la vivienda. Veremos este apartado cediendo pronto.

El BCE podría realizar su primer recorte en septiembre/ octubre si previamente la inflación europea se estabilizase entorno al +2,5% y la Subyacente próxima al +3 %, puesto que el crecimiento económico se debilitará significativamente. Pero todo esto dependerá del alcance de los efectos de segunda ronda sobre la inflación (traslación de las subidas de precios a salarios), que ya son un hecho y que estimamos forzarán que ésta repunte durante el primer semestre. Por eso defendemos que las bajadas de tipos tardarán más de lo que se cree y serán menos profundas de lo que se descuenta.

Conclusión: ¿Qué variables seguir?

Por todo ello seguiríamos como variables clave, la evolución de los beneficios, la marcha de la M3 y la expansión o contracción del crédito. La velocidad de circulación del dinero también es relevante.

Distribución sectorial

Creemos que Europa presenta una distribución sectorial más acorde al momento del ciclo en que nos encontramos y pensamos que lo podrá hacer mejor que USA, Japón y emergentes.

Sectorialmente estamos positivos con los sectores más defensivos. Los sectores proxys de bono como el inmobiliario y las utilities, especialmente en redes de transporte y distribución de electricidad, en telecoms y en infraestructuras en empresas con liquidez para licitar en concesiones con retornos más altos. Finalmente estamos positivos en consumo no discrecional. En el sector farmacéutico, nos atraen las farmas integradas, pero no nos animamos a ponernos positivos por la cercanía de las elecciones americanas, y el miedo a que el recorte de precios de los medicamentos vuelva a marcar la campaña electoral. Creemos que el sector financiero puede, contando dividendos y recompra de acciones, tener un buen comportamiento si bien al mantener un peso elevado en Tier 2 y AT1 preferimos invertirlo vía subordinadas.

Tampoco hay que despreciar lo que supondría una escalada bélica en Oriente Medio, que podría provocar una caída del suministro mundial de petróleo y desatar nuevas inquietudes sobre las perspectivas de crecimiento por lo que tener exposición a petroleras integradas puede ser una cobertura natural en un momento en que las valoraciones son muy atractivas con los niveles actuales del crudo.

Después de años complicados, merece la pena revisar en detalle las compañías pequeñas y medianas. La excesiva concentración del mercado en la gestión pasiva e indexada, que favorece aquellas empresas de mayor capitalización, ha creado un diferencial de valoración que consideramos lo suficientemente extremo y atractivo como para destinar parte del asset allocation a este segmento del mercado.

Hay que respetar el reloj de la inversión. Tras un 2022 criminal en renta fija (y en todos los activos), 2003 un año de consolidación, creemos que 2024 será el año de la recuperación del activo. Las tensiones en la oferta que fueron el origen de este ciclo inflacionario están más que superadas y ahora nos enfrentamos a un escenario donde, en la medida en que los salarios se vayan estabilizando, debemos avanzar hacia escenario de inflaciones ajustadas a los objetivos de los Bancos Centrales que permitan volver a relajar la política monetaria. En la Eurozona ya se ve algunos países con inflaciones 0%. Los Países Bajos. De momento parece impensable pero ya se ha corregido el lado de la oferta y el de la demanda está en curso. A la luz de la desaceleración, el BCE ha sugerido claramente que no volverá a subir tipos, a menos que se produzca un shock inesperado. En el BCE, desde Lagarde a Villeroy, han lanzado el mismo mensaje: confían en que, si los tipos se mantienen en los niveles actuales durante el tiempo suficiente, la inflación volverá al objetivo del 2%

Los efectos de la globalización en las inversiones. De la macro a la micro

Aunque la globalización se ha ralentizado desde el punto de vista de comercio de mercancías y servicios, recordemos también que la globalización va mucho más allá del comercio. La globalización se basa en la difusión global de ideas, actitudes, filosofías y personas tanto como en el comercio de mercancías. Y en este sentido más amplio, la globalización parece acelerarse, no ralentizarse.

Generalmente cuando los restaurantes están llenos y el taxista habla de bolsa sabemos lo que suele seguir después. Huyan de términos que incitan a la duda. Hoy en día, la “innovación disruptiva” es un término que no puede faltar en cualquier presentación que busque promover una inversión, reformar una organización, adoptar una nueva tecnología, despedir personal o lanzar un nuevo producto, que claro, ya no se llama producto sino “solución”.

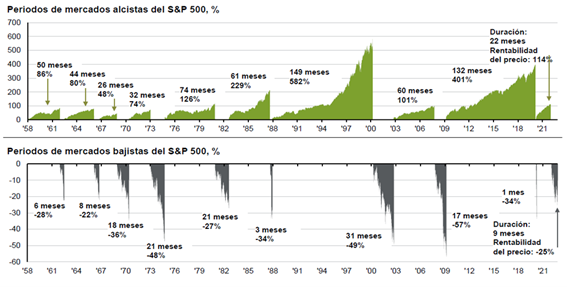

No creemos que estemos ante una corrección sino ante un cambio de tendencia, si bien los ciclos de caída son mucho más cortos y virulentos:

Fuente: JP Morgan

En un plano más inmediato y elemental, la recolección de datos hoy está más amenazada que nunca. La información procedente de China siempre demandó una interpretación cuidadosa, pero ahora puede decirse lo mismo de la India, que está publicando cifras oficiales de crecimiento inverosímiles y probablemente manipuladas, y donde se ha suprimido el sistema de seguimiento de la pobreza. En Estados Unidos, la polarización política ha producido medidas de pobreza divergentes, lindantes en algunos casos con la negación de su existencia.

Otro de los cambios importantes en la política mundial ocurrió el pasado 23 de octubre, cuando Xi Jinping, el líder chino, logró romper con la norma que lo hubiese obligado a dejar el poder al término de su periodo, tal como lo habían hecho sus predecesores desde Mao. Ese día, Xi fue reelegido presidente de China y secretario general del Partido Comunista por tercera vez, despejando todos los obstáculos para convertirse en el primer dictador vitalicio de China desde la muerte de Mao.

China debe acometer reformas de gran calado. Está en una travesía del desierto que ya afrontó Japón en los años 90 y comienzos de siglo. El peso de la inversión en su economía es muy elevado y precisa de mantener inversiones cada vez menos productivas cuando necesitaría ir pasando a un modelo de mayor consumo interno y fomentar las exportaciones. En ello está sobre todo en bienes de mayor valor añadido y con más peso en servicios pero esa transformación lleva tiempo. La robotización y la inteligencia artificial permiten a la industria producir con mucho menos empleo y los salarios chinos han subido significativamente por lo que han perdido buena parte de sus ventajas competitivas. Los aranceles de Trump se han mantenido con Biden y han desviado mucho comercio y producción industrial de China a Europa, México y Canadá. Y Europa amenaza ahora con imponer aranceles y medidas de protección a los productos chinos, especialmente en el coche eléctrico, donde China tiene el 80% de la cuota de producción mundial y 40% de la cuota de exportaciones totales. El modelo exitoso ya no funciona y China necesita reinventarse.

En 1980, cuando China abandona el sistema comunista de planificación económica, tenía 1.000 millones de habitantes, una renta por habitante en paridad de compra actual de 650 dólares y suponía el 2% del PIB mundial. Hoy son 1.400 millones de chinos, su renta por habitante se ha multiplicado 30 veces hasta 20.000 dólares y ya son la mayor economía con el 20% del PIB mundial.

La lista de áreas en las cuales EEUU y China se verán obligados a coordinarse es larga e importante. La lucha contra la proliferación nuclear, en especial la de Irán o Corea del Norte, y contra la proliferación de armas químicas y biológicas; el terrorismo islamista; los ataques cibernéticos; la inestabilidad del sistema financiero mundial; la piratería; la anarquía de los flujos migratorios; el narcotráfico y el tráfico de personas y armas, o la regulación de las gigantes empresas tecnológicas son solo algunos ejemplos.

Xi Jinping, el líder chino, se planteó la que calificó como una pregunta fundamental para este siglo: “¿Podrán China y Estados Unidos manejar adecuadamente su relación? Esta pregunta concierne al destino del mundo, y ambos países deben responderla”. Tiene razón

EE UU prefiere hablar de los esfuerzos para reducir su dependencia de China en un lenguaje positivo. Las autoridades estadounidenses usan términos como de-risking (reducción de riesgos), friendshoring (relocalización en países amigos) y salvaguarda de la “seguridad nacional”. Sus homólogos chinos ven todas estas referencias como una forma de describir una disociación entre ambas economías, algo que consideran un intento inaceptable de Washington de obstaculizar el ascenso de la República Popular. Las tensiones en torno a Taiwán marcan la pauta de toda la relación: aumentan el riesgo de una desvinculación potencialmente repentina y severa.

Los inversores occidentales han reducido drásticamente su exposición a la segunda mayor economía del planeta.

La asignación media de los fondos de renta variable mundial a activos chinos alcanzó un máximo del 3,13% en abril de 2015. En septiembre de 2023, era del 1,75%, según EPFR. Esto refleja en parte una retirada más general de los emergentes después de que la Fed subiera los tipos. Pero parece poco probable que las asignaciones se recuperen totalmente, incluso si los inversores redescubren su apetito por el riesgo.

El volumen del comercio internacional creció mucho durante el periodo de hiperglobalización (1985-2008), pasando de alrededor del 18% al 31% del valor total de la economía mundial. Con la crisis de 2008, esa cifra cayó situándose cerca del 28%. Y ahí es donde más o menos ha estado desde entonces: manteniéndose estable a pesar de todos los shocks económicos y convulsiones políticas de los últimos años.

Mercados emergentes

Estamos positivos en emergentes principalmente en un escenario de bajada de tipos y debilitación del dólar al ser economías que crecen más, tienen menos deuda, van avanzando en transparencia sus mercados y tienen una valoración relativa frente a desarrollados cerca de mínimos.

Por lo que se refiere a las divisas de los mercados emergentes, las que mejor rendimiento han tenido han sido las latinoamericanas, en particular el peso colombiano (+21,4%), el peso mexicano (+12,2%) y el real brasileño (+8,8%). Los altos tipos de interés reales de la región, y su relativo aislamiento de las crisis geopolíticas, entre otros factores, han sido el principal acicate. Todo lo contrario a lo ocurrido con la moneda china, cuya cotización frente al dólar se ha visto lastrada por la frágil situación económica del país y los problemas del sector inmobiliario.

Los países emergentes cuentan con una ventaja respecto a los ricos: que sus Gobiernos no están sometidos a la esclavitud del Estado del bienestar, que fuerza a los políticos a mantener o incrementar partidas como las pensiones para garantizarse los votos en las siguientes elecciones. También han empezado antes a bajar los tipos de interés, y su futuro puede ser también atractivo si se debilita el dólar, lo cual favorecería a las emisiones de bonos en monedas locales.

Japón: La sorpresa de 2023 que podría seguir en 2024

No es raro que la renta variable ofrezca rentabilidades reales negativas durante periodos de diez años. La Bolsa de EE UU ha experimentado cuatro de estos periodos desde 1900. Pero los inversores estadounidenses nunca han sufrido lo que sus homólogos japoneses. Entre 1990 y 2023, la renta variable del país nipón registró una tasa de crecimiento anual del -0,3%, según el anuario Credit Suisse Global Investment Returns. El Nikkei 225 se mantiene muy por debajo de su máximo de 1989.

La explicación obvia de estos míseros rendimientos es que en 1990 las acciones japonesas estaban excesivamente sobrevaloradas, cotizando a casi 80 veces los beneficios ajustados cíclicamente y tres desviaciones típicas por encima de su tendencia a largo plazo.

Los inversores extranjeros siguen infraponderados pese a que las valoraciones son atractivas, la divisa está barata y está despegando un mercado de control corporativo

“El sistema general de gestión de las finanzas requiere que haya gente que haga ver que puede hacer cosas que no puede hacer y que haga ver que les gusta cuando en realidad no les gusta. Es una forma terrible de pasar la vida, pero está muy bien pagada”. Charlie Munger

Gestión activa frente a Gestión Pasiva

A lo largo de la década pasada asistimos a una intervención de los Bancos Centrales brutal que ha desvirtuado los términos de la inversión. Hoy vamos a tratar de dar algo de luz. Al descontar a tasas muy bajas los flujos en una década el “growth” dobló en rentabilidad al “value” y aquellos que asumieron más riesgo fueron extremadamente recompensados, no tanto por el crecimiento sino por la tasa de descuento. Se confundió acertar con adivinar. Al comenzar la subida de tipos esta circunstancia se dio la vuelta y el año 2022 el “value” lo hizo mejor en un 22%. Y llegó 2023 y nada cuadró. Esto se debe a que lo que ha subido se concentra en muy pocos valores que descuentan un crecimiento desmesurado basado en el nuevo paradigma de la inteligencia artificial. Por lo tanto, ¿de verás este debate tiene sentido?. ¿Considerar el “value” sin el “growth” tiene lógica?.

A truly great business must have an enduring “moat” that protects excellent returns on invested capital. The dynamics of capitalism guarantee that competitors will repeatedly assault any business “castle” that is earning high returns.

Therefore a formidable barrier such as a company’s being the low-cost producer (GEICO, Costco) or possessing a powerful world-wide brand (Coca-Cola, Gillette, American Express) is essential for sustained success. Business history is filled with “Roman Candles,” companies whose moats proved illusory and were soon crossed. Warren Buffet

Comprar a un ratio bajo en veces valor en libros no es “value”. El valor en libros en una economía industrial puede tener sentido, en una sociedad del conocimiento, tecnológica o de servicios mucho menos. Por ello nosotros nos hemos centrado en el “quality” que tiene en cuenta retornos y márgenes más que crecimiento. Apple ya no crece, pero tiene unos márgenes y unos retornos excelentes. ¿Ha pasado de ser “quality growth” a “quality value”? Pues no lo sabemos, ¿pero es eso relevante?

Para nosotros es fundamental descomponer el ROE en margen, rotación y apalancamiento. Inditex tiene un gran retorno por margen y rotación. Su ventaja competitiva está en la flexibilidad y rapidez en el cambio de moda que genera rotación y en control del margen bruto.

Muchas empresas con ventajas competitivas sostenibles pasan al estado de “compounders”. No hay que venderlas nunca: ¿de verdad? Apple no estuvo a punto de desaparecer, Microsoft no estuvo 20 años enrrangada, qué es de General Electric… etc Cuando una empresa buena está muy cara se justifica por el crecimiento, pero ¿estamos cuestionando nuestras asunciones lo suficiente? Si una persona come dos corderos y otra ninguna no significa que los dos comen uno. El problema de las medias de las carteras nos lleva a decisiones erróneas. Las compañías europeas y americanas pequeñas están muchas de ellas aberrantemente baratas. Nadie las quiere. Es increíble el auge del “private equity” y la demolición que han tenido las pequeñas compañías. ¿Es esto lógico?

Si tuviéramos que elegir en qué nos fijamos en una empresa, tras los márgenes y retornos sin duda sería la caja generada. Esta podrá revertir en forma de dividendos, recompra de acciones o inversiones que garanticen el crecimiento o defiendan la ventaja competitiva haciéndola sostenible.

También es muy importante la estructura de capital. Huyan de empresas muy endeudadas. EL mejor analista de equity es el de crédito. Huyan de empresas dónde hay un trasvase de valor del accionista al bonista. Eso pasó con los bancos desde 2008.

Implicaciones de las elecciones en la renta variable

Una circunstancia que se repite en el tiempo es que la renta variable estadounidense tiene un comportamiento ligeramente menos favorable y se sitúa, de media, por debajo de la tendencia a largo plazo en los años en los que sus votantes son llamados a las urnas. En estos periodos, la diversificación y las posiciones defensivas suelen funcionar bien para las carteras.

Por lo general, a los inversores no parece importarles quién gane o pierda las elecciones, pero se sienten incómodos con la incertidumbre y prefieren quitárselas del medio cuanto antes. En particular, los escrutinios ajustados en los que resulta difícil declarar al vencedor tienden a ir seguidos de fuertes repuntes una vez que la inseguridad desaparece, una consideración que quizá deberíamos tener presente de cara a meses posteriores del año.