El problema se llama Japón y Europa.

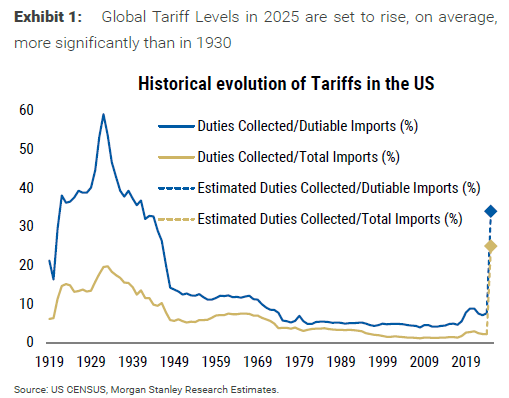

Los mercados siguen inmersos en la geopolítica, pero tras varias semanas pendientes de Oriente Medio volvemos a centrarnos en los aranceles y en la fecha del 9 de julio. En este sentido, lo más problemático parece que será el acuerdo de Estados Unidos con Japón y Europa.

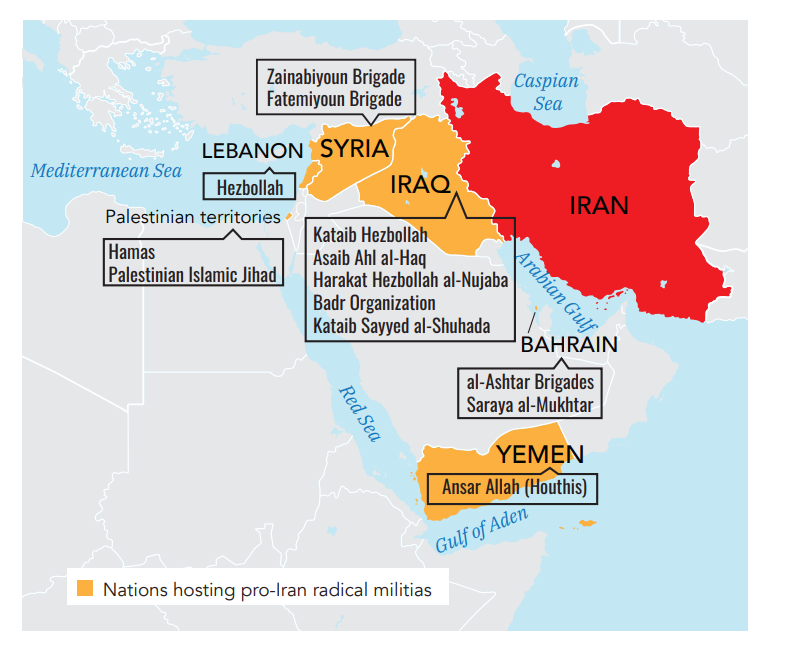

Después de la caída del principal aliado de Irán en la región, el régimen de los Al Assad en Siria, tras 53 años en el poder (entre padre e hijo), Israel ha aprovechado para debilitar en sucesivos pasos a las milicias aliadas del régimen de los Ayatolas.

Empezó con Hamas, consecuencia de las incursiones terroristas del 7 de octubre de 2023 para evitar el acuerdo entre Israel y Arabia Saudí. Prosiguió con su eterno enemigo Hezbollah, en realidad un verdadero ejército en el Libano.

Y con bombardeos constantes a los huties en Yemén. Estos últimos consiguen resistir y siguen siendo un peligro para la navegación en el Golfo de Aden.

Finalmente, tras eliminar gran parte del poder exterior iraní, el primer ministro israelí, Benjamín Netanyahu decidió atacar a la nación persa, consiguiendo involucrar a los EE.UU. en el bombardeo definitivo sobre las tres principales instalaciones para el desarrollo nuclear iraní, intentando transformar los equilibrios de poderes en Oriente Medio.

Tras la tregua alcanzada por el presidente Trump entre Israel e Irán nuestra atención vuelve hacia la guerra comercial y los aranceles. En nuestra opinión no debemos perder de vista la situación política en Oriente Medio ya que hay varios factores que podrían reavivar el conflicto.

En primer lugar, habrá que constatar la efectividad de esos bombardeos. No nos podemos olvidar que Irán ya había enriquecido 400kg de uranio al 60% y no hay constancia de que hayan sido destruidos. A partir de ahí el enriquecimiento se hace más rápido. También es cierto, que no basta solo con tener el uranio enriquecido al 90%. Después hay que convertirlo en metal y construir la bomba.

Para entender el riesgo que supondría que Irán contase con esos 400 kilos de uranio, primero hay que explicarqué significa «enriquecer» este elemento. El uranio en bruto que se extrae del suelono es útil para fines militares ni energéticos porque contiene muy poca proporción de un componente esencial: el isótopo uranio-235. Para que pueda utilizarse en un reactor nuclear o, más aún, en un arma, se realiza ese proceso de «enriquecimiento» con centrifugadoras:máquinas que giran a altísima velocidad y que, por diferencias mínimas de masa, separan los átomos más ligeros de uranio-235 de los más pesados de uranio-238. El uranio en estado natural contiene un 0,7% del isótopo uranio-235. Para uso civil, como en las centrales nucleares, bastacon enriquecerlo por debajo del 5%. Pero si se quiere fabricar una bomba, ese porcentaje debe aumentar hasta al menos un 90%. A ese nivel de pureza, el material se considera de «grado armamentístico» y puede utilizarse en un arma nuclear.

En segundo lugar, los hechos acaecidos este mes probablemente aumenten la voluntad y decisión del régimen iraní de conseguir la bomba atómica. De hecho, no sería de extrañar una carrera de proliferación nuclear a nivel mundial. Al final, lo que nos ha demostrado la historia es que mientras el régimen norcoreano, que ha desarrollado sus capacidades nucleares, no ha caído, gran parte del resto de regímenes que no las desarrollaron han caído con el paso del tiempo: Sadam Hussein en Irak, Muamar el Gadafi en Libia, Bashir al Asad en Siria… Otro ejemplo, aunque en un régimen de carácter distinto, es el caso de Ucrania. Tras llegar a un acuerdo con Rusia para cederle todas las armas nucleares con la caída de la Unión Soviética en 1991, se ha visto atacada constantemente por su vecino ruso. La conclusión que pueden sacar los Ayatolas es que su continuidad sólo la asegura el arma nuclear, y no los tratados de no proliferación, lo que aumentará su voluntad y decisión de obtenerla.

Por último, no nos podemos olvidar de la situación política interna de Israel, con una gran polarización. El primer ministro Netanyahu estaba imputado por corrupción cuando los ataques del 7 de octubre de 2023 y toda esta escalada bélica le beneficia para difuminar esas responsabilidades.

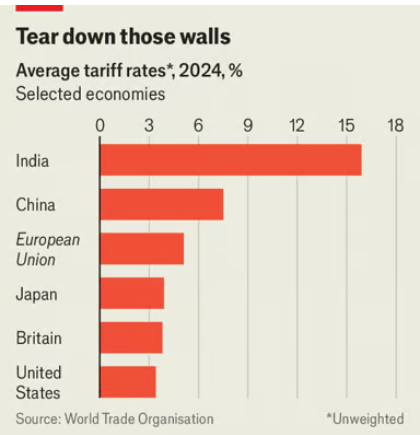

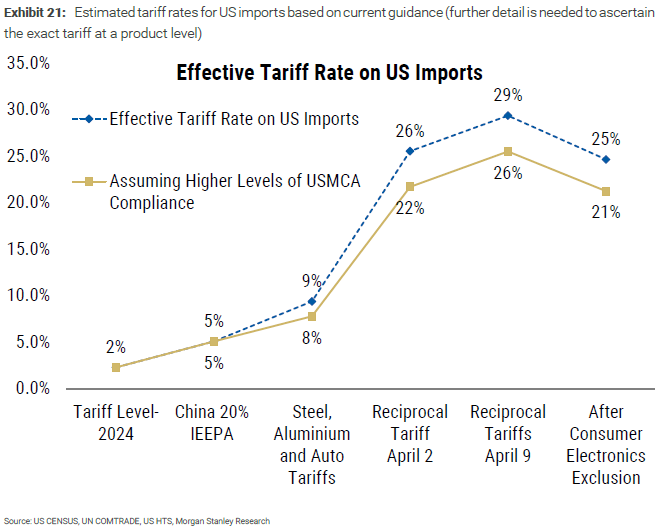

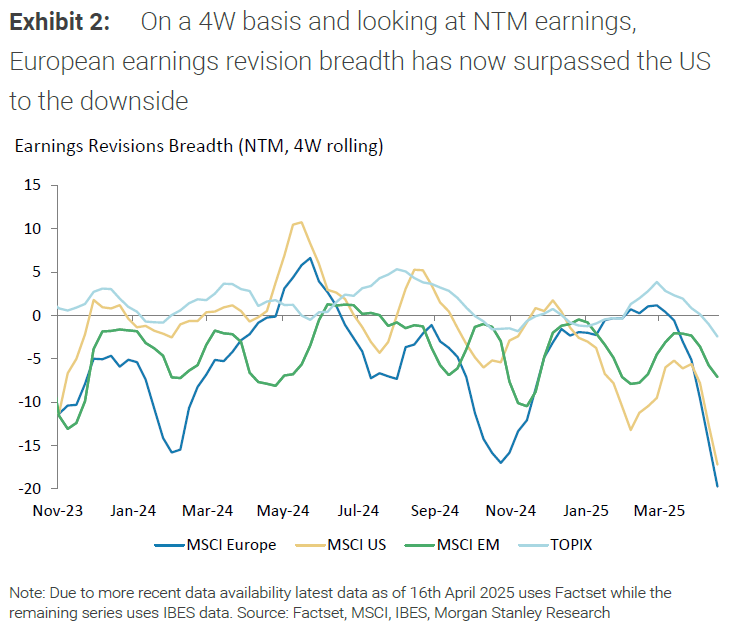

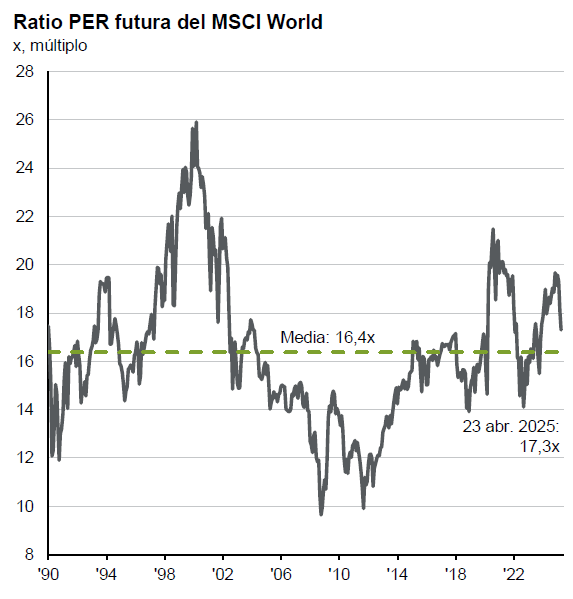

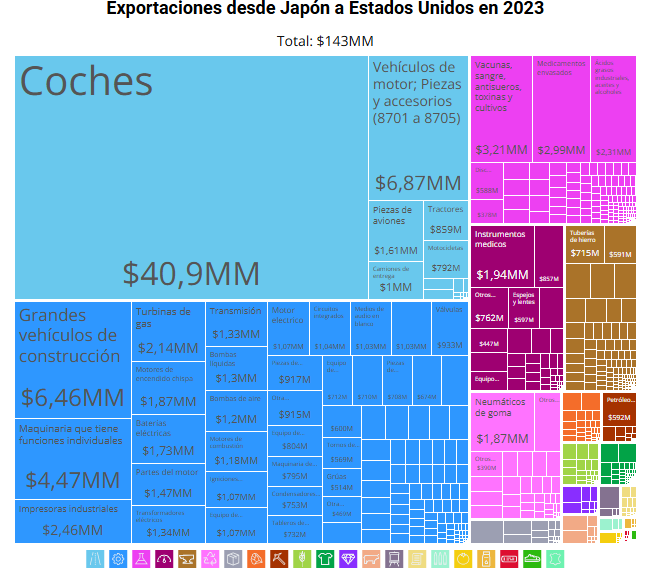

Sin perder de vista este frente, parece claro que ahora nos debemos centrar en la política comercial y de aranceles y la llegada del plazo límite del 9 de julio. Tras llegar hace dos días a un principio de acuerdo con China y estar cercano el acuerdo con India, parece que los acuerdos más complicados podrían ser los referentes a Japón y Europa. Todo ello tiene su lógica por los productos que ambas áreas geográficas exportan a EE.UU.

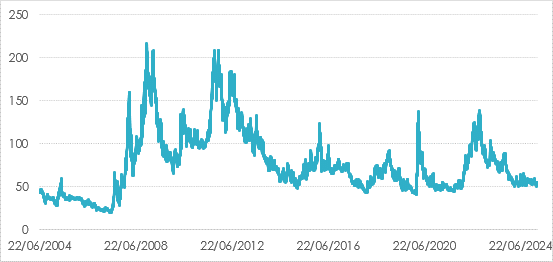

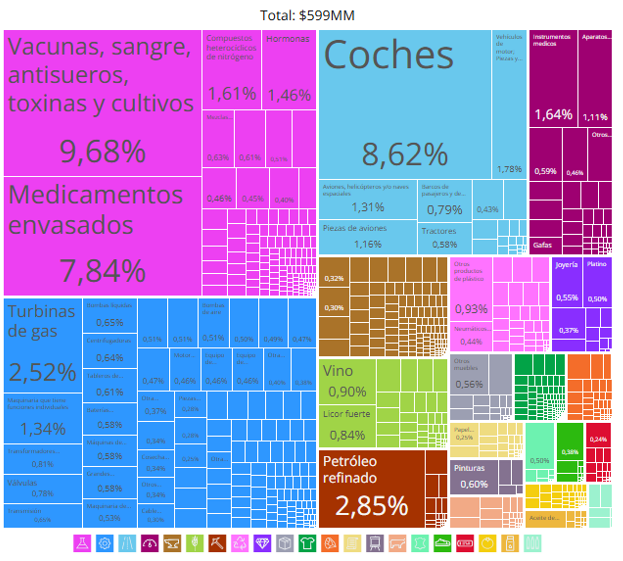

En el caso de Japón, con exportaciones a EE.UU. por $143.000 mm e importaciones por $80.000 mm, las exportaciones están muy centradas, como se puede ver en el gráfico inferior en vehículos y productos farmacéuticos. Dos de los sectores donde el presidente estadounidense quiere ser más agresivo.

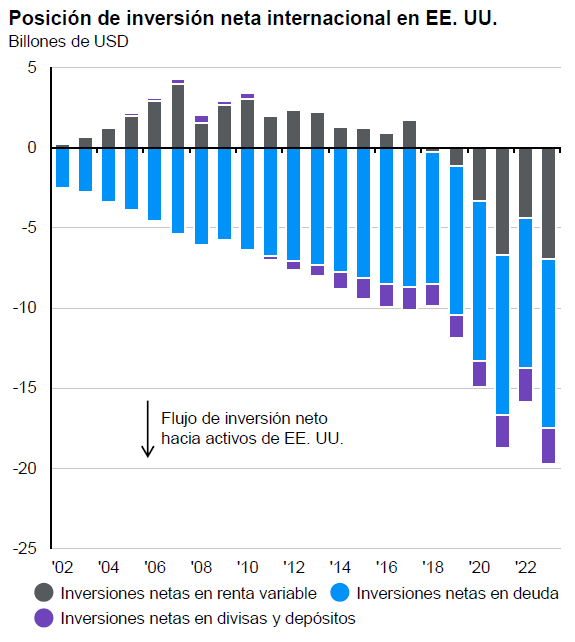

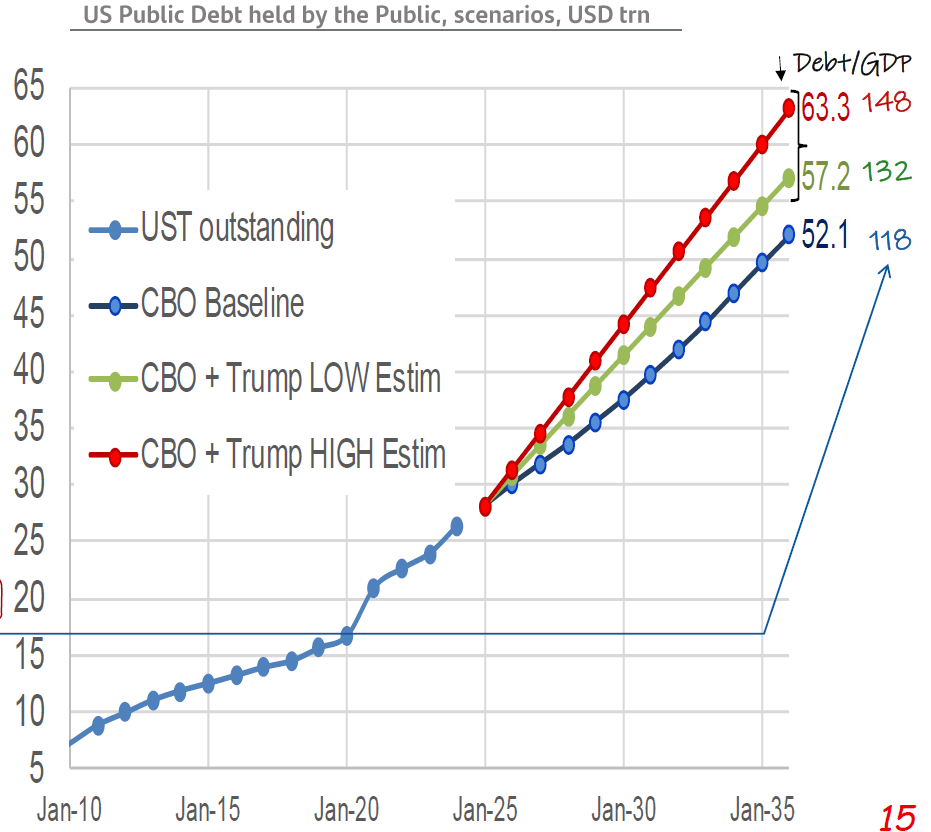

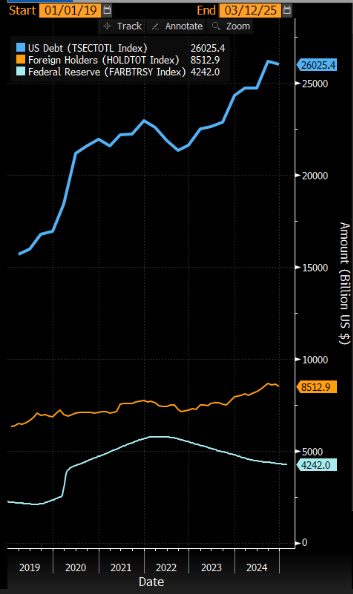

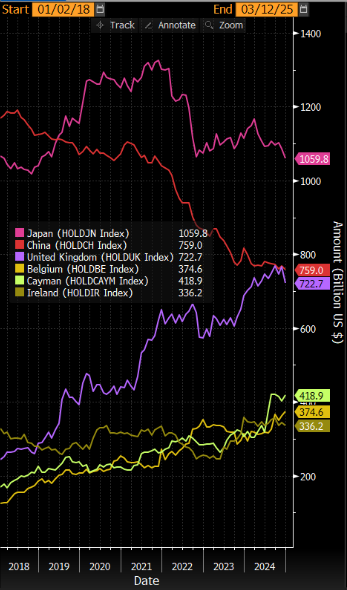

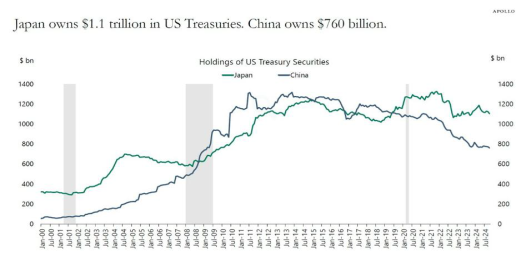

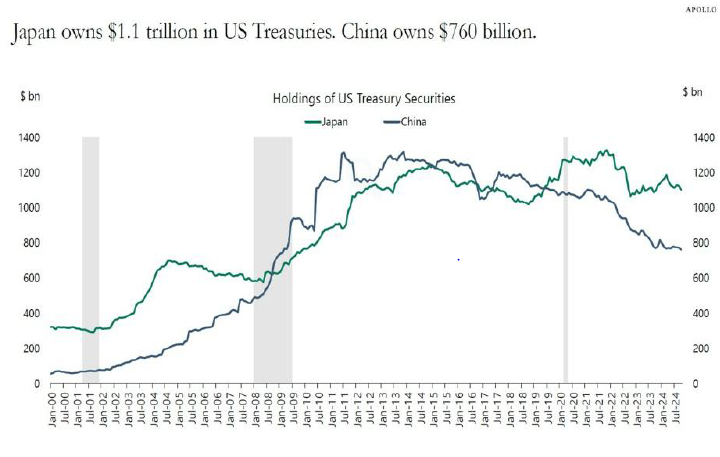

A su favor Japón cuenta con dos armas en las negociaciones. Por un lado, su posición geoestratégica única para controlar el acceso de China al Océano Pacifico. Por otro lado, las enormes tenencias de deuda pública de EE.UU. en un momento de incertidumbre en el mercado sobre la futura sostenibilidad a medio plazo de la deuda pública estadounidense. No podemos olvidar que posee $1,1 trn sobre $29 trn emitidos, y todo ello cuando se calcula que podría llegar a emitirse hasta los $55 trn en 2034. En estos momentos, los EE.UU. deberían cuidar y mimar a los tenedores de deuda no residentes si no quiere que sus costes de financiación aumenten exponencialmente.

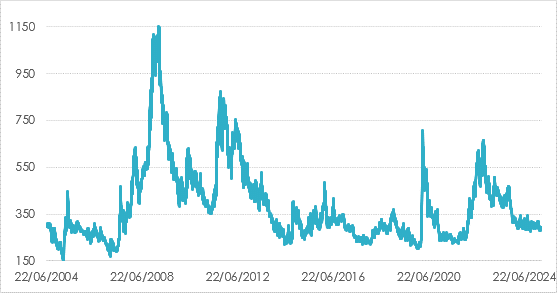

En el caso de Europa, con exportaciones a EE.UU. por $600.000 mm e importaciones por $452.000 mm nos encontramos con los mismos sectores en el ojo del huracán. No podemos olvidar que los productos farmacéuticos representan el 25% de nuestras exportaciones a EE.UU.

El gran problema, a nuestra forma de ver, es que solo se mira el déficit comercial y no se están incluyendo los servicios.

Para reducir ese déficit comercial deberíamos incrementar las importaciones de petróleo, gas y armamento. Respecto a la energía ya representa el 25% de nuestras importaciones y en cuanto al armamento se está intentando ampliar nuestras capacidades industriales y tecnológicas.

No parece fácil en un momento de debate sobre autonomía estratégica aumentar mucho más las importaciones en estas áreas fundamentales para mantener la soberanía estratégica de Europa. No obstante, en estas negociaciones sobre aranceles es donde hay que incardinar el acuerdo de la OTAN para aumentar el presupuesto de defensa de los países miembros hasta el 5%. Sin lugar a duda, los gobiernos europeos querían engrasar esa negociación con el gigante norteamericano, ya que el 70% del armamento lo compramos del exterior. Si bien hay que tener en cuenta que no todo ese aumento de gasto irá a armamento, mucho irá a personal y otros gastos.

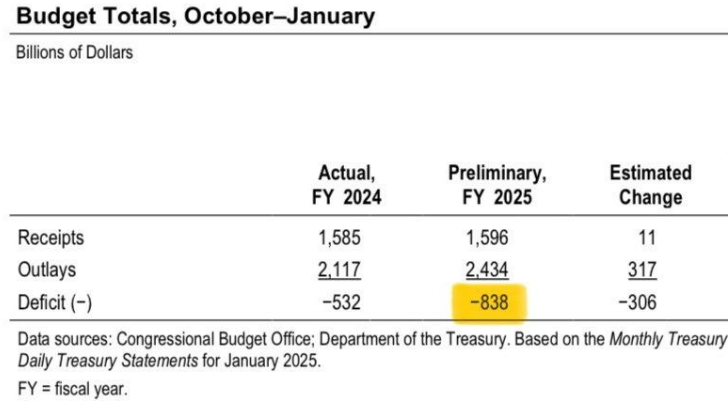

Este incremento de exportaciones en defensa podría ayudar al presidente Trump a contentar a su complejo militar-industrial si realmente se decidiera a recortar su gasto militar, y atacar el verdadero problema de EE.UU, el déficit público constante por encima del 6% de PIB.

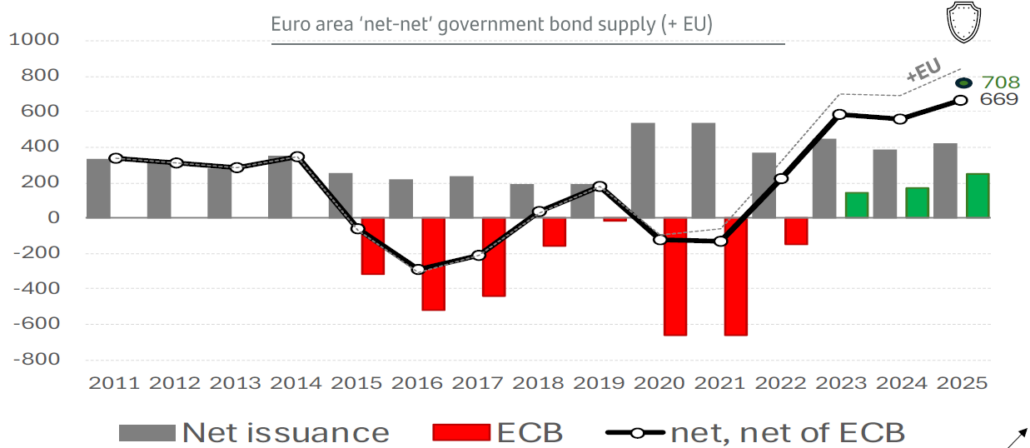

En cualquier caso, deberemos estar atentos a estas negociaciones según se acerca el 9 de julio. Si se complicará y fuéramos hacia aranceles superiores afectaría al crecimiento europeo y a su política monetaria. No hay que olvidar que el escenario base del staff macro del Banco Central Europeo contempla unos aranceles como los actuales del 10%.