De estabilización a estimulación

China está compuesta por 23 provincias, 4 municipios y 2 regiones administrativas especiales. Desde la pandemia covid-19 una gran parte de las provincias experimentaron grandes descensos en la recaudación de impuestos. Los gobiernos locales respondieron con soluciones originales. En Wuzhou, sur de China, aumentaron considerablemente el número de multas de tráfico, llegando suponer un 50% de sus ingresos, frente a la media de 8% de la mayoría de las ciudades. En otras provincias el gobierno central expresó su preocupación por la falta de ingresos e incito a la “revitalización” de sus activos mobiliarios. Por esta razón, desde 2022 hemos visto grandes concesiones o ventas de inmuebles, parques, líneas de tren y hasta templos budistas. Los éxitos de estas medidas no han acabado de materializarse, los precios de las ventas han sido muy inferiores a los esperados. Esto ha sido consecuencia del desplome del sector inmobiliario de los últimos años, también causante del descenso de la recaudación de impuestos. Además, la falta de confianza hacia el gobierno y una posible invalidación de las compras a futuro (mediante la acusación de corrupción al comprador) han provocado una demanda contenida.

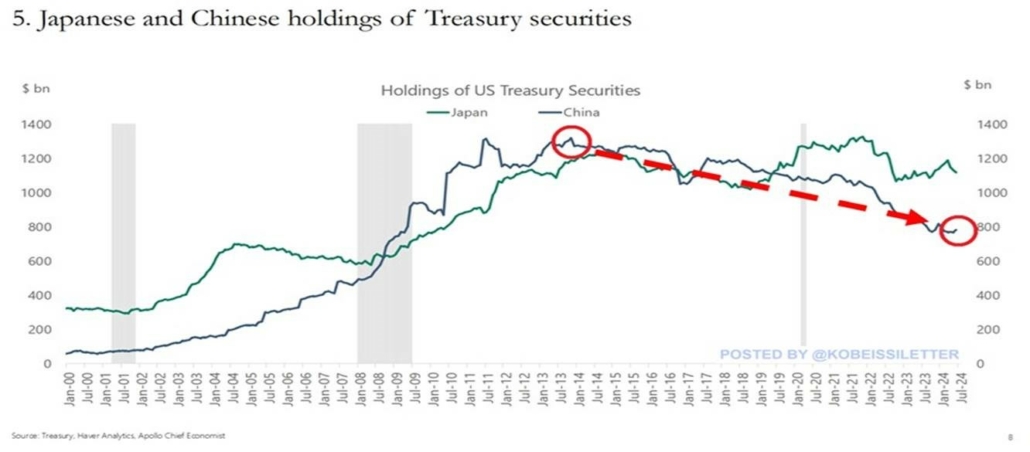

Con la crisis inmobiliaria, el gobierno central ha aplicado una serie de medidas con el fin de estabilizar su economía y evitar un contagio a otros sectores. Uno de los grandes perjudicados por esta crisis ha sido la confianza del consumidor, estando desplomada desde 2022. A lo largo de la última semana hemos visto declaraciones por parte de distintas autoridades chinas anunciando grandes paquetes de estimulación. Nunca antes habíamos visto tantas medidas aplicadas simultáneamente desde diferentes organizaciones: Banco Central de China (PBOC), regulador de valores (CSRC), el regulador del mercado financiero (NFRA) y el Politburo (liderado por el presidente Xi Jinping). Las principales medidas anunciadas fueron: reducción de 50pb de los ratios de reservas requeridas a los bancos; reducción de 20 pb del repo inverso a 7 días, hasta el 1,5%; reducción de las hipotecas vivas en 50pb; nuevas formas de financiación para los mercados de renta variable con fondos para inversores con el fin de comprar acciones y financiación asequible para la recompra de acciones de las compañías; inyecciones de capital en los 6 mayores bancos de china mejorando los ratios CET1 (por un importe de 1tn RMB); finalmente y no menos importante, un paquete de estímulo fiscal considerable, aunque no publicaron cifras excatas de la cantidad. La financiación de estas medidas vendrá en gran parte por la emisión de bonos de gobiernos y por la venta de treasuries que han estado llevando a cabo más pronunciadamente los últimos años. En los últimos 3 años, la cartera de bonos del Tesoro de China ha disminuido un 30%, o 300 bln$.

No creemos que se hayan publicado todas las medidas, habrá nuevos anuncios de cara final de año con nuevos paquetes de estímulos macroeconómicos.

Tras un breve resumen de las medidas implementadas esta semana, nos hacemos dos preguntas: ¿Por qué ahora? Y ¿conseguirán su objetivo?

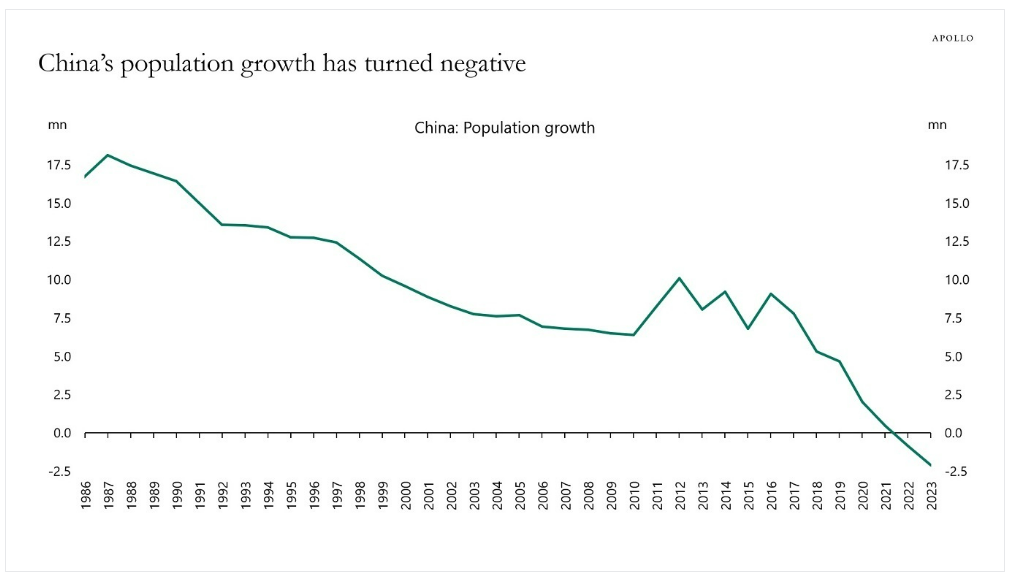

Respondiendo a la primera pregunta, las últimas estimaciones de crecimiento de China decepcionaron implicando que no cumplirían con su crecimiento objetivo del 5%. Además, el país se encuentra en una espiral deflacionista, con una población envejeciendo y necesitan tomar acciones para solucionarlo. El cambio CNY USD llego a situarse en niveles de 7,35. Si China tomaba medidas, como la reducción de tipos, antes que EE.UU. provocaría un debilitamiento aun mayor de su divisa. Una vez EE.UU. ha empezado una política monetaria expansiva China se podía permitir aplicar estas medidas sin debilitar su divisa.

Respondiendo a la segunda pregunta, ¿conseguirán su objetivo? Por un lado, las inyecciones de capital en los bancos son una medida que ha sido muy efectiva en el pasado en otras economías. A raíz de la crisis financiera de 2008, los gobiernos anglosajones implementaron medidas similares ayudando enormemente a la reactivación de los préstamos bancarios rápidamente. No obstante, en Europa no se realizaron estas inyecciones, los bancos fueron materializando las perdidas en sus balances poco a poco y hasta que no llegaron los paquetes de “rescate” de Europa, años más tarde, las concesiones de créditos en Europa estaban congeladas.

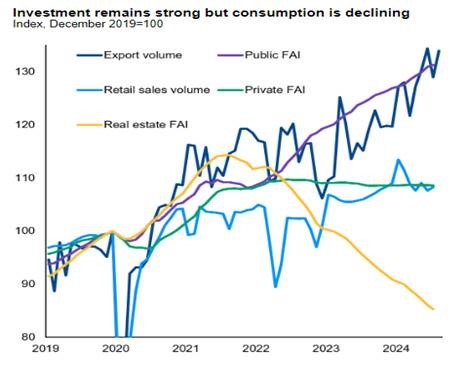

Creemos que China ha implementado medidas adecuadas, pero todavía tienen un largo recorrido con el desempleo en niveles máximos de la última década, la industria limitada y la confianza del consumidor todavía por recuperarse. El mercado ha recibido todas las medidas anunciadas muy positivamente subiendo el CSI300 un 15% esta semana.

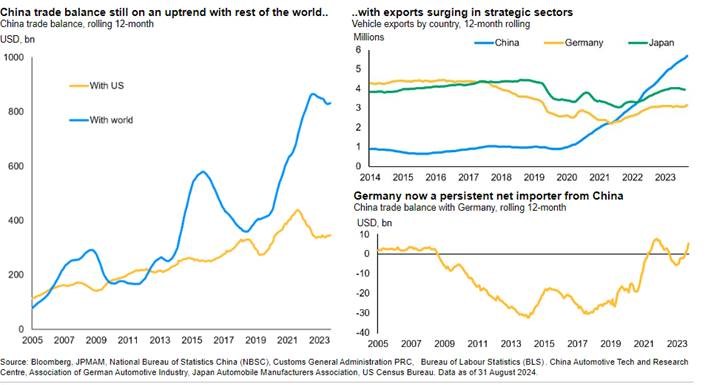

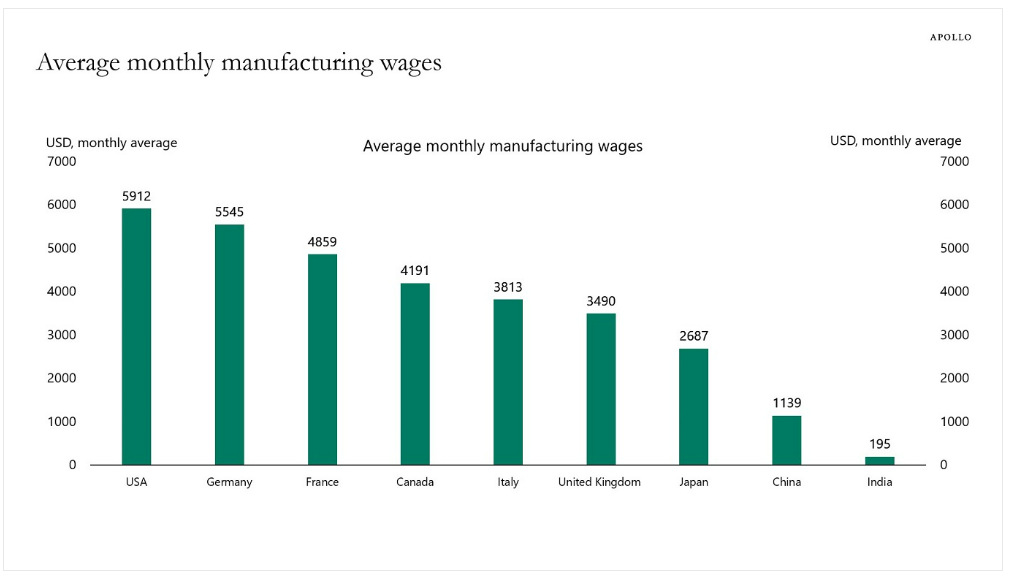

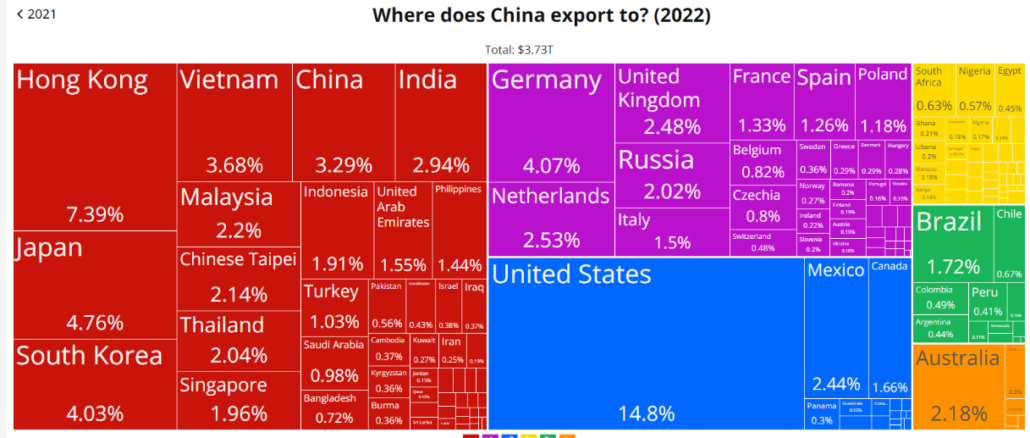

China al igual que ha implementado estas numerosas medidas, va a apoyarse en sus exportaciones para reactivar su economía. Aunque, en EE.UU., que supone un 15% de las exportaciones de China, hemos vistos anunciadas numerosas tarifas sobre productos procedentes de China y tiene una tendencia negativa en la cantidad de bienes importados de este país, con el resto de países China continua aumentando la cantidad de exportaciones. Como observamos en el gráfico de abajo a la derecha, Alemania ha pasado a ser un importador neto de China.

Las implicaciones en Europa de una reactivación de China pueden tener consecuencias dispares. Por un lado, sería positivo para la estabilización de la inflación debido al bajo coste de los bienes importados de China. Aunque en ocasiones, como la importación de vehículos eléctricos chinos, afecte a la demanda de su productos manufacturados y provoque tensiones en las autoridades europeas. Por otro lado, un aumento de la demanda de energía de China puede provocar un aumento de los precios del petróleo y al ser Europa una economía importadora de energía, causar el efecto contrario, presiones inflacionistas. Esta claro que a raíz del informe de Draghi de hace un par de semanas se han puesto los defectos de Europa en el punto de mira. Pero Europa todavía tiene ases bajo la manga, como puede ser la extracción de tierras raras, muy útiles para la producción de chips y material tecnológicos. Anteriormente no teníamos la tecnología para tratarlos y lo exportábamos a China para su tratamiento. Europa tendría que desarrollar la tecnología necesaria para poder tratar estas tierras y poder tener una ventaja frente a otras economías en este sector.

Aunque en otros escritos hemos dicho que en este entorno de bajadas de tipos nos podríamos positivos en deuda de países emergentes, creemos que China todavía tiene un largo recorrido de reactivación de la economía y un gran trabajo en aumentar la confianza jurídica del inversor extranjero. La geopolítica y los “Trade Wars” van a estar en el punto de mira en los próximos meses y más si Trumph gana las elecciones, por lo que puede aumentar la incertidumbre.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!