¿Y ahora qué?

¿Y ahora qué? Esa es la pregunta que todos nos estamos haciendo después del primer recorte de tipos por parte de la FED en 4 años.

De cara a profundizar en esa pregunta, hagamos primero un resumen de lo que sucedió:

- La Fed recorta los tipos de interés en 50 puntos básicos por primera vez desde 2020

- La Fed prevé 2 recortes de tipos más de 25 puntos básicos en 2024

- El gobernador de la Fed, Miki Bowman, discrepó a favor de un recorte menor de 25 puntos básicos. Es la primera disidencia de un gobernador desde 2005.

- La Fed ganó «mayor confianza» en que la inflación se está moviendo al 2%.

- La Fed «evaluará cuidadosamente los próximos datos» y la evolución de las perspectivas.

- La Fed prevé recortes de tipos de 100 puntos básicos en 2025 y 50 puntos básicos en 2026.

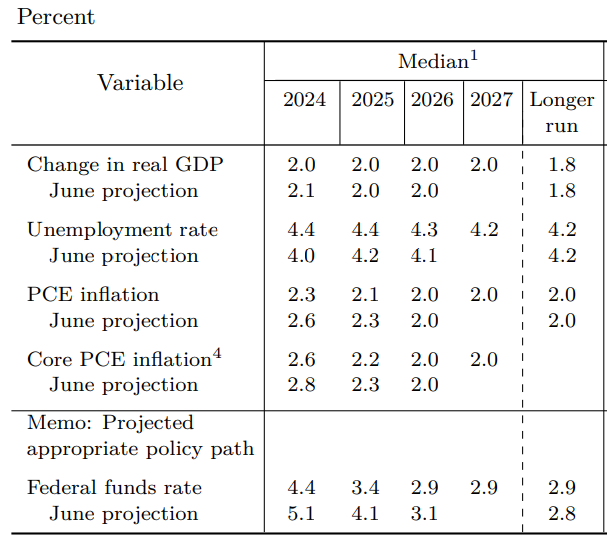

Adicionalmente a la rebaja de tipos, actualizaron el cuadro macroeconómico. Revisaron a la baja las previsiones de crecimiento económico para 2024, aunque mantuvieron las de los próximos años. También rebajan las previsiones de inflación, tanto en tasa general como Subyacente para 2024 y 2025. La Tasa de Paro, sin embargo, se revisa al alza para todos los años. Powell reiteró en varias ocasiones que la economía crece a un sólido ritmo y su intención es mantenerlo. No piensa que una desaceleración brusca sea inminente y no ve una recesión en el horizonte. Insisten en la necesidad de actuar antes de que se produzcan señales de un deterioro mayor en la actividad económica o en el empleo. Adjuntamos las nuevas estimaciones de la FED.

Fuente: Reserva Federal.

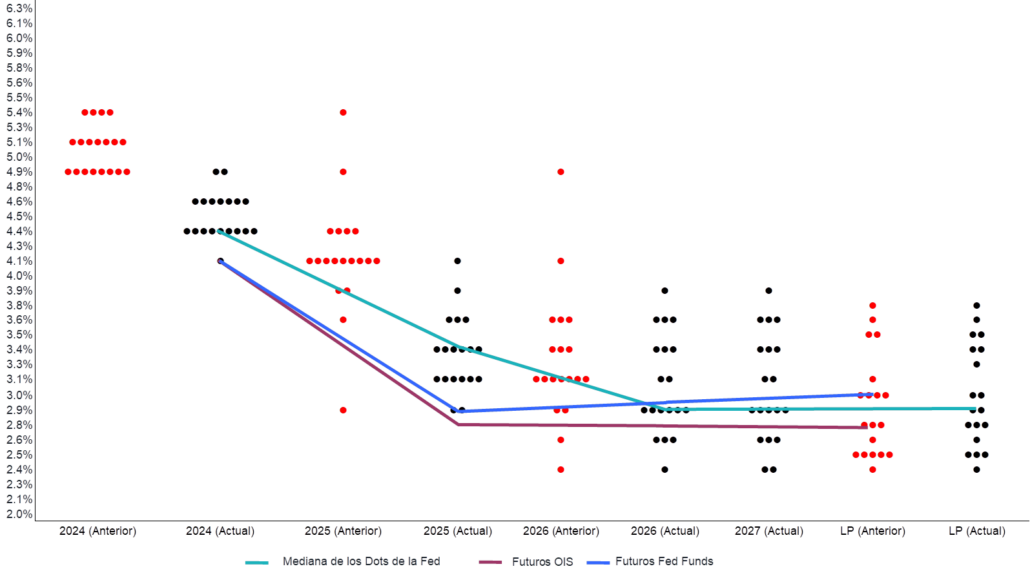

En esta misma reunión, pudimos valorar la nube de puntos, donde cada punto es la opinión de los miembros de la Reserva Federal sobre donde deben estar los tipos. En esta tabla comparamos como estaban las expectativas y como están ahora. La mediana de miembros de la Reserva Federal vería 2 bajadas de tipos este año 2024 y 4 bajadas de tasas para 2025, llegando a 2.9% en 2026, justo en la tasa neutral. El dot plot y las proyecciones no son un plan para seguir si no una mediana de las estimaciones con la información actual de los miembros del comité FOMC, y dada la altísima incertidumbre actual, serán revisadas en el futuro como se ha venido realizando a lo largo de este año y el pasado.

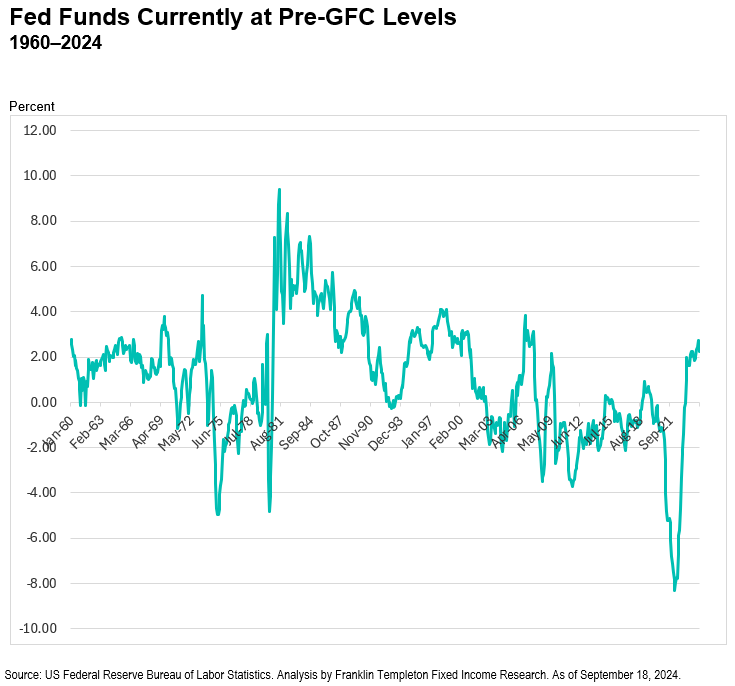

Nuestra primera conclusión, es que la Reserva Federal ha dado una señal clara de que cree que la tendencia de una inflación a la baja sigue vigente, y por tanto cada vez le preocupa menos. Ahora su principal riesgo y prioridad ha girado al empleo, ya que el mercado laboral se ha debilitado. Segundo, respecto al fuerte comienzo del proceso de normalización monetaria, Powell comentó que esta primera bajada de 50 p.b. no implica que sea el nuevo ritmo de bajadas. Sinceramente, parece más como si la Fed estuviera tratando de reparar su error: no recortó en julio y, por lo tanto, ahora busca compensarlo, y dejar de ir por detrás de la curva. En el siguiente grafico podemos observar lo que es ir por detrás de la curva.

Respecto a la tasa terminal, la dispersión en las proyecciones es históricamente significativa, varía entre 2,25% y 3,75%. Veremos donde acaban, pero lo que también parece ya evidente, es que el tipo neutral será superior a donde se encontraba antes de la pandemia. Tomando el promedio de largo plazo cercano al 2% anterior a la crisis financiera mundial, pensamos que al final de este ciclo de flexibilización, los fondos federales deberían establecerse más cerca de la parte alta de este rango. Por el contrario, los mercados esperan que la tasa de los fondos federales caiga al 2,75% ya a finales del próximo año. Mucha amplitud. Muchas dudas, y mucha presión para la FED.

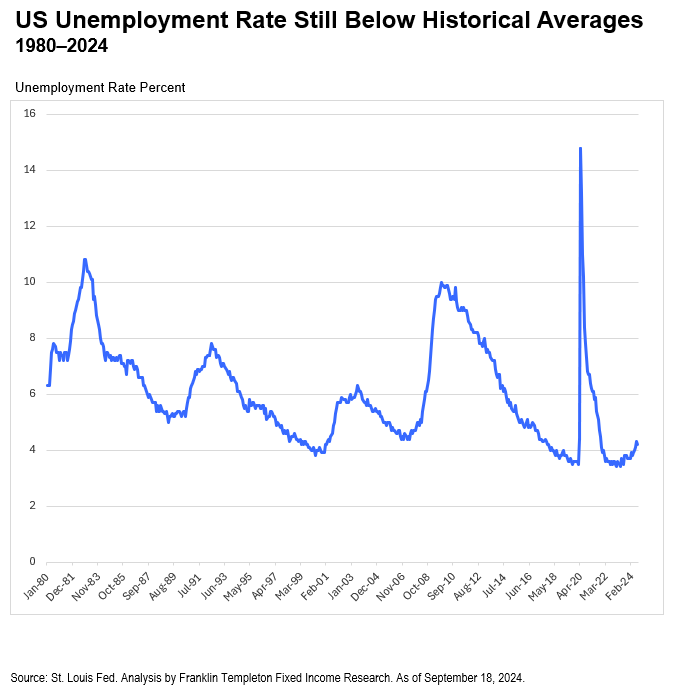

La evaluación de la economía que expuso el presidente de la Fed, Jerome Powell va a resultar clave para lo que se avecina en cuanto a tasas de política y movimientos del mercado. ¡¡¡¡Cascabel al gato!!!!. Hablemos del mercado laboral, pues ya comento Powell su importancia. Sí, la tasa de desempleo ha aumentado hasta el 4,2% desde un mínimo del 3,4% en abril del año pasado. Pero ese 3,4% fue la tasa más baja que habíamos visto en unos 60 años. Entre 1990 y 2007 (la víspera de la crisis financiera mundial), la tasa de desempleo promedió el 5,4%, y la tasa de desempleo natural hoy probablemente se sitúa en algún lugar del rango del 4,5% al 5,0%. Así que el mercado laboral está volviendo gradualmente a equilibrarse después de unas condiciones excesivamente restrictivas.

Para aportar algo de luz sobre le evolución de la economía americana, hay que prestar especial atención a la evolución de consumidor. Los tres pilares del consumidor son: ingresos laborales, acceso al crédito y en el caso especial de USA, el efecto riqueza. Observando los tres, coincidimos con Powell en que la economía pese a la desaceleración se mantiene sólida. Otros indicadores económicos recientes también parecen muy saludables: las ventas minoristas se mantuvieron resistentes y la producción industrial repuntó con fuerza en agosto, lo que llevó a la Reserva Federal de Atlanta a elevar su estimación de crecimiento para el tercer trimestre al 3% anualizado.

Aunque Powell no lo mencionó, posiblemente deberíamos añadir los efectos sobre el consumo que ha tenido una política fiscal persistentemente laxa, y que dará un apoyo continuo a la economía en los próximos años. Ambos candidatos presidenciales han presentado propuestas que llevarían a un aumento significativo del déficit fiscal en el futuro.

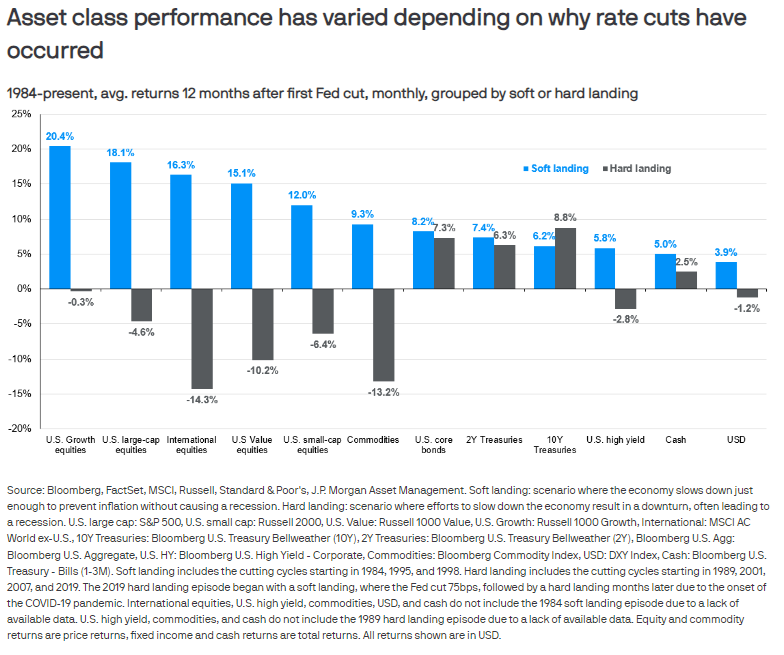

Así pues, siguiendo la frase “la historia no se repite, pero a menudo rima” del escritor Mark Twain, veamos cómo se han comportado los activos en otros periodos donde se han producido rebajas en los tipos de interés.

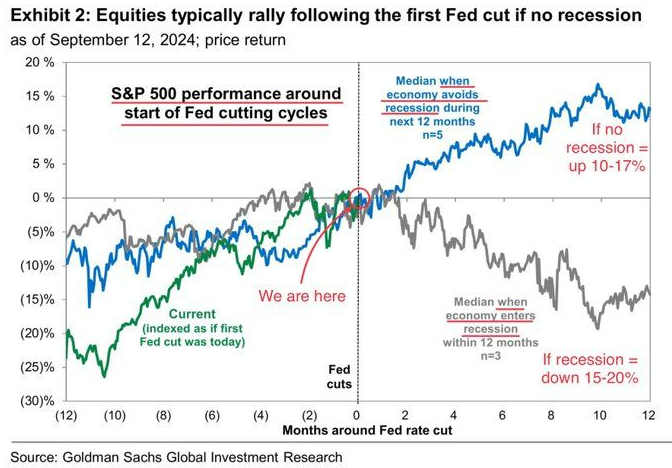

Como podemos observar, y hemos apuntado, el comportamiento de los activos de riesgo, desde renta variable a bonos de alto rendimiento, difiere mucho si las rebajas de tipos se producen durante un aterrizaje suave como sinónimo de ralentización o uno fuerte como recesión. Hoy en día, un aterrizaje suave es nuestro escenario central. En este gráfico se puede observar el comportamiento del SP en dicho entorno. ElS&P500 normalmente sube a 12 meses entre un 10% y un 17% después del primer recorte de tasas si no hay recesión, pero cae entre un 15% y un 20% si hay una recesión.

También debemos destacar que, en un entorno de recorte de tipos el claro ganador, independientemente del tipo de desaceleración de la economía es la renta fija.

Aprovechemos las oportunidades.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!