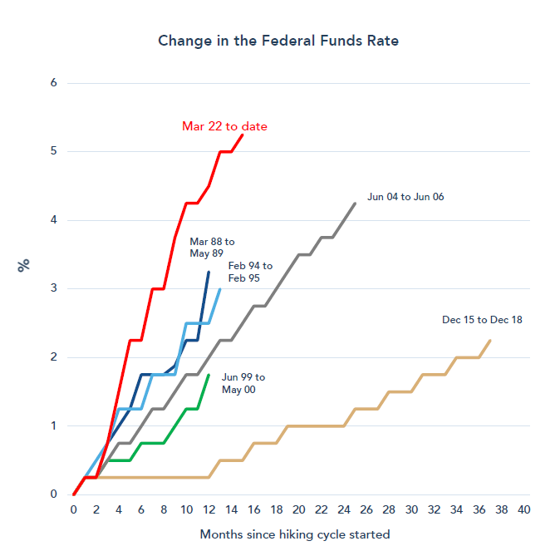

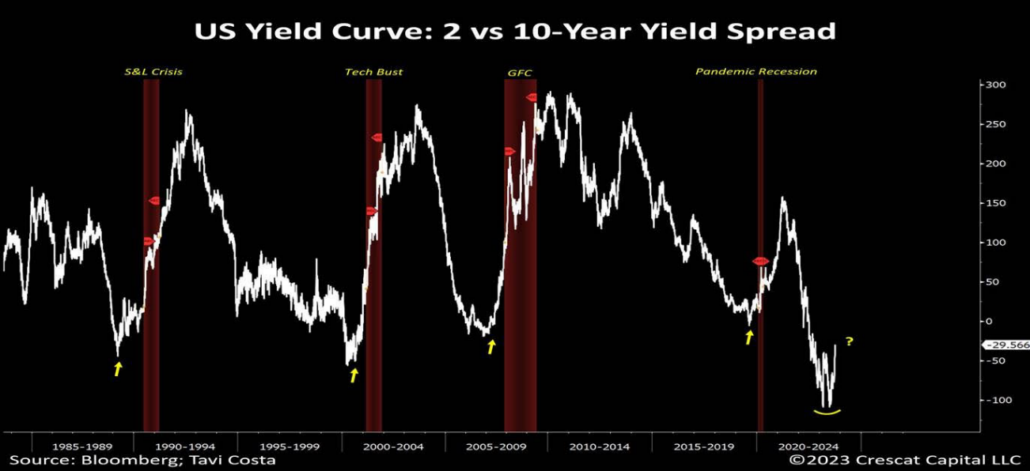

Los economistas e inversores observan el mercado de Treasuries Americanos con el fin de sacar pistas acerca de cuándo vendrá la próxima recesión. Especialmente, se mira con detenimiento la curva de tipos. Cuando la curva se invierte, actualmente invertida desde mediados del 2022, significa casi siempre que una recesión se acerca. Siendo un indicador adelantado de recesión, esto tiende a ocurrir entre 12 y 24 meses antes de que la economía comience a decrecer.

En las últimas semanas hemos visto como esta inversión de la curva se está corrigiendo en una forma que eleve las preguntas sobre si la economía americana ha conseguido capear la recesión o si la recesión es inminente.

En un mercado “normal” los inversores demandan una rentabilidad superior en inversiones a largo plazo por el exceso de riesgo que implica. Por lo general las curvas tienen una pendiente positiva. El mercado comienza a alarmarse cuando el rendimiento de un bono a 2 años paga más que el de 10 años. Esto indica que los inversores esperan bajadas de tipos de interés en el largo plazo, produciéndose estas bajas debido a que la economía se ralentiza y necesita condiciones de financiación más favorables para reactivarse.

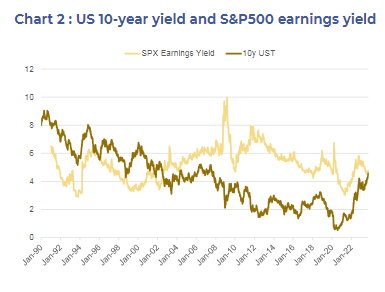

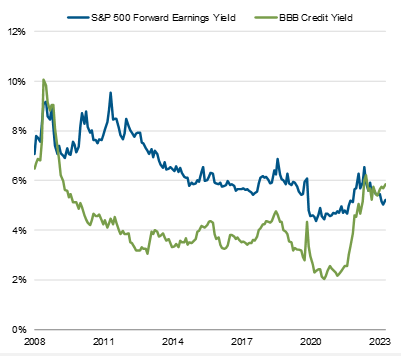

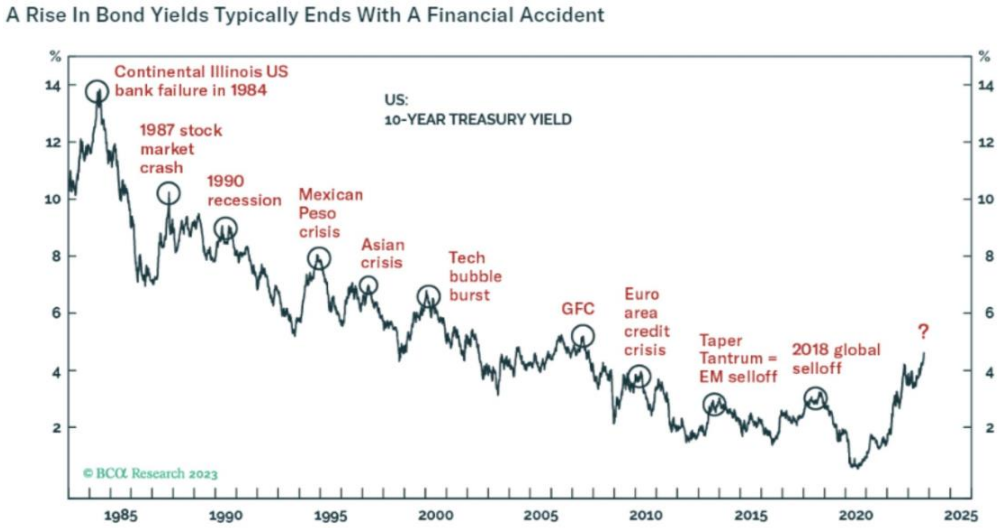

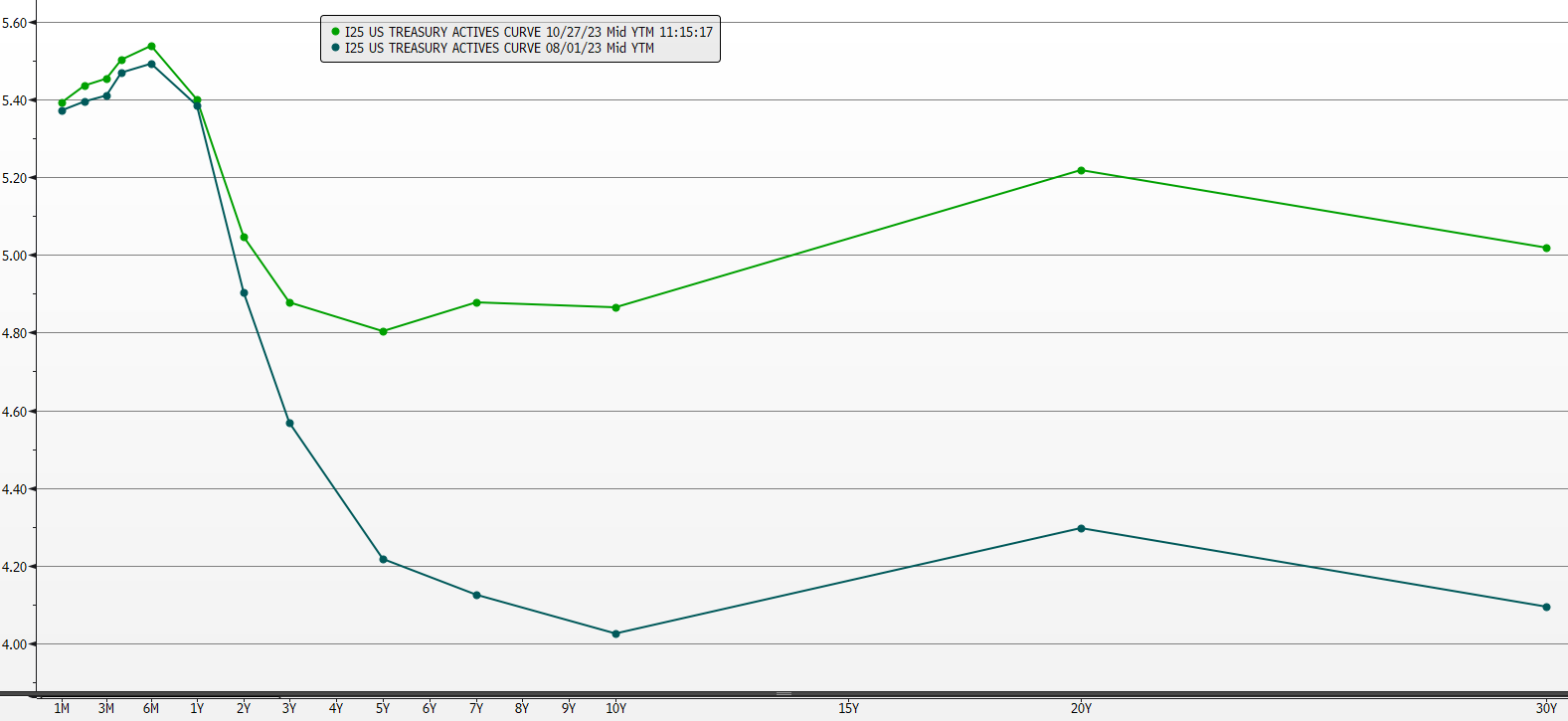

Cuando la curva comienza a corregir esta situación por lo general indica que la economía se acerca a una contracción inminente y las tires de los bonos a corto plazo se reducen anticipando bajadas de tipos en las siguientes reuniones. Esta vez el movimiento de vuelta, que no ha terminado de producirse, está siendo de otra forma, el largo es el que está subiendo para volver a la normalidad. Como podemos ver a continuación los bonos a largo plazo han visto unas subidas en sus tires, empinando la curva. El 10 años americano ha pasado de niveles cercanos al 4% hasta llegar incluso a tocar el 5%.

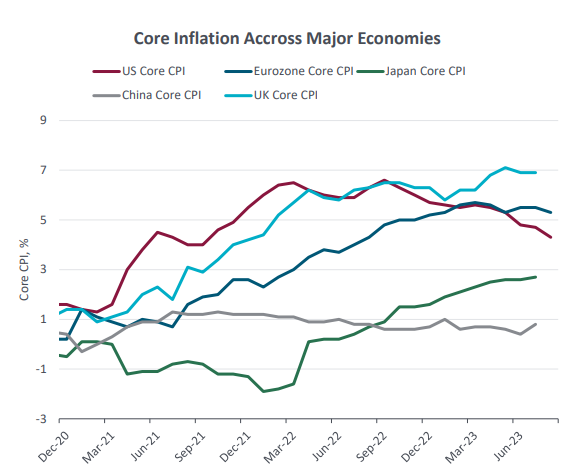

Todos estos movimientos se han producido porque en el mercado ha calado el mensaje que lleva anunciando la Fed desde hace meses: “Higher for longer”. El mercado tiene que interiorizar que el principal mandato de los bancos centrales es mantener la inflación estable. Siempre que la inflación siga disparada, los tipos de interés no pueden reducirse.

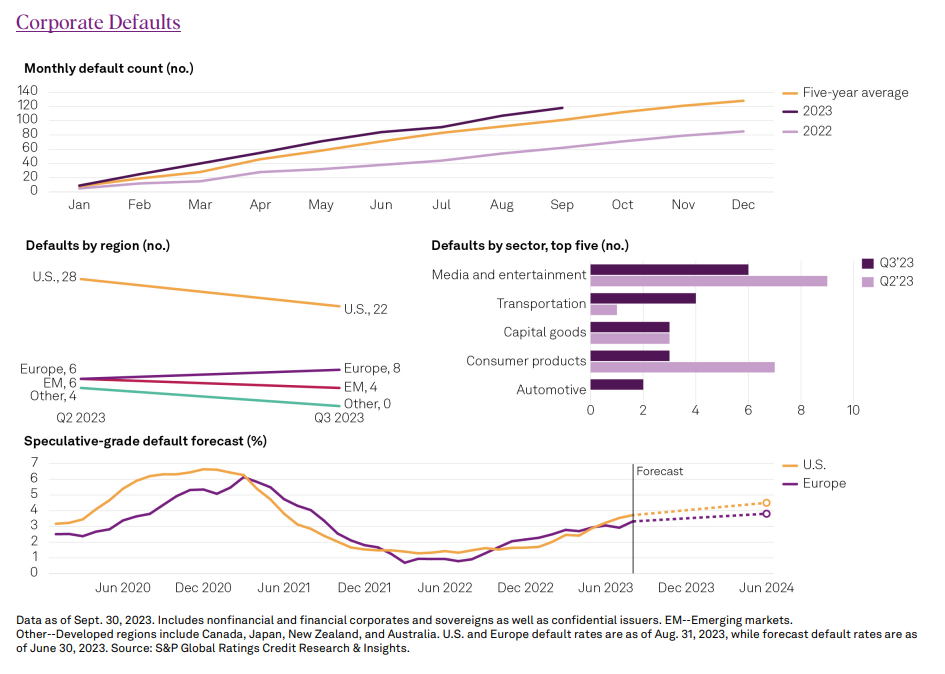

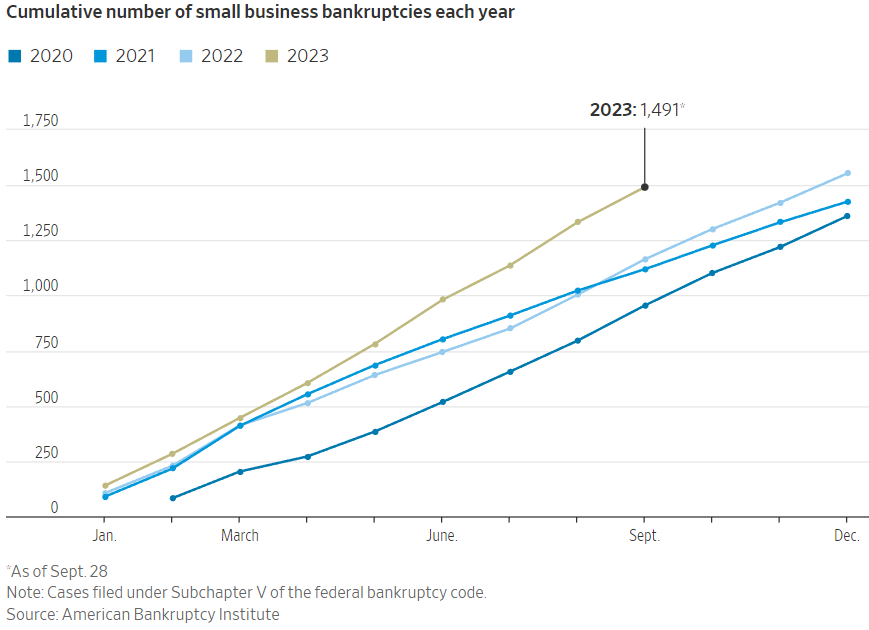

Existen otros muchos indicadores adelantados como pueden ser: PMIs manufactureros, niveles inferiores a 50 implica que se está ralentizando la economía, siendo el nivel actual 49; índices confianza empresarial, llevando el índice de confianza de Michigan una tendencia positiva en el año +6,6%; permisos construcción viviendas, habiendo descendido un -4,4% en la última publicación; LEI, índice compuesto por 10 indicadores adelantados, estando en terreno negativo -7,8; o bolsas teniendo a caer antes de que llegar las recesiones por las expectativas de los beneficios de las empresas, llevando el S%P una rentabilidad 7,63%.

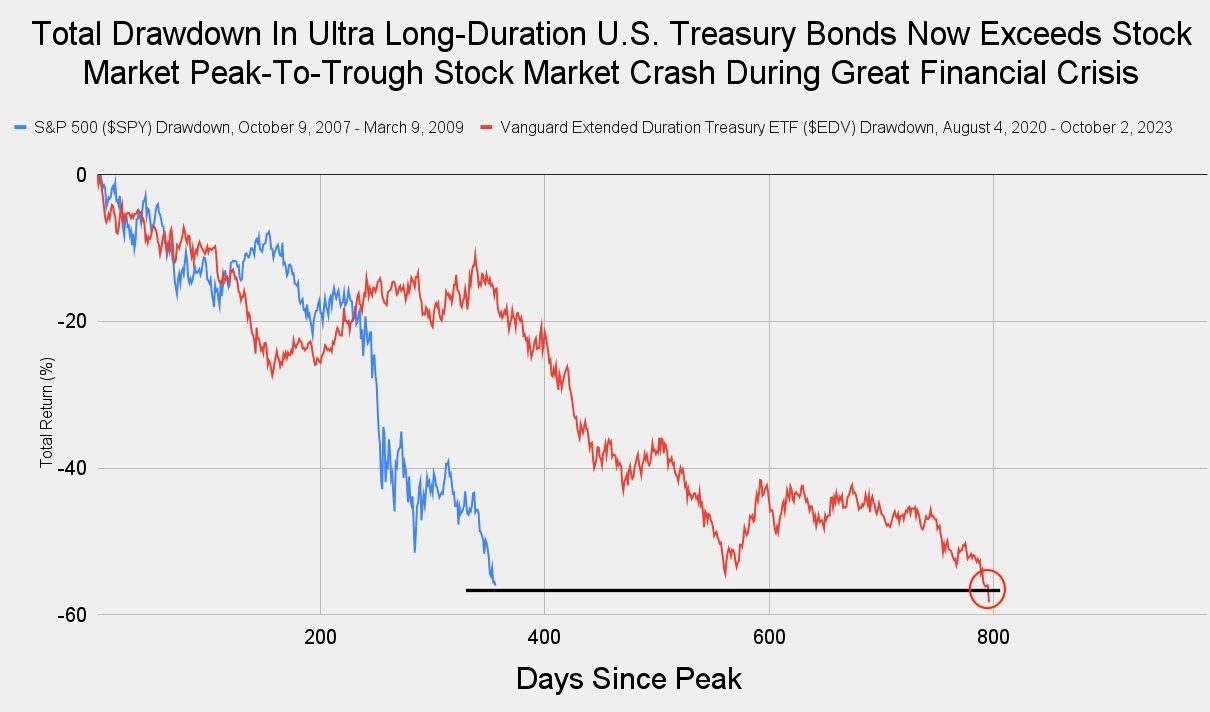

Con los tipos cero, los bancos no tenían competencia en cuanto a la captación de depósitos con otros bancos. No obstante, una vez hemos vuelto a tipos positivos el mercado ha vuelto al escenario “normal” de guerras de depósitos. Con la pandemia, del exceso de liquidez que se generó, los bancos invirtieron 5 trillones en deuda, de los cuales 3 fueron a treasuries con vencimientos largos. Por lo que la banca americana, tiene una alta concentración en bonos de gobierno. Con las subidas de tipos los inversores han decidido deshacer estos depósitos para invertir en treasuries y recibir mayores remuneraciones. Si se producen salidas de depósitos los bancos se ven obligados a vender los treasuries incurriendo en grandes pérdidas ya que los bonos a largo plazo han caído en valoración debido a las subidas de tipos. A modo de ejemplo los bonos a 2050 emitidos en 2020 han caído un 50% en precio. Esto es lo que ocurrió en SVB y podrían pasar en más bancos. En Europa la situación es distinta, la regulación no permite poner todos los huevos en la misma cesta y los bancos no tienen esa enorme exposición a bonos de gobierno a largo plazo. Por esta razón, estamos viendo a la banca americana ofreciendo en Europa ofreciendo depósitos en euro al 3,9% frente a niveles inferiores de los bancos regulados bajo la regulación europea.

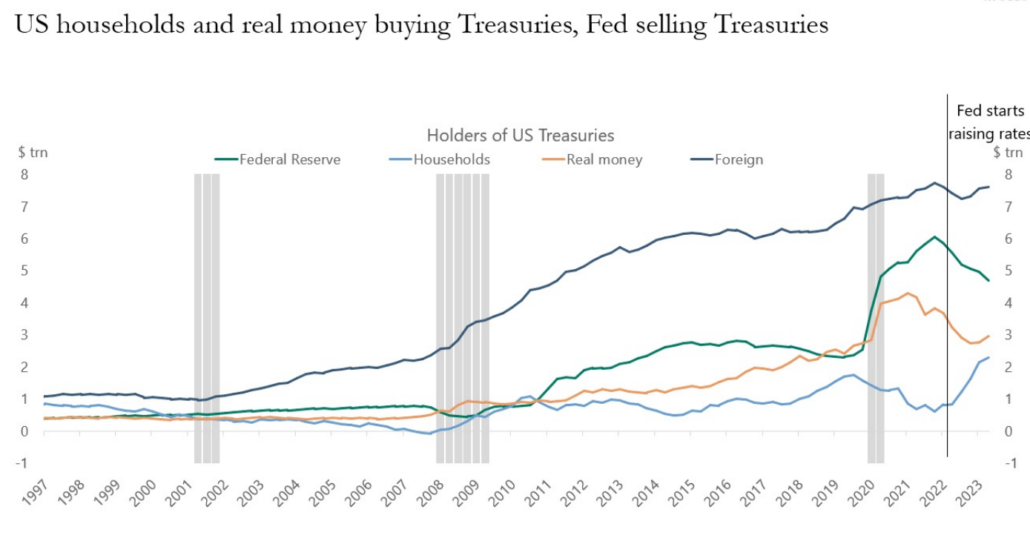

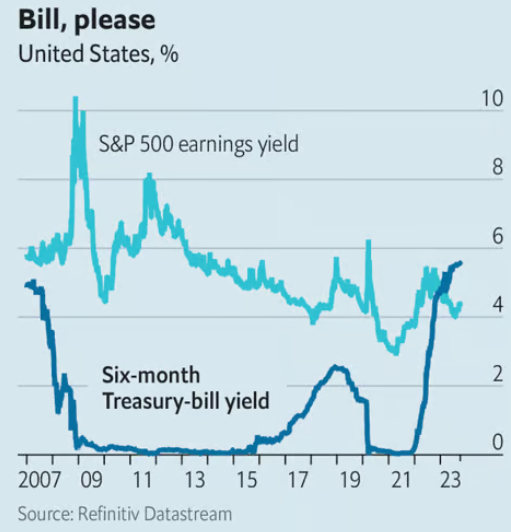

Ninguna crisis o recesión es igual que la anterior. En este momento existe una gran diferencia frente a otros tensionamientos, la digitalización. Nunca había sido tan fácil comprar o vender activos financieros para particulares. También para institucionales los procesos han mejorado con los mercados electrónicos. La velocidad a la que reacciona al mercado ante noticias en brutal. Todo esto ha provocado un cambio en el mercado de treasuries enorme, ahora los inversores particulares tienen sus bancas online a través de las cuales pueden comprar letras del tesoro americano con un simple click. Como podemos observar en el gráfico siguiente los inversores particulares son los que más han aumentado su porcentaje de participación en treasuries, mientras que otros lo han recudido como la Fed. ¿y cuáles son las consecuencias de esto? Tal vez los depósitos que ofrecen los bancos dejan de ser tan atractivos. Si quieres remunerar tus ahorros de la forma más segura posible, ¿Qué hay mejor que bonos del gobierno americano? Los bancos americanos tienen una tarea muy importante de ofrecer tasas de depósitos lo suficientemente atractivas para que los ahorradores americanos quieran abrir depósitos con ellos y no invertir en letras a través de sus móviles. Niveles altos de depósitos provoca que los bancos vean sus márgenes estrecharse.

¿puede ser la digitalización el detonante de la actual economía?