Quality = La intersección entre el Value y el Growth Compounders = Cuando acertar no es adivinar

Hoy vamos a tratar de desnudarnos y explicar cuál es nuestra metodología para invertir en empresas.

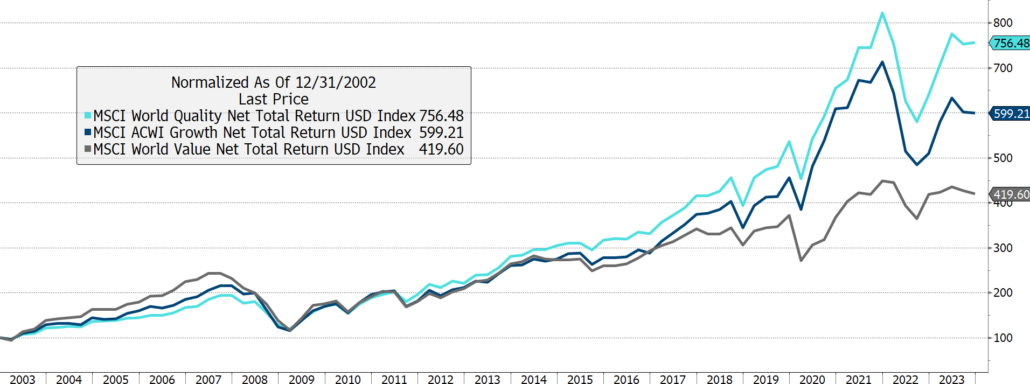

A lo largo de la década pasada hemos asistido a una intervención de los Bancos Centrales brutal que ha desvirtuado los términos de la inversión. Hoy vamos a tratar de dar algo de luz. Al descontar a tasas muy bajas los flujos en una década el “growth” dobló en rentabilidad al “value” y aquellos que asumieron más riesgo fueron extremadamente recompensados, no tanto por el crecimiento sino por la tasa de descuento. Se confundió acertar con adivinar. Al comenzar la subida de tipos esta circunstancia se dio la vuelta y el año pasado el “value” lo hizo mejor en un 22%. Y llegó 2023 y nada cuadró. Esto se debe a que lo que ha subido se concentra en muy pocos valores que descuentan un crecimiento desmesurado basado en el nuevo paradigma de la inteligencia artificial. Por lo tanto, ¿de veras este debate tiene sentido? ¿Considerar el “value” sin el “growth” tiene lógica?.

Comprar a un ratio bajo en veces valor en libros no es “value”. El valor en libros en una economía industrial puede tener sentido, en una sociedad del conocimiento, tecnológica o de servicios mucho menos. Por ello nosotros nos hemos centrado en el “quality”. ¿Qué es una compañía “quality”? Las compañías “quality” son empresas que reúnen los siguientes requisitos: 1) Generación de caja sostenible. 2) Márgenes por encima de su competencia. 3) Negocios probados sin disrupciones en el medio plazo. Las compañías “quality” disponen de ventajas competitivas y/o barreras de entrada. Apple ya no crece, pero tiene unos márgenes y unos retornos excelentes. ¿Ha pasado de ser “quality growth” a “quality value”? Pues no lo sabemos, ¿pero es eso relevante?

Aunque el factor “quality” muchas veces resulta desconocido, históricamente ha tenido un comportamiento muy superior a los más conocidos, como el “value y el growth”.

Para nosotros es fundamental descomponer el ROE en margen,rotación y apalancamiento.Inditex tiene un gran retorno por margen y rotación. Su ventaja competitiva está en la flexibilidad y rapidez en el cambio de moda que genera rotación y en control del margen bruto.

Muchas empresas con ventajas competitivas sostenibles pasan al estado de “compounders”. No hay que venderlas nunca: ¿de verdad? Apple no estuvo a punto de desaparecer, Microsoft no estuvo 20 años enrangada, qué es de General Electric… etc. Cuando una empresa buena está muy cara se justifica por el crecimiento, pero ¿estamos cuestionando nuestras asunciones lo suficiente? Si una persona come dos corderos y otra ninguna no significa que los dos comen uno. El problema de las medias de las carteras nos lleva a decisiones erróneas. Las compañías europeas y americanas pequeñas están muchas de ellas aberrantemente baratas. Nadie las quiere. Es increíble el auge del “private equity” y la demolición que han tenido las pequeñas compañías. ¿Es esto lógico?

Si tuviéramos que elegir en qué nos fijamos en una empresa, tras los márgenes y retornos sin duda sería la caja generada. Esta podrá revertir en forma de dividendos, recompra de acciones o inversiones que garanticen el crecimiento o defiendan la ventaja competitiva haciéndola sostenible.

También es muy importante la estructura de capital. Huyan de empresas muy endeudadas. EL mejor analista de equity es el de crédito. Huyan de empresas dónde hay un trasvase de valor del accionista al bonista. Eso pasó con los bancos desde 2008.

Finalmente, tras el análisis “bottom up” si quieren corroborarlo con uno “top down” fíjense en tres variables clave: la expansión del crédito, la base monetaria y el crecimiento de los beneficios.

A truly great business must have an enduring “moat” that protects excellent returns on invested capital. The dynamics of capitalism guarantee that competitors will repeatedly assault any business “castle” that is earning high returns.

Therefore a formidable barrier such as a company’s being the low-cost producer (GEICO, Costco) or possessing a powerful world-wide brand (Coca-Cola, Gillette, American Express) is essential for sustained success. Business history is filled with “Roman Candles,” companies whose moats proved illusory and were soon crossed. Warren Buffet.