Cuando hablamos de quien capturará el valor en la IA estamos preguntándonos donde se acumularán las rentas económicas, márgenes, retornos, control de datos etc a medida que esta se vaya integrando en todos los sectores. Hoy vamos a tratar de explicar que está ocurriendo, órdenes de magnitud y visión a largo plazo. El mercado está muy dividido y hemos querido transmitir ambas visiones por lo que encontrarán citas catastróficas y otras constructivas. Nosotros hemos tratado de dar nuestra visión y damos ideas de cómo invertir y dónde.

Todos tenemos en mente posibles ganadores:

EN Chips: Nvidia, AMD y Broadcom

En Cómputo en la Nube: AWS, Google Cloud y Microsoft Azure

Productores de energía y centros de datos

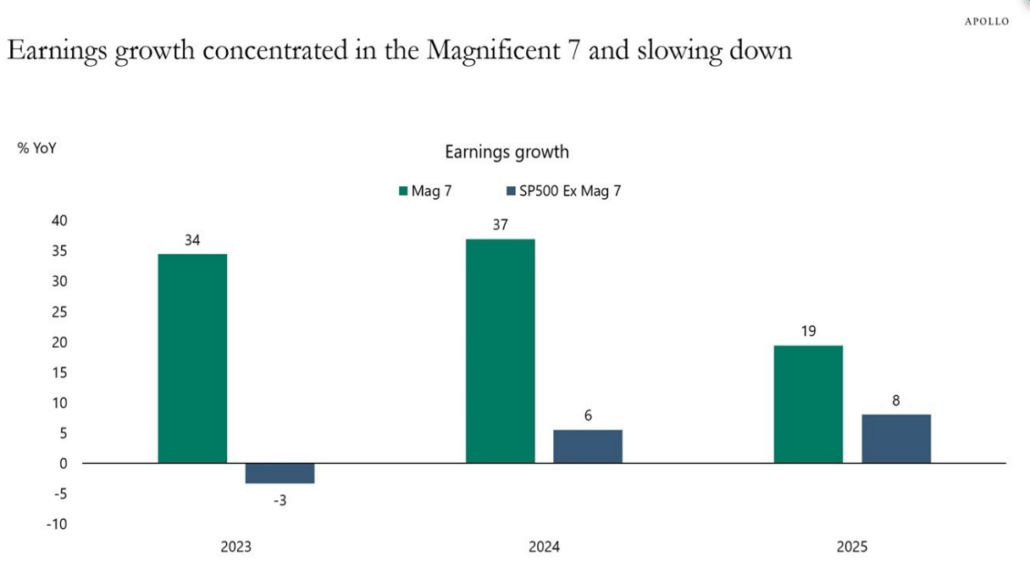

En el corto plazo, el valor lo capturarán quienes controlen la infraestructura y los modelos base, pero en el largo plazo serán quienes integren la IA en los flujos de negocio reales. Por eso si tienen miedo de que estemos en una burbuja, lo cual es más que razonable, es más defensivo tener Alphabet, Microsoft y Amazon que Nvidia, Broadcom y AMD.

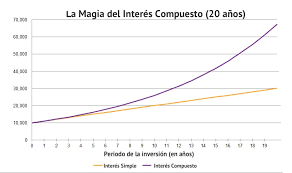

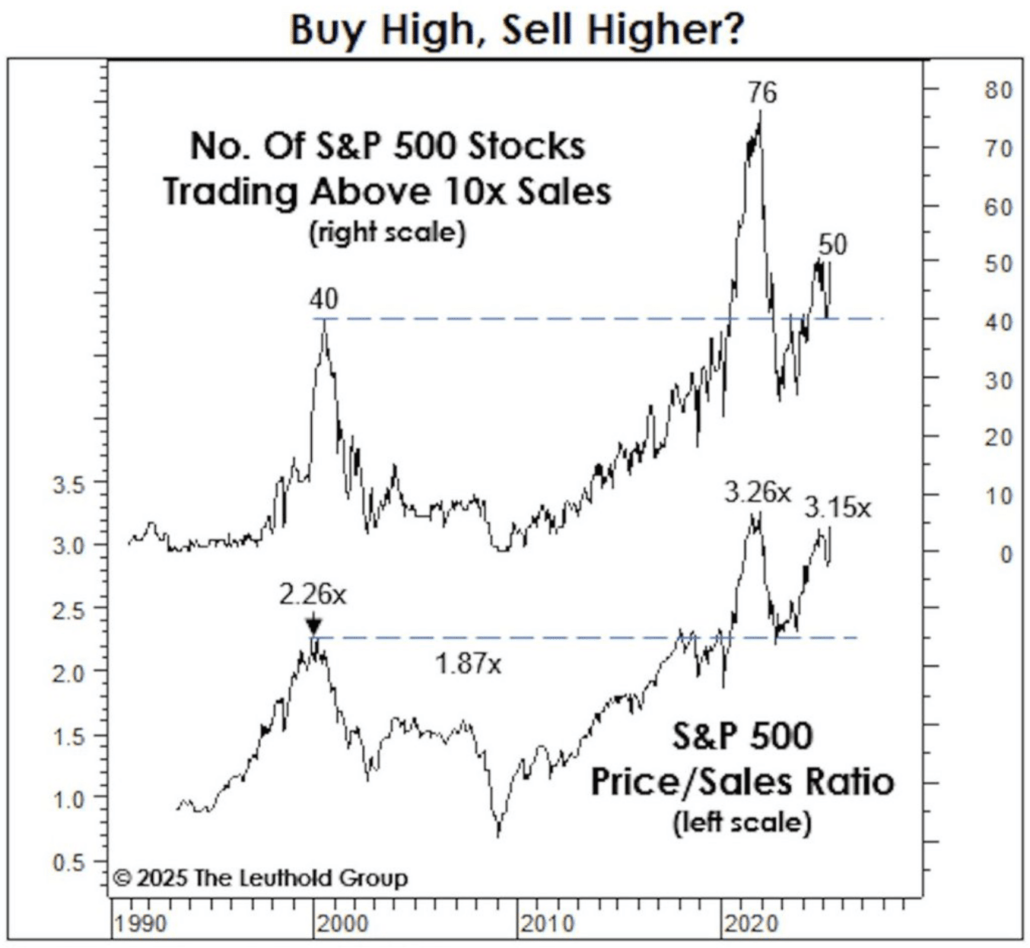

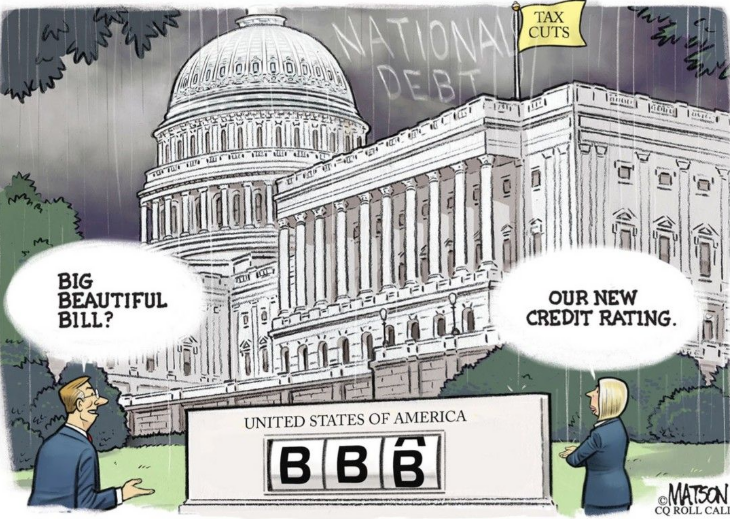

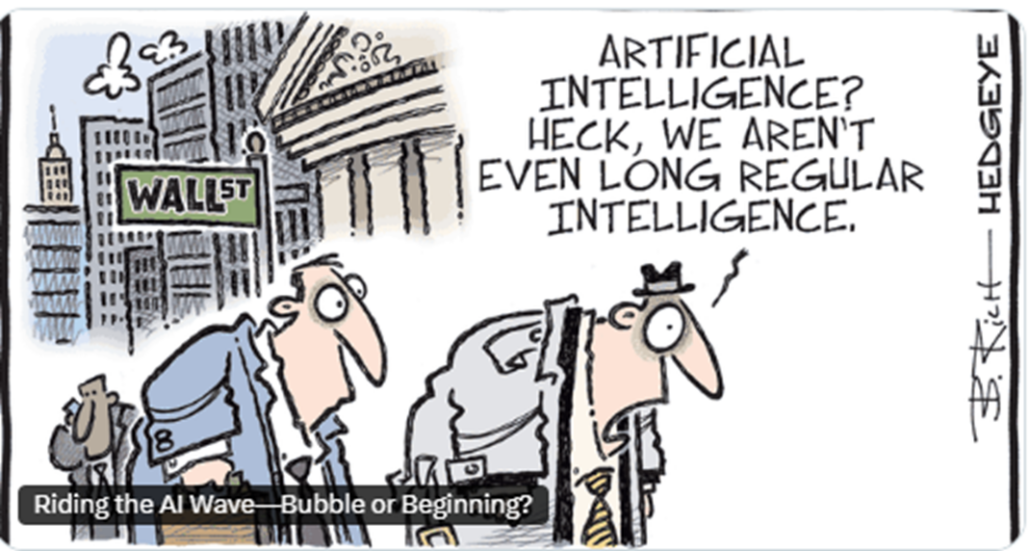

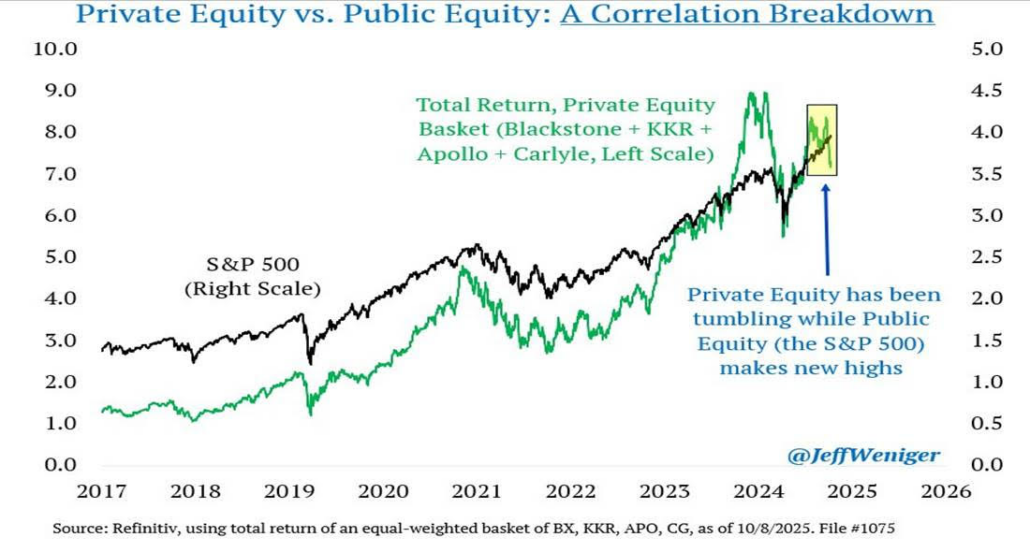

El mismo dinero circula dentro del ecosistema, inflando valoraciones, alimentando el entusiasmo y creando la burbuja que aún nadie quiere llamar por su nombre. El problema se crea si no hay dinero real de clientes que entren en el ecosistema pagando por servicios. Es el círculo virtuoso lo que crea el problema. La revolución es una realidad, las empresas extraordinarias pero una gran empresa puede ser una mala inversión.

“La vejez empieza cuando se pierde la curiosidad”.

José Saramago

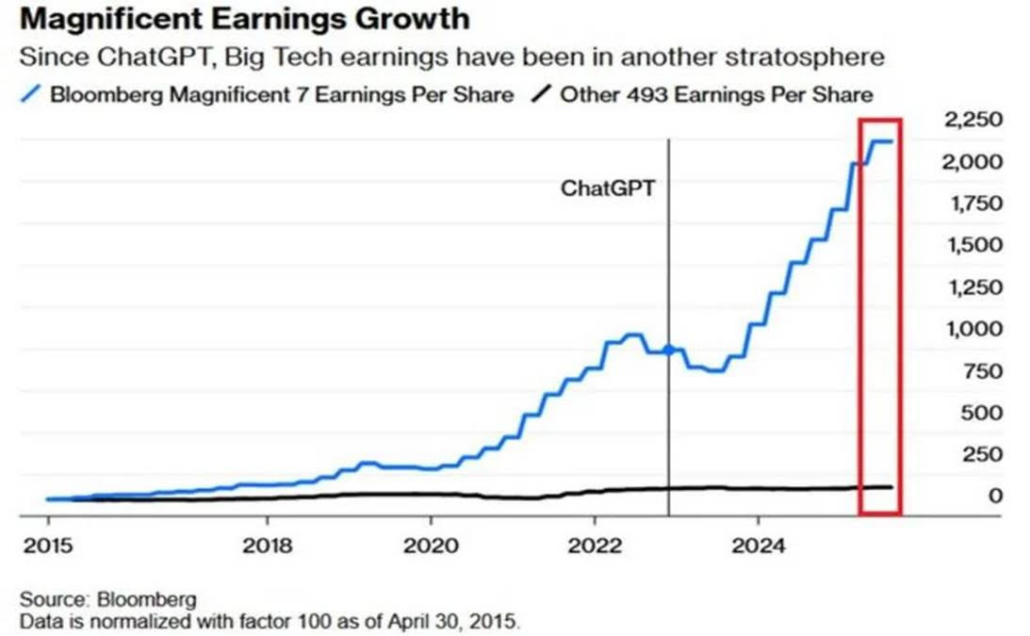

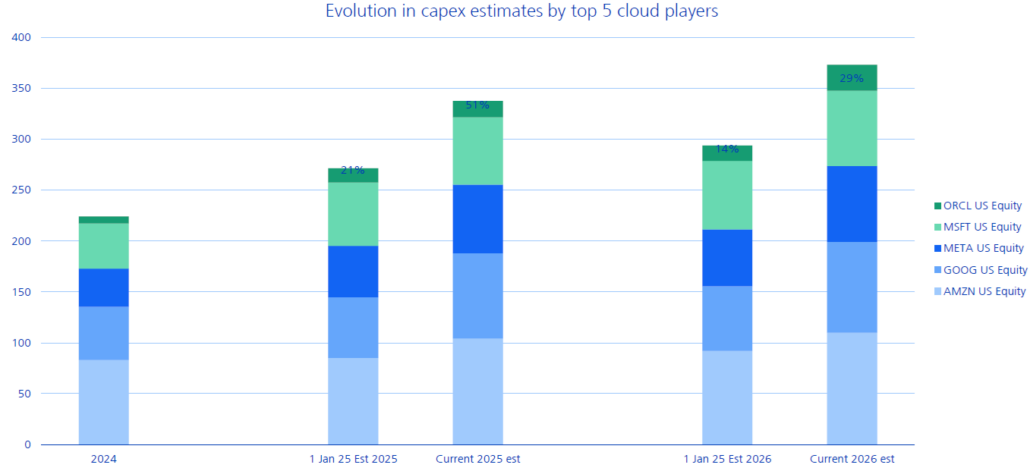

El riesgo llegará y lo hará cuando el mercado empiece a cuestionarse la rentabilidad futura de sus enormes planes de inversión. Si bien la historia de crecimiento sigue mostrando un fuerte impulso, las valoraciones podrían ser objeto de un mayor escrutinio a medida que los mercados comiencen a sopesar y, potencialmente, a valorar el delicado equilibrio entre el gasto en CapEx, el flujo de caja libre y los resultados tangibles en materia de productividad.

¿ Por qué Nvidia y AMD llegan a acuerdos con Open AI?

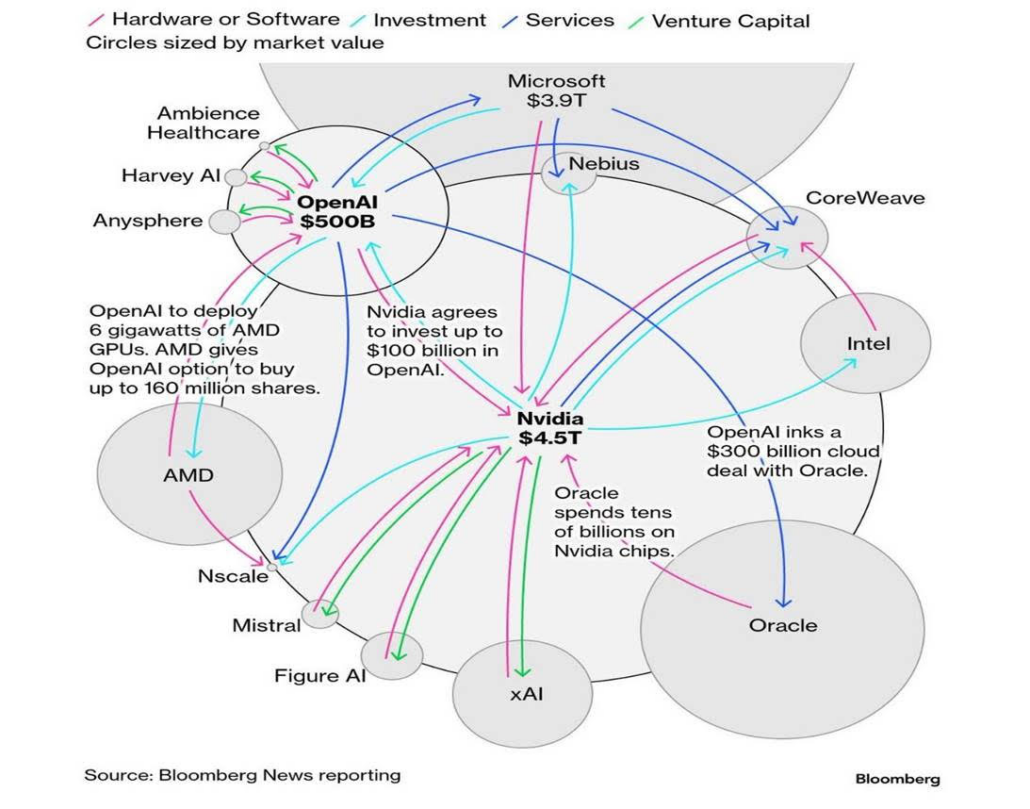

El valor económico en la inteligencia artificial está siendo capturado principalmente por las grandes tecnológicas que dominan la infraestructura, los chips, la nube y los modelos de IA, aunque también hay espacio para nuevos modelos de negocio y automatización en sectores tradicionales. OpenAI y Nvidia están moviendo cantidades de dinero que nunca se habían visto tan rápido en el sector tecnológico.

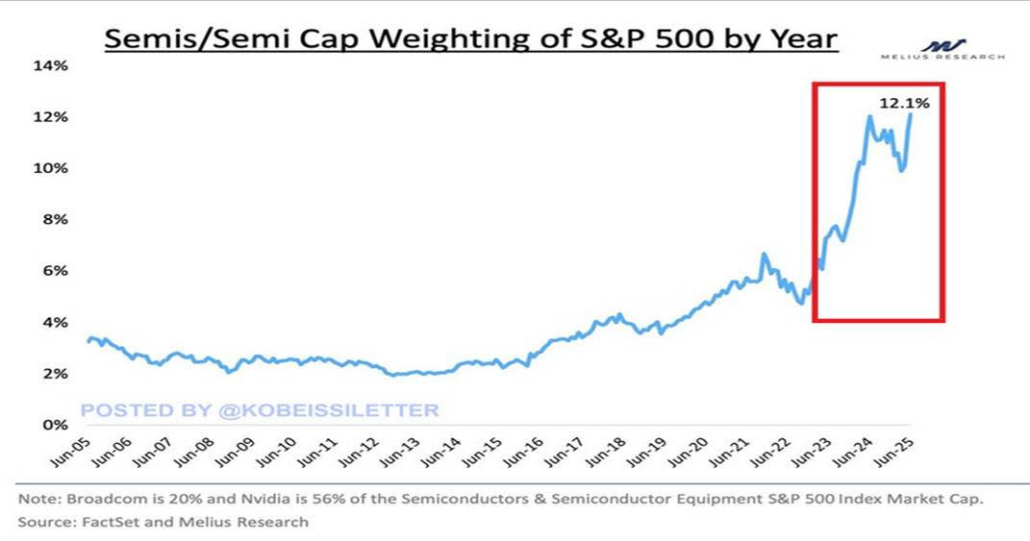

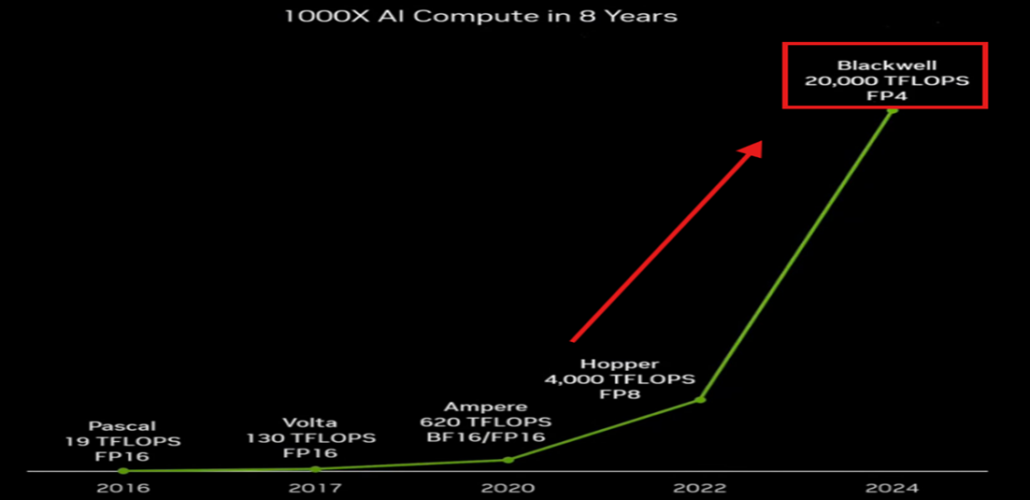

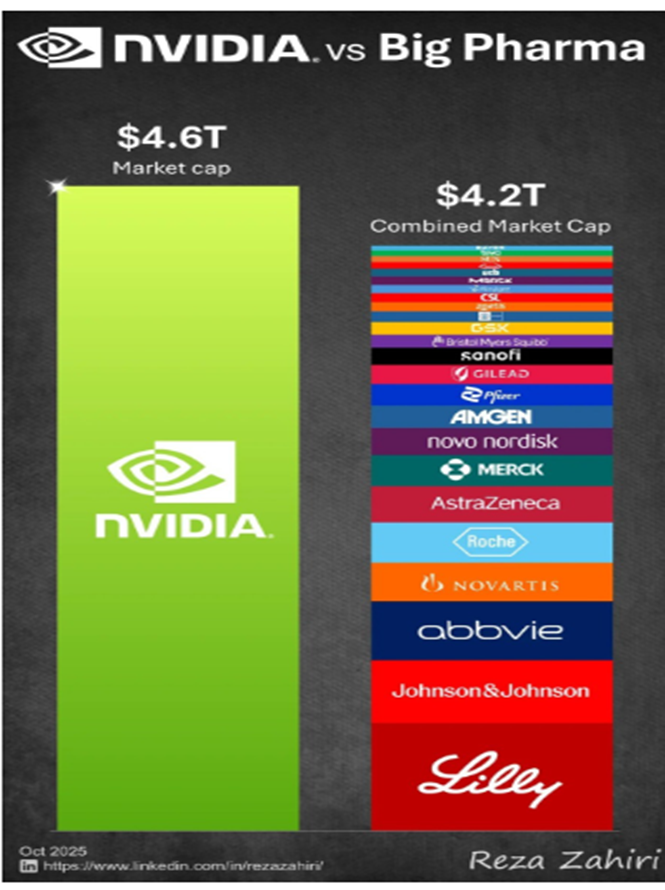

Empresas como Nvidia, que lidera el mercado de GPU con una cuota cercana al 98% en centros de datos, son las principales captoras del valor gracias a la integración vertical y la demanda exponencial de hardware especializado para IA. Otras empresas clave en chips e infraestructura incluyen AMD, TSMC y ASML, sin cuyas tecnologías la IA moderna no sería posible.

En los 90, el dinero también giraba en círculo. Los startups recibían inversión del capital de riesgo, lo usaban para comprar servicios o publicidad a otras startups y así inflaban sus ingresos. No eran rentables, pero en aquella fiebre desmedida no era necesario.

El ascenso de Nvidia en Bolsa se basa en su liderazgo en las unidades de procesamiento gráfico (GPU), fundamentales para los juegos, los centros de datos y la inteligencia artificial, envuelta en una auténtica revolución, al menos financiera.

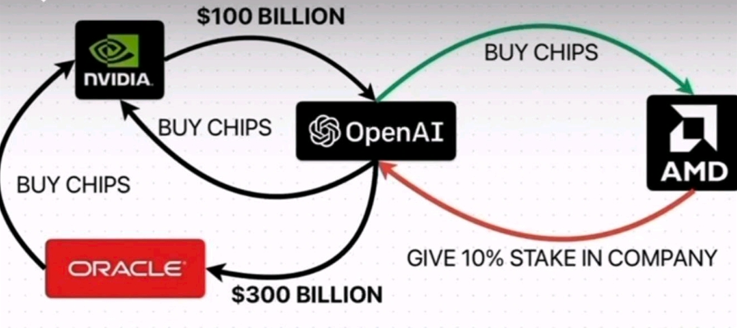

Nvidia se ha comprometido a invertir 100.000 millones en OpenAI para financiar un centro de datos masivo que usará sus chips. La creadora de ChatGPT también ha llegado a un acuerdo con AMD, segundo fabricante del mercado, para adquirir opciones sobre un 10% de la empresa, a cambio de usar sus procesadores. OpenAI también ha firmado un acuerdo similar con Oracle, este valorado en 300.000 millones de dólares, para construir centros de datos que se nutrirán, sorpresa, de los chips de Nvidia.

Nvidia no ha dejado de participar en operaciones espectaculares, tanto en el ámbito de la IA como de los chips. La última, esta misma semana, al conocerse que participará en la ronda de financiación de xAI, la start-up impulsada por Elon Musk, con una inversión de 2.000 millones de dólares.

En la misma línea, Nvidia cerró un acuerdo con Intel para invertir 5.000 millones en el histórico fabricante de chips, envuelto en una grave crisis financiera y operativa. Nvidia, que está en vías de recuperar las ventas en el mercado chino, formalizó su entrada en Intel en paralelo con la entrada de la Administración Trump y SoftBank.

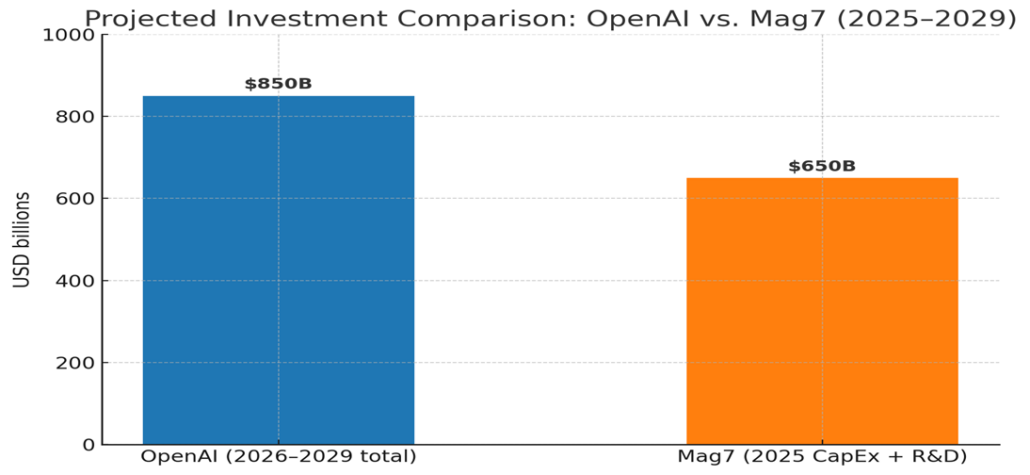

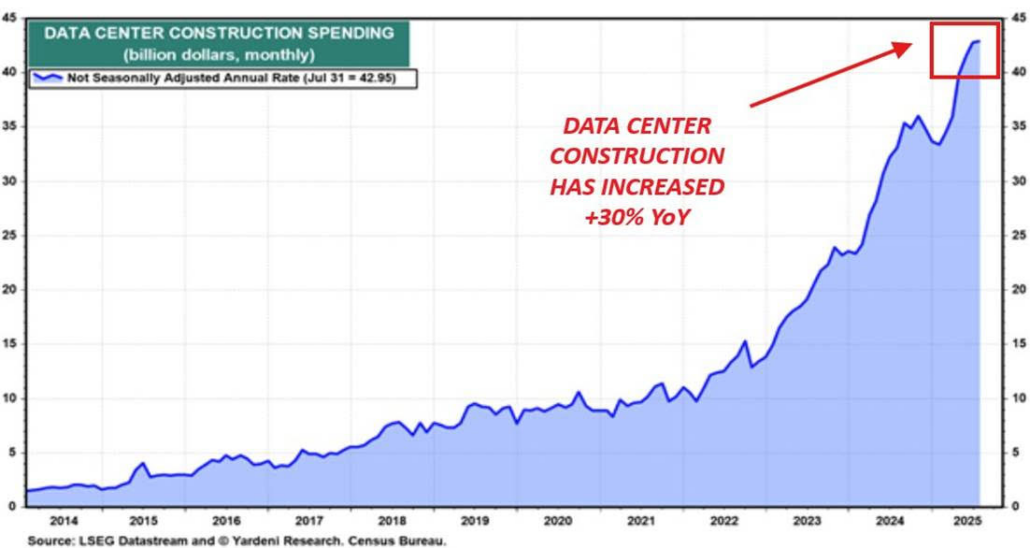

Por otro lado, OpenAI, en virtud de estos acuerdos, desarrollará centros de datos por un valor en torno al billón de dólares; la energía que precisarán (20 gigavatios) es equivalente a la de 20 centrales nucleares, el 15% de la capacidad instalada en España. Eso, para una empresa que pierde dinero y no espera obtener flujos de caja positivos hasta finales de la década. Solo la descomunal escala de estas operaciones llama más la atención que su carácter circular.

Sobre el papel, todos ganan, ya sean contratos, ya sea la altísima potencia de cálculo que exige cada iteración de los modelos de IA. Suponiendo, y esa es la principal premisa, que la demanda se mantenga. La consultora Bain ha calculado que los modelos de IA requerirán medio billón de dólares anuales de inversión en centros de datos, una inversión que, para ser rentable, requeriría de dos billones de dólares al año en gasto en servicios de IA.

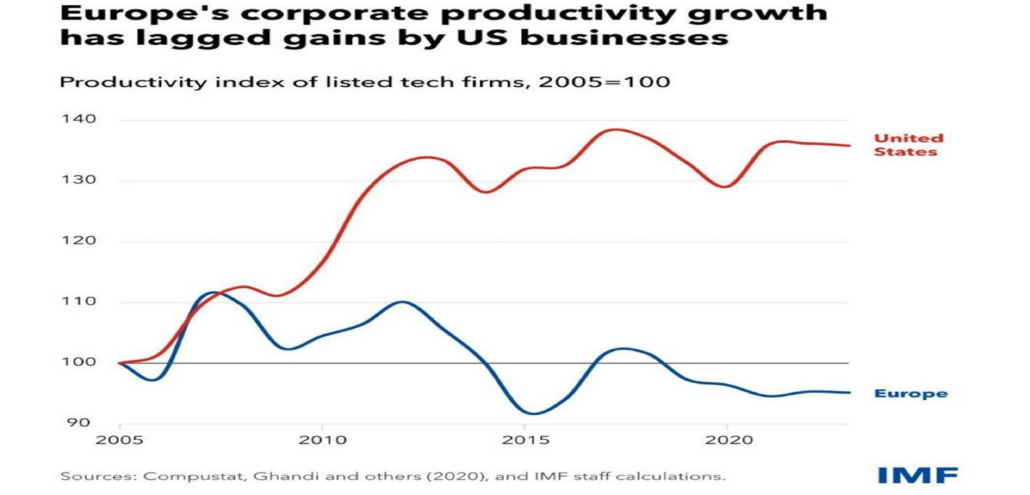

No debería Europa crear campeones en la Nube para no depender de compañías americanas respecto a los datos. SAP debería hacer como Oracle.

Como James Anderson le comenta al FT: “Debo decir que las palabras ‘financiación de proveedores’ no le hacen ningún favor a alguien de mi edad. No se parece en nada a lo que hacían muchos proveedores de telecomunicaciones en 1999-2000, pero tiene cierta lógica”.

¿Pero quiénes serán los verdaderos ganadores en esta carrera de la IA?

Microsoft y Alphabet (Google) están capitalizando el crecimiento de la IA a través de sus plataformas cloud, invirtiendo en modelos propios y en automatización avanzada (DeepMind, Azure AI). La nube es el espacio donde la IA se escala y comercializa a nivel empresarial, permitiendo a estas compañías capturar una parte significativa del valor generado por los usuarios y clientes corporativos.

El “valor añadido real” de la IA no solo está en ingresos directos sino en eficiencias, reducción de costes, mejora en la calidad de decisiones y generación de productos nuevos. Sectores tradicionales (retail, salud, logística) y nuevas startups también pueden capturar valor significativo según su capacidad de implementación, integración y adaptación.

A pesar de la concentración actual, existen preocupaciones sobre la rentabilidad y sostenibilidad en modelos “open” o gratuitos de IA, con advertencias de que los elevados costes pueden hacer que el valor final se concentre solo en los operadores con músculo financiero capaz de soportarlos.

En resumen, el grueso del valor lo están capturando los grandes fabricantes de chips (Nvidia, AMD, TSMC), las grandes plataformas cloud (Microsoft, Alphabet), y en menor medida, compañías innovadoras en software y automatización, aunque nuevas oportunidades emergen para quienes puedan integrar la IA en casos de uso económicamente viables.

OpenAI se ha arraigado literalmente en la mayoría de las empresas tecnológicas más grandes del mundo.

Y casi todo el dinero que las empresas están invirtiendo en OpenAI está siendo utilizado por OpenAI para comprar productos y computación del inversor.

¿Qué está pasando aquí?

Pongamos ejemplos. En los primeros años de los 2000, Google ve una amenaza existencial. Su negocio entero dependía de que la gente hiciese búsquedas desde el navegador, pero algo estaba a punto de cambiar. Apple estaba construyendo el iPhone. Recuerda que Eric Smith, CEO de Google, estaba en el consejo de Apple en esos años. Sabía lo que estaba por venir. Blackberry dominaba el mercado profesional y Nokia arrasaba en Europa. No sabíamos si estábamos ante el efecto Kodak y Beta o el VHS.

Todo ese tráfico estaba fuera del navegador del ordenador. Google ya no era la ventana de entrada. Y si perdía el acceso a las búsquedas desaparecía. Y de repente apareció la solución: “Si lo usas con nuestros servicios, te pagamos.” Ojo a los fabricantes (Samsung LG Motorola etc.) y a las operadoras de telecomunicaciones. Y se comió el mercado. Apple se llevo la mejor parte del pastel. Ahora en cambio tiene un reto por delante que es integrar la IA en su hardware. Lo hará pero no será de nuevo la suya o eso parece.

Internet cambiaría el mundo y la economía, pero erró en el cómo, el cuándo y el cuánto. En aquella época también eran habituales, a menor escala, en la burbuja puntocom entre proveedores de Internet y fabricantes de equipos; También todos estaban en el juego, y todos ganaban.

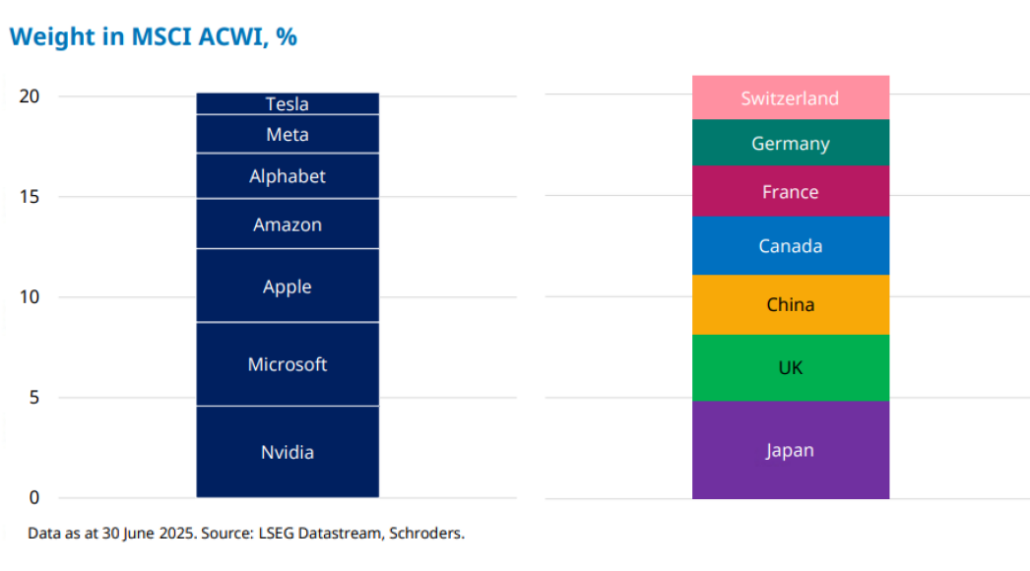

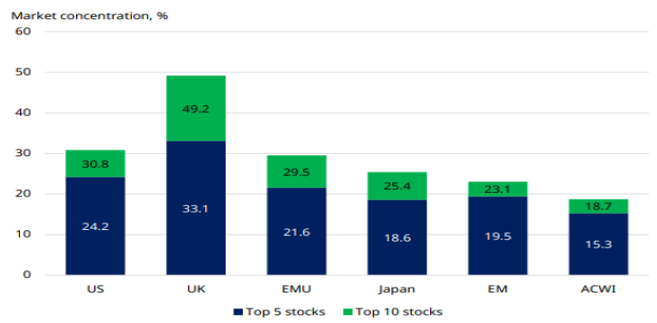

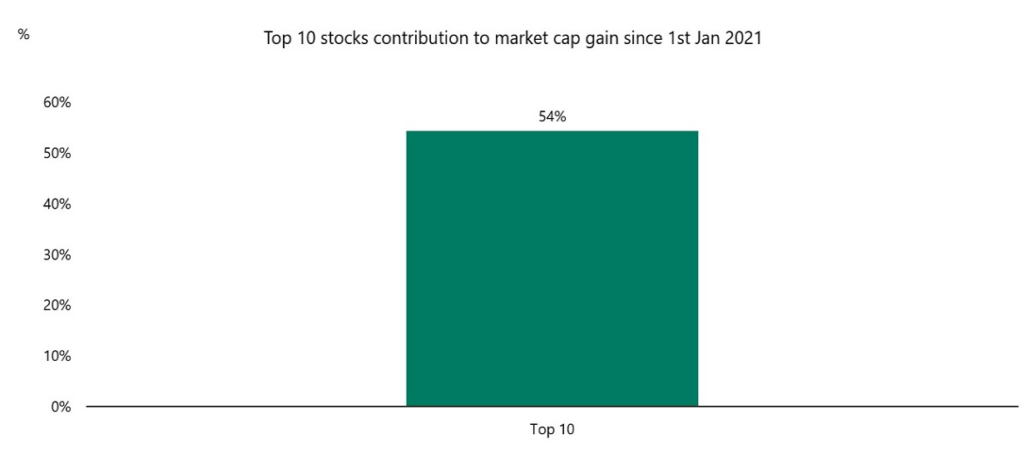

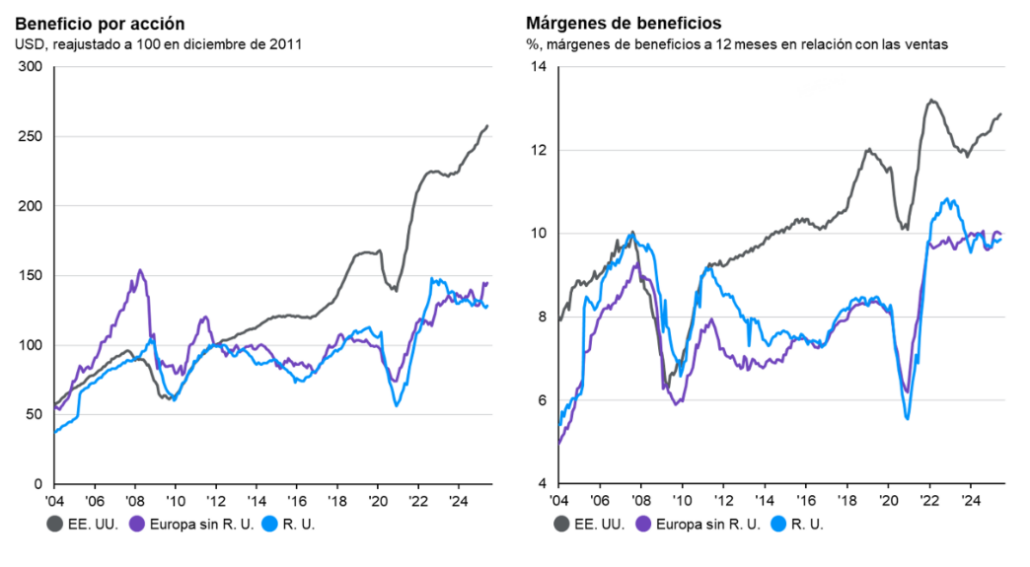

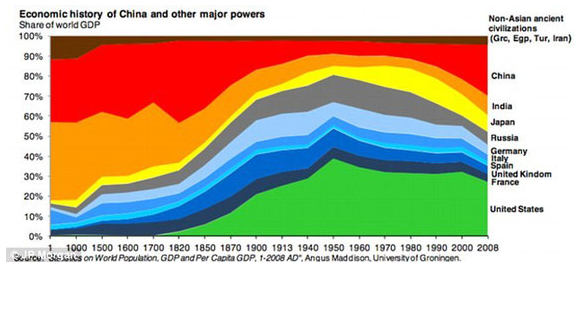

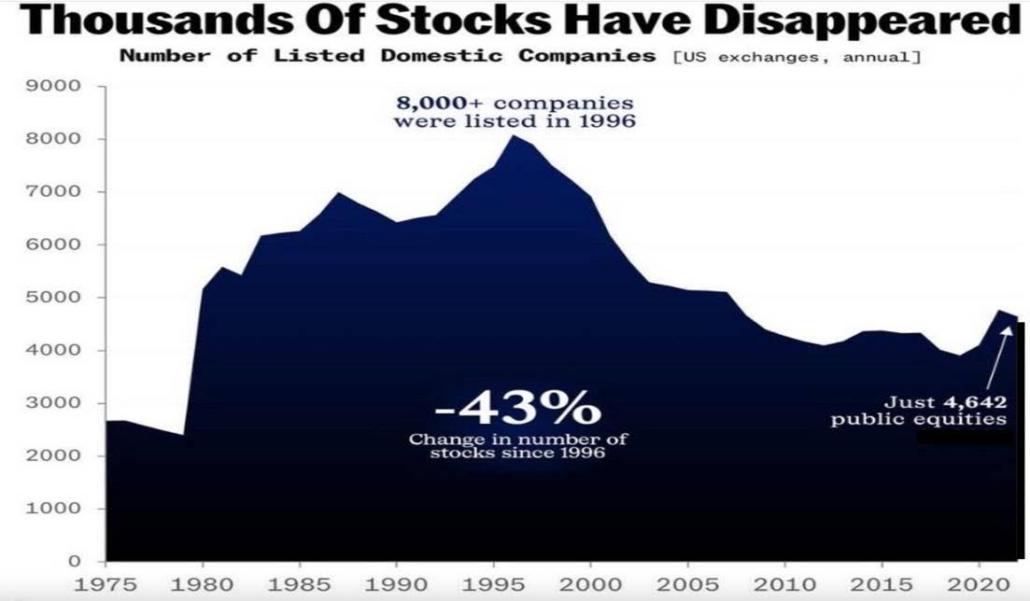

LO que está claro es que estamos en una revolución y las empresas son americanas y chinas. El sector IT US ha registrado un aumento del +588% en BPA desde el pico anterior a 2008, el mayor entre todos los demás sectores. En comparación, las acciones tecnológicas mundiales ex US han experimentado un aumento del +203%, o casi 3 veces menos.

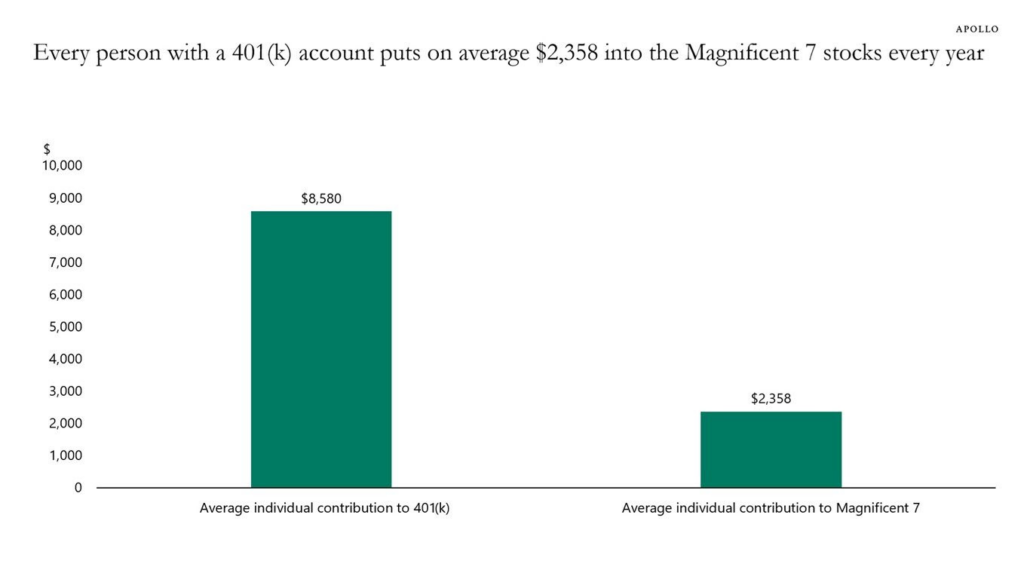

«Los trabajadores estadounidenses aportan un promedio de 8.500$ a sus cuentas 401(k) cada año y con el 71% de los activos de sus 401(k) asignados a acciones (y con una participación de casi el 40% de Mag7 en el SPX), en resumen, cada trabajador en US invierte aproximadamente 2.300$ en acciones de Mag7 cada año».

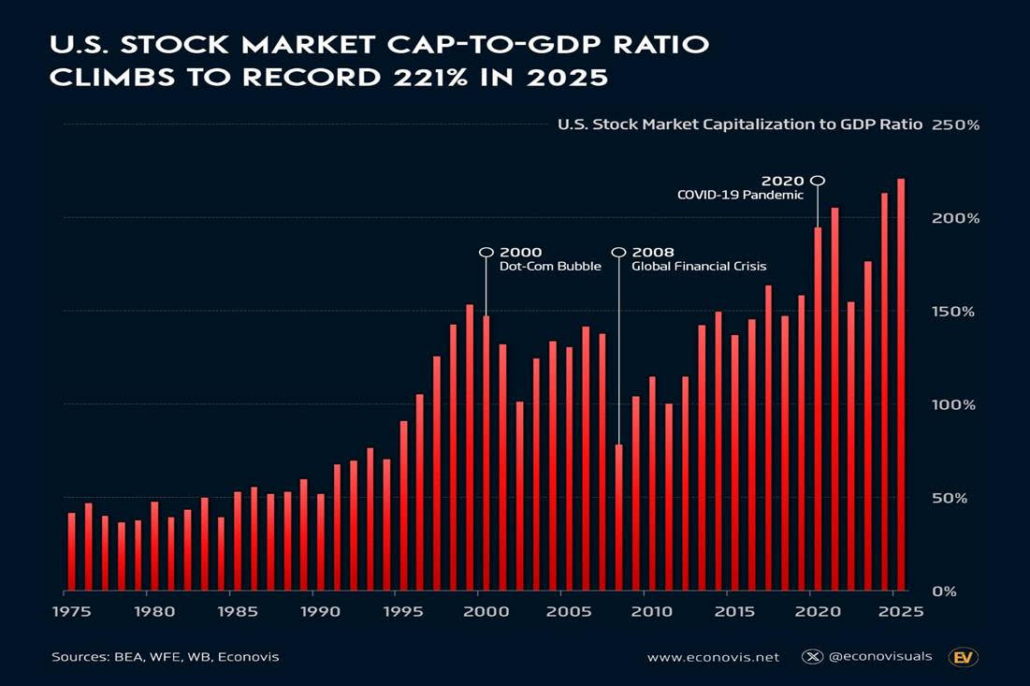

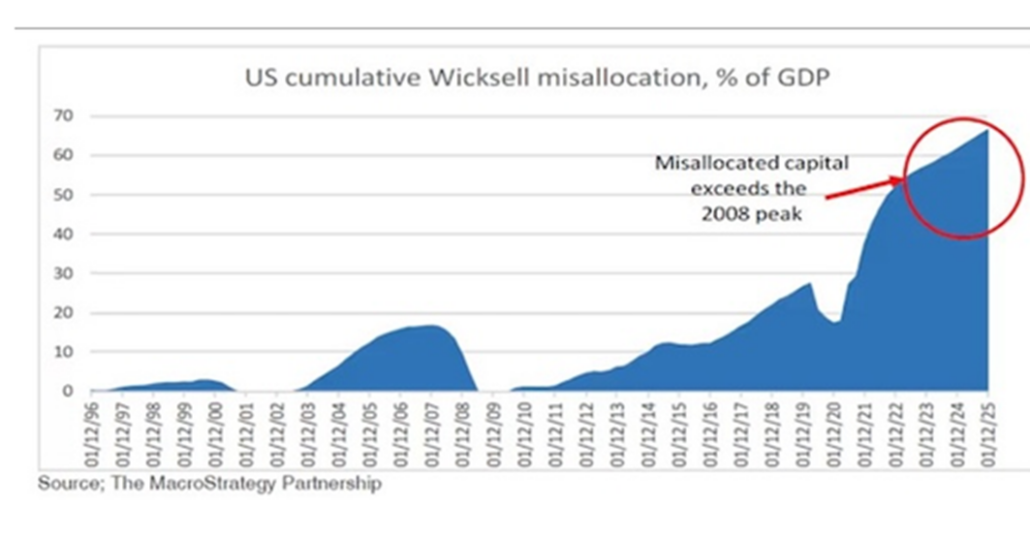

Además, como argumenta Ian Harnett, la burbuja actual podría estar llegando a su fin. Escribe: «Hasta hace poco, el ingrediente que faltaba era la rápida acumulación de capital físico. Esto ya está firmemente establecido, evocando el auge del capex observado a finales de la década de 1990 en las acciones de telecomunicaciones, medios de comunicación y tecnología. Ese crecimiento de internet y la telefonía móvil fue fundamental para mantener las expectativas de beneficios optimistas y las valoraciones extremas, pero también condujo al colapso del sector TMT».

Altman y compañía asombraron al mundo hace casi tres años con los modelos de lenguaje generativo, dando pie a una carrera febril con un camino trazado hasta la meta ya preestablecida. Pero los informáticos tienen más dudas. En una encuesta de la Asociación para el Avance de la IA entre 475 académicos, el 75% de los encuestados consideran improbable que las aproximaciones actuales a la inteligencia artificial lleven a la ansiada IA general.

“It’s like the Prince song — party like it’s 1999.”“Ingredients are in place for massive rally before a ‘blow off’ top to bull market.”

Paul Tudor Jones

¿Cuál es la verdadera transformación? ¿Qué se persigue?

“No te preocupes por lo que harán los mercados, preocúpate por lo que harás tú en respuesta a ellos”. Michael Carr

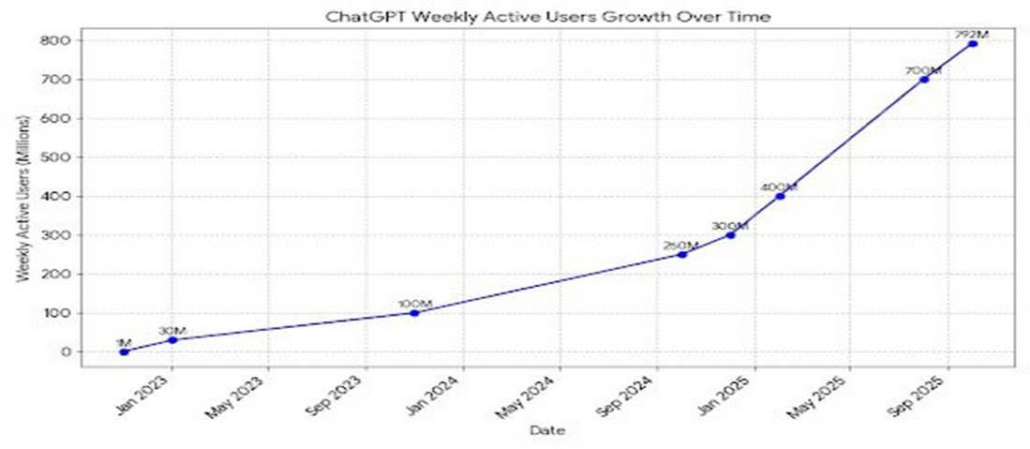

ChatGPT ya no será solo una app. Es un “entorno conversacional” que no depende del sistema operativo móvil. Vive en web, escritorio o móvil, pero su lógica de distribución ocurre dentro de la conversación, no en la App Store o en Android. O sí. Ya veremos.

Si ChatGPT consigue que millones de personas reserven en Booking, escuchen Spotify o editen en Canva desde su interfaz, habrá creado algo que ni Apple ni Google vieron venir. Un sistema operativo basado en el lenguaje. La promesa del lenguaje natural del SXX.

OpenAI Lanza apps dentro de ChatGPT: Booking.com, Canva, Coursera, Figma, Expedia, Spotify.No son simples integraciones: son aplicaciones completas que viven dentro del propio ChatGPT.

“La resiliencia es aceptar tu nueva realidad, incluso si es menos buena de la que tenías antes. ”

Elizabeth Edwards

La apertura de un entorno de desarrollo para que terceros construyan “apps” directamente sobre ChatGPT. Es el paso más ambicioso de OpenAI desde que abrió su API en 2023.

¿Por qué se invierte tanto? Y ¿por qué el ansia de ser el primero? Las empresas que no integren su servicio dentro de ChatGPT quedarán fuera del ecosistema de atención. OpenAI pone la capa de inteligencia; los demás deben adaptarse si quieren existir dentro del ecosistema de atención. La clave es si los hiperescaladores le van a dejar ser el ecosistema o el ecosistema seguirán siendo ellos y Chat GPT una aplicación clave.La pregunta es la misma que en 2007: ¿Permitirá el resto del ecosistema que una nueva plataforma se construya sobre ellos?

Durante décadas, la Ley de Moore fue la medida estándar de oro del progreso tecnológico. Es decir: el nº de transistores en un circuito integrado se duplica cada 2 años. La IA ha roto esta ley. La demanda de computación de la IA ha crecido al doble del ritmo de la Ley de Moore en los últimos 10 años.

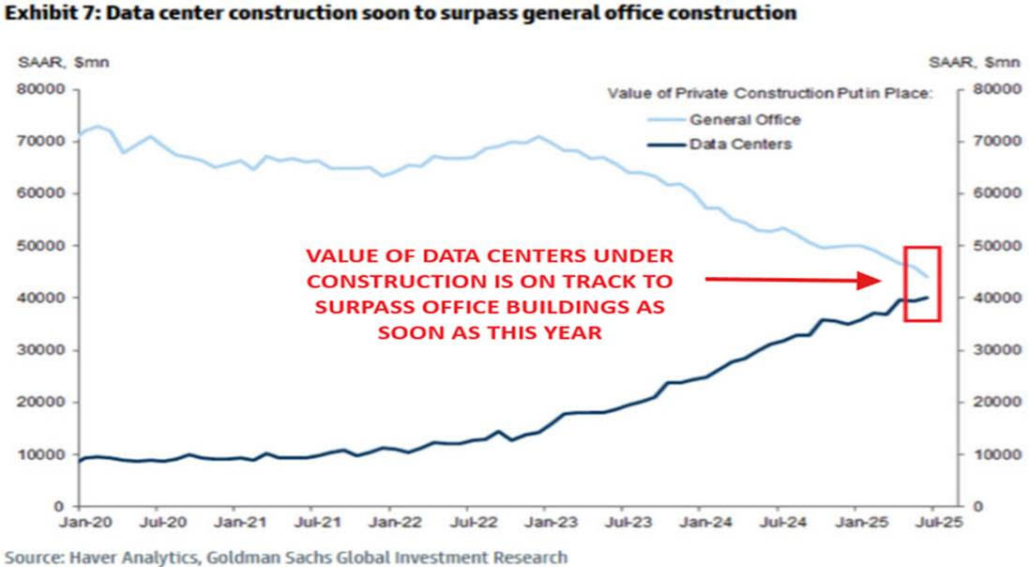

Para 2028, el gasto global en centros de datos alcanzará los 900 bln$.Los servidores de IA están creciendo a una CAGR del +41% y el mercado en general está creciendo a una CAGR del +23%. Este es un crecimiento sin precedentes para la industria.

Esto hace que los centros de datos sean increíblemente valiosos en medio de la revolución de la IA. La construcción de centros de datos, sólo el coste de construir el centro en sí, ha aumentado a una tasa anual de 43 bln$. Esto supone un aumento del 322% respecto a hace 4 años.¡ Este coste NO incluye chips ni servidores!.

“A bull market tends to bail you out of mistakes. Conversely, bear markets make you pay for your mistakes.”

Richard Russell

Derek Thompson, con la ayuda de Paul Kedrosky, señala: «Se proyecta que la inversión en IA en US supere los 500 bln$ en 2026 y 2027, aproximadamente el PIB anual de Singapur.Sin embargo, The WSJ ha informado que los consumidores US gastan solo 12 bln$ al año en servicios de IA. Eso equivale aproximadamente al PIB de Somalia.

Si se puede comprender la diferencia económica entre Singapur y Somalia, se puede apreciar la brecha económica entre la visión y la realidad en el mundo de la IA».

Man Group informa que este final podría tener ramificaciones generalizadas:

“El auge de la IA ha creado una economía circular donde los mayores ganadores están financiando esencialmente a sus propios clientes, y cuando este juego de sillas musicales termine, podría derribar casi una cuarta parte del SPX”.

“Cada día que pasa, el espacio de la IA se parece cada vez más a la titulización de hipotecas de viviendas en el pico de la burbuja inmobiliaria, con su serie superpuesta de cadenas transportadoras de capital.”

Peter Atwater

PETER ATWATER

“No se vive más tiempo por huir de la muerte, sino mejor por saber mirarla de frente.”

Michel de Montaigne

Michel de Montaigne