Cómo huir de la estrategia crucero. Los dos polos de la inversión: Disrupción y capitalismo de Estado

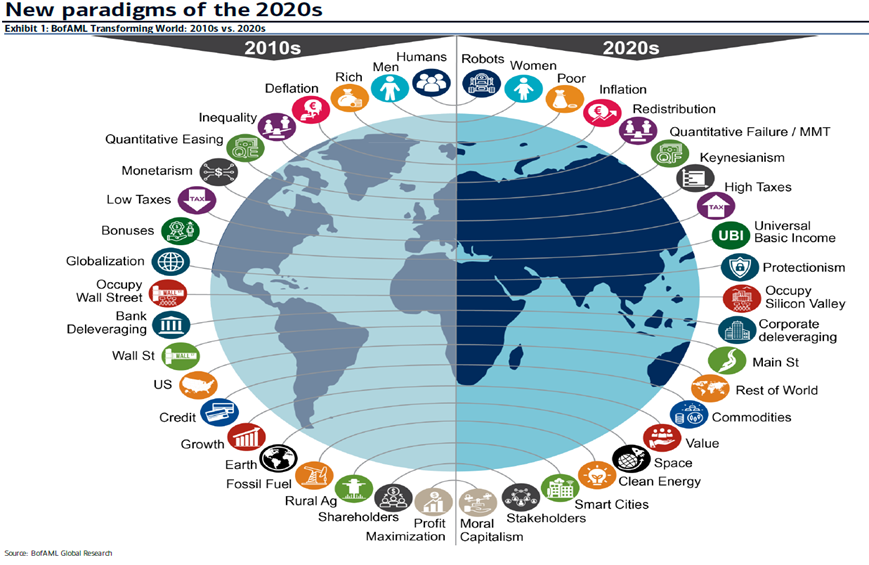

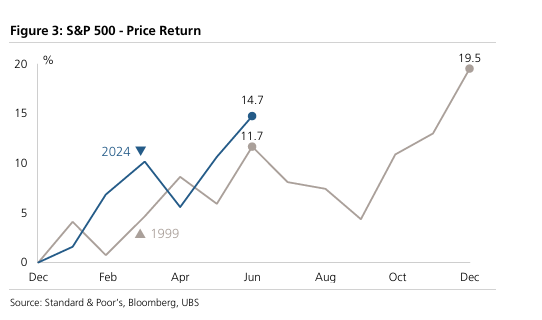

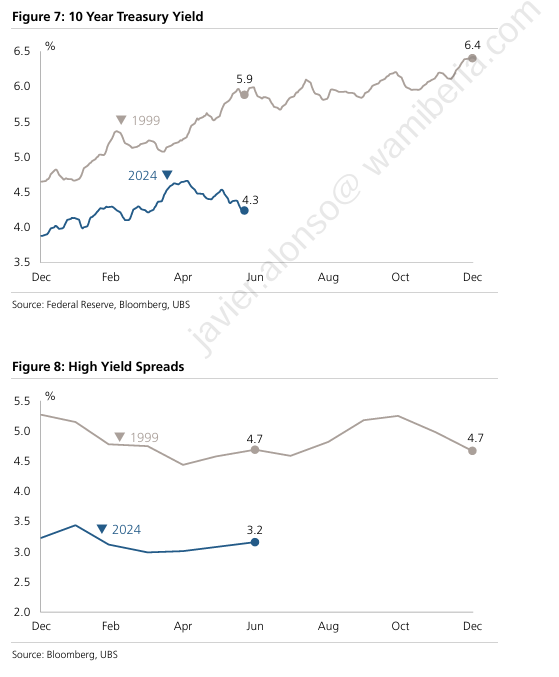

Hoy vamos a exponer como conviven un capitalismo de Estado con un ecosistema de tecnología disruptiva con grandes firmas con repercusiones más relevantes que naciones poderosas y como debemos invertir en este escenario. Por un lado, tenemos el efecto de la sociedad de coste marginal cero y por otros oligopolios que son más fuertes que potencias mundiales. Esto genera el miedo a perderse algo (FOMO) y la cautela a invertir en “value traps” y empresas zombis. También a ver la deuda como una alternativa mejor al capital en algunos casos.

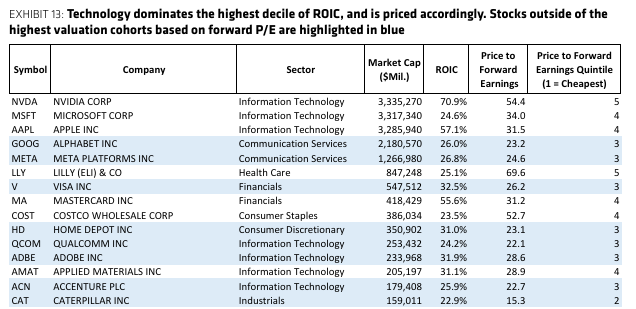

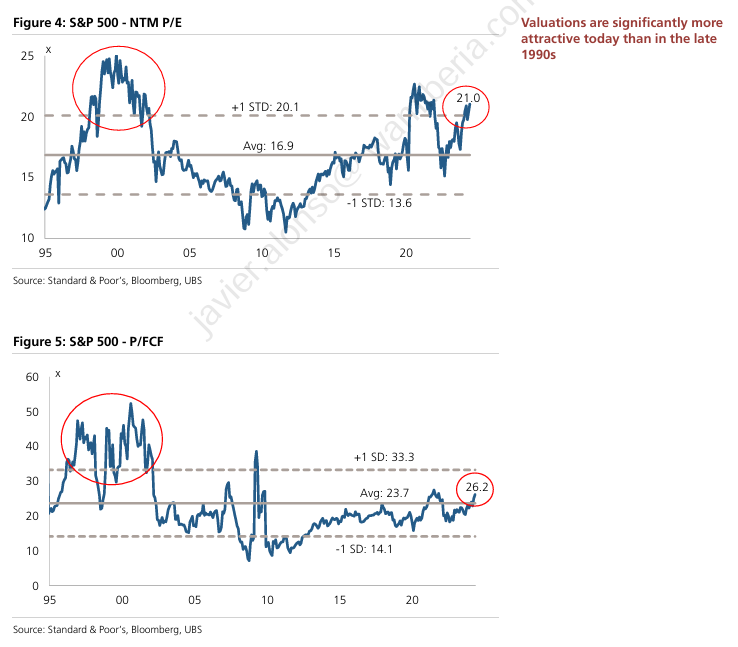

Aunque las actuales ganancias bursátiles parecen concentrarse en la tecnología, muchos otros sectores están adoptando de manera creciente la innovación digital, liderada por la IA. Grupos manufactureros e industriales incorporan robótica, impresión 3D, mantenimiento predictivo y optimización logística en sus procesos, además de utilizar la IA para gestionar y monitorizar mejor sus cadenas de suministro. Por su parte, el sector financiero utiliza tecnología de pagos digitales, prevención de fraude y “blockchain” para reforzar y optimizar sus sistemas. Asimismo, la IA influye en casi todos los aspectos del sector médico, desde el desarrollo de fármacos hasta el tratamiento de pacientes.

La tecnología también presenta oportunidades considerables en temas sociales, como un mejor acceso a telecomunicaciones y una mayor igualdad educativa, con enfoques de aprendizaje más personalizados. Por otra parte, puede incluso ayudar a propiciar las eficiencias energéticas y de recursos necesarias para abordar el cambio climático.

“Es duro fracasar, pero es peor aún nunca haberlo intentado“

Theodore Roosevelt

Con tipos de interés ceo la industria se convirtió en un crucero. Obligaba al rentista a invertir y al inversor a especular. Los cruceros no son caros, pero luego vienen los cocktails, el casino, las copas etc. El coste del crucero fue la liquidez. Ahora con el precio del dinero, que son los tipos de interés, todo vuelve. Mejor inversión liquida. En un crucero te tienen cautivo.

“A menos que las personas crean que pueden producir los efectos deseados con sus acciones, tienen pocos incentivos para actuar. La creencia de eficacia, por tanto, es una de las principales bases de la acción. Las personas guían sus vidas por sus creencias de eficacia personal”

Albert Bandura

Hace casi 250 años, el economista y filósofo Adam Smith escribió «La riqueza de las naciones», donde describió el nacimiento de una nueva forma de actividad humana: el capitalismo industrial. El valor estaba en el capital. El emprender se pagaba. Hoy en día se está dando un trasvase del accionista al bonista.

“Siempre que pensemos que el problema está allí fuera, este pensamiento es el problema”

Stephen Covey

“It is great wealth to a soul to live frugally with a contented mind”

Lucretius

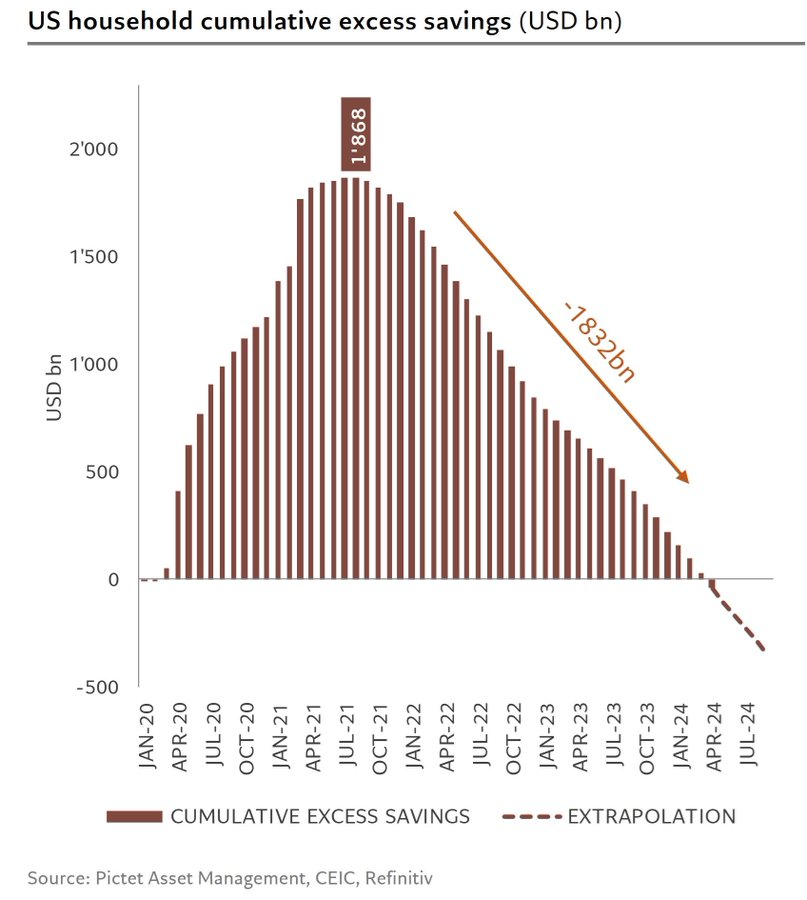

Con la revolución industrial y el nacimiento del capitalismo éste conduciría a la acumulación de riqueza más allá de lo que él y sus contemporáneos podrían haber imaginado. Ahora el crecimiento es el del futuro adelantado. Es un crecimiento basado en la deuda. Con déficits estructurales en economías creciendo. Una aberración.

«El déficit es el síntoma, pero el gasto es la enfermedad»

Jeb Hensarling

“The person attempting to travel two roads at once will get nowhere”

Xun Kuang

El capitalismo impulsó las revoluciones industrial, tecnológica y verde, remodeló el mundo natural y transformó el papel del Estado en relación con la sociedad.

Sacó a innumerables personas de la pobreza durante los últimos dos siglos, aumentó significativamente el nivel de vida y llevó al desarrollo de innovaciones que mejoraron radicalmente el bienestar humano. Este contrato social se ha roto primero en China que era una economía dirigida, pero en las desarrolladas también pues no se puede asegurar que continue la mejora del nivel de vida.

La deflación de rentas está afectando a los modelos de negocio. El poder de fijación de precios es menor y exige mucha inversión.

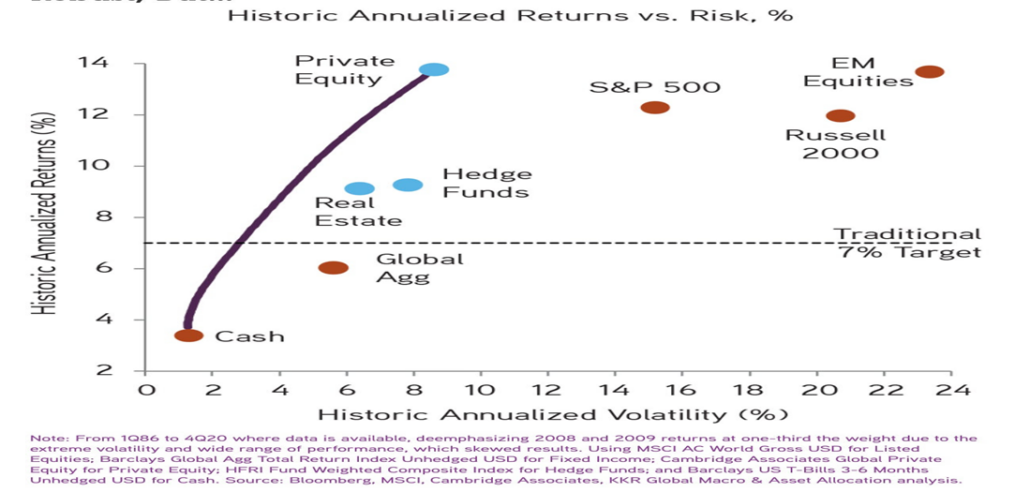

Desde Welcome hemos dado un paso a la subordinación porque en rentabilidad riesgo el “ratio sharpe” es mucho más atractivo. Ahora no vale comprar productos sino pensamiento: analizar regulación, solvencia, sectores, temas estructurales etc.

Hoy en día para mantener la imagen de marca hay que invertir mucho en ella y eso hace que los márgenes se resientan. Ejemplo: Nike vende casi lo mismo que Inditex, pero gasta mucho menos. Inditex no hace rebajas, no paga publicidad, no paga a modelos. Eso es poder de fijación de precios

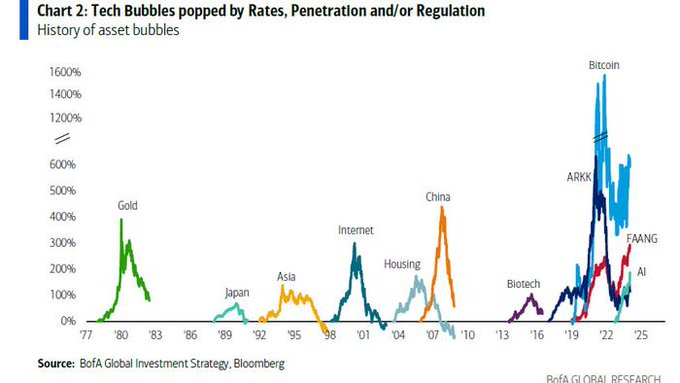

La historia nos enseña que las revoluciones industriales vienen a menudo acompañadas de un periodo de “destrucción creadora”, en la que puestos de trabajo se crean y se destruyen, empresas existentes son adelantadas por nuevos actores y surgen nuevas soluciones para viejos problemas.

El impacto a corto plazo de esta disrupción puede ser profundo, para los inversores y para el conjunto de la sociedad. En el sector tecnológico ya hemos visto que el poder y la riqueza pueden concentrarse con gran rapidez en un puñado de líderes, y esta tendencia podría repetirse en el caso de otras innovaciones y tecnologías en el futuro.

El capitalismo de Estado, o en un sentido más amplio el intervencionismo de los gobiernos en la actividad económica está en ascenso en el mundo, y ello plantea nuevas exigencias para la internacionalización de la economía y las empresas. Por eso las empresas familiares se comportan mucho mejor que el mercado. No hay conflictos de interés ni problemas de agencia.

En el sector de infraestructuras volverá a haber una colaboración publico privada.

El crecimiento del intervencionismo gubernamental en la economía es un fenómeno que afecta a muchos países. La OCDE ha publicado recientemente un estudio sobre el papel de las empresas estatales. Según este estudio, el 22% de las 100 mayores empresas del mundo están sometidas a control estatal. Se trata del porcentaje más alto en varias décadas. En los últimos diez años ha habido un fuerte aumento de la actividad de fusiones y adquisiciones protagonizadas por empresas estatales. Estas tendencias, señala el estudio, se mantendrán previsiblemente en el futuro.

Los fondos soberanos, por su parte, están adquiriendo también una creciente importancia en la economía mundial.

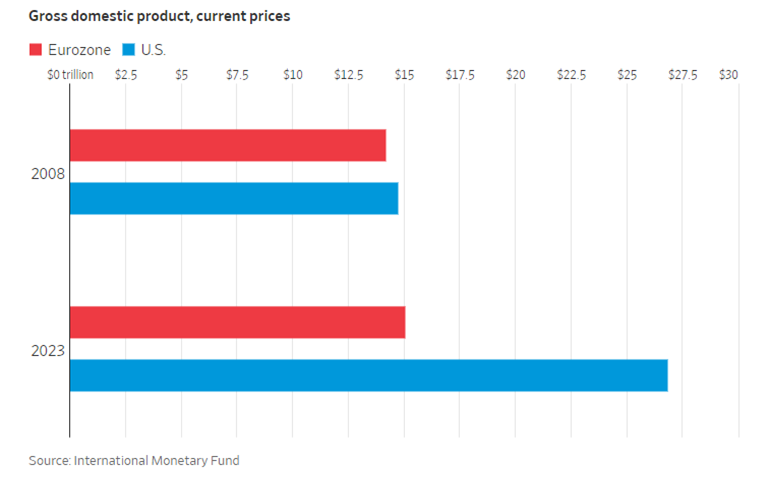

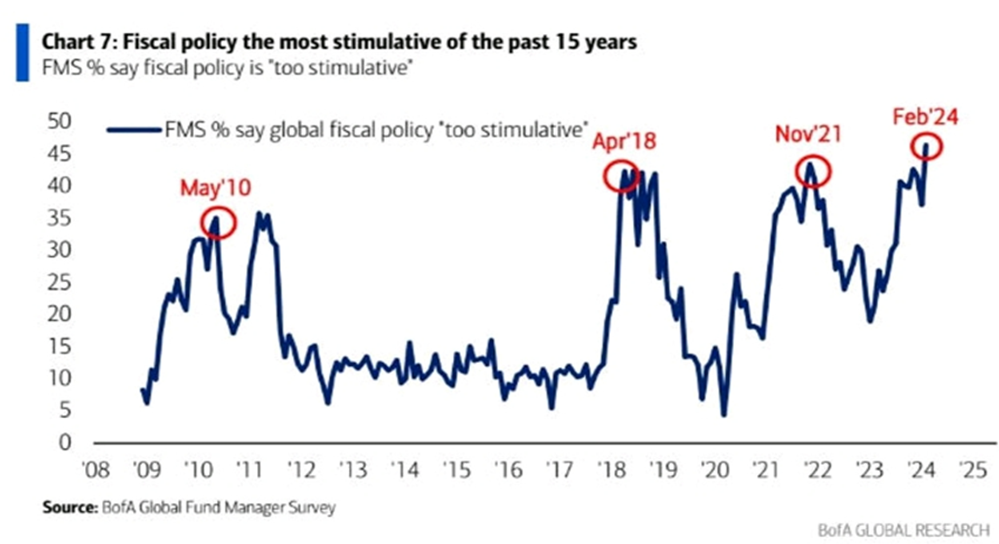

Las consecuencias del Estado del Bienestar son brutales. La diferencia entre Europa y USA se acentúa. Desplegar las nuevas reglas fiscales que ha adoptado la UE va a requerir ajustes fiscales “significativos en muchos Estados miembros”. El Fondo Monetario Internacional (FMI) va directo al grano en sus conclusiones sobre la zona euro, publicadas este jueves: advierte de la intensidad del esfuerzo presupuestario que habrá que hacer y subraya que será desigual, porque recaerá más en los países con volúmenes de deuda muy alta, España entre ellos, que en los que tienen un carga menor. Estos últimos, recuerda, “tendrán más margen”. Y esto no será fácil de desarrollar, de ahí que el organismo que dirige la búlgara Kristalina Georgieva enfatice la necesidad de un “apoyo político sostenido”, un respaldo tanto dentro de cada Estado como por parte de los Gobiernos en las instituciones de la Unión que más papel tienen en su aplicación: la Comisión Europea y el Consejo de la UE.

El ascenso del capitalismo de Estado plantea cuestiones a distintos niveles. Por ejemplo, a nivel de la gobernanza internacional exige actuaciones para favorecer un campo de actuación igualitario para las empresas, para evitar que existan discriminaciones o favoritismos según la naturaleza pública o privada de aquéllas.

Cuando uno piensa en “capitalismo de estado” le vienen a la cabeza planes quinquenales soviéticos de Stalin o el gran salto adelante de Mao. Eso ya es historia.

El concepto de «nuevo capitalismo de estado» se refiere a un sistema económico en el cual el gobierno tiene un papel activo y directo en la economía, ya sea a través de la propiedad de empresas, la regulación estricta, o la provisión de incentivos específicos para el desarrollo de ciertos sectores. Este modelo puede ser observado en varias economías emergentes y desarrolladas, donde el estado interviene para orientar el desarrollo económico.

Invertir en economías con fuerte intervención estatal conlleva ciertos riesgos, como:

Riesgo Político: Cambios en la política gubernamental pueden afectar negativamente a las inversiones.

Riesgo de Regulación: Regulaciones estrictas y cambios regulatorios pueden impactar en las empresas y sectores.

Transparencia y Gobernanza: Las empresas estatales pueden tener menor transparencia y problemas de gobernanza.

Antes del Covid se estaban produciendo ciertos cambios que se han acelerado tras la salida del mismo. El problema es que en general somos resultadistas y rompemos la disciplina.

Por otro lado, la tecnología disruptiva está cambiando fundamentalmente los sistemas industriales “antiguos”, al dar entrada a nuevos actores en el mercado y dejar fuera de juego a empresas consolidadas.

Esta innovación va más allá de la industria tecnológica propiamente dicha, afectando a casi todos los sectores y dando pie a excitantes oportunidades de crecimiento para los inversores. Al mismo tiempo, la escala y el ritmo de esta disrupción están cambiando no solo los negocios, sino también el funcionamiento de las economías y las sociedades, con lo que requieren una gestión cuidadosa.

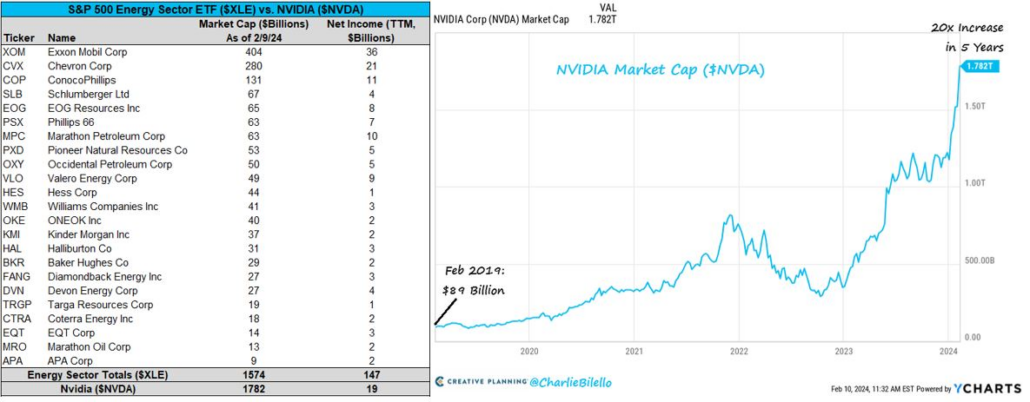

Entrenar y mantener en funcionamiento los modelos de lenguaje de gran tamaño en los que se basa la IA generativa ha disparado la demanda de unidades de procesamiento gráfico (GPU), un componente innovador de ingeniería de semiconductores. A largo plazo, la demanda de chips también podría verse respaldada por otros mercados finales, como la automoción (donde el contenido electrónico aumenta y las existencias siguen siendo bajas) y los centros de datos (que respaldan las iniciativas de computación en la nube y de IA).

Al mismo tiempo, las aplicaciones de internet de las cosas (IdC) abarcan la seguridad y la automatización del hogar, la monitorización de la salud y de la condición física, la automatización de fábricas, el seguimiento de activos, el transporte público, las ciudades inteligentes y la medición del consumo de agua, gas y electricidad.

“Great companies have secrets: specific reasons for success that other people don’t see”

Peter Thiel

Aunque la IA está obligando a los inversores a redefinir nuestra visión de la tecnología, no todos los segmentos tecnológicos florecen por igual. En general, el gasto en comercio electrónico todavía se está normalizando tras la enorme subida de la demanda durante la pandemia, y el gasto en ordenadores personales y smartphones de gama baja ha sido relativamente moderado respecto a las tendencias históricas.

Es un problema de demanda con falta de oferta que se está ajustando.

La demanda muestra la cantidad de personas que están dispuestas a adquirir bienes y servicios a diferentes precios en un periodo determinado. Por otro lado, la oferta se refiere a la cantidad de empresas (y con ello de bienes) que encuentran rentable producir y vender a diferentes precios en ese mismo periodo. La interacción entre la demanda y la oferta determina el precio y la cantidad de equilibrio en el mercado, es decir, el punto donde la cantidad demandada iguala a la cantidad ofrecida. Cualquier otro par no es equilibrio y el mercado tiene incentivos a moverse al mismo sin necesidad de ninguna intervención consciente (parte de la mecánica de la mano invisible).

La demanda y la oferta no solo interactúan, sino que se influyen mutuamente. Un aumento en la demanda de un producto dada una producción eleva los precios, incitando a nuevos oferentes a participar, o a los ya existentes a producir más. De igual manera, una disminución en la oferta puede llevar a un aumento en los precios si la demanda se mantiene constante, lo que puede a su vez afectar la cantidad demandada.

“Extrapolation is the opiate of the people”Russel Napier

Esto que se comenta responde a una ley universal que corresponde a dos principios básicos del comportamiento humano y a las limitaciones que la tecnología impone. La ley de la oferta y la demanda es lo primero que debemos aprender si queremos entender una economía. Estas leyes conforman los mercados, y estos no existen sin ellas. Sin embargo, es frecuente encontrar propuestas explicativas de la economía que asumen implícitamente que una de las dos no existe, o que las ignoran por completo.

Llegados a este punto Vd se preguntarán. Y entonces ¿dónde invierto?

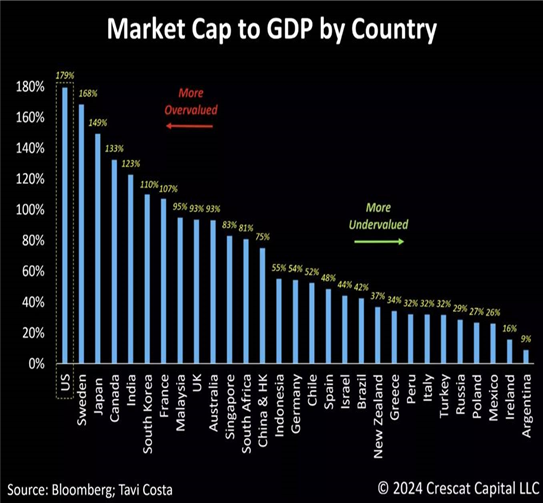

A modo de conclusión y porque la regulación ha generado una oportunidad en favor del inversor frente a las instituciones financieras invertiríamos en deuda subordinada financiera, también en corporativa (híbridos) por el lado de renta fija. EN renta variable en redes de transporte y distribución, en compañías con poder de fijación de precios que se detecta en ROCEs elevados por márgenes altos, en empresas familiares, en tecnología disruptiva ( semiconductores, Cloud, IA), en lujo pero de calidad, en emergentes asiáticos ( Taiwan y Korea) y dentro de gestión alternativa en private equity de secundarios, en deuda privada y en activos seguros. Gestionaríamos el riesgo con diversificación con activos des correlacionados( fondos catástrofe) y con coberturas ahora que está muy barata la volatilidad.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!