Welcome 2024

Posicionamiento y visión general

Los camaleones son unos de los animales más fascinantes e interesantes de todo el mundo. Su principal característica es la capacidad que tienen para cambiar de color y mimetizarse con su entorno. Pero ¿por qué y cómo lo hacen?

Existe una idea generalizada que indica que estos animales cambian de color para camuflarse y así mantenerse a salvo de los depredadores o cualquier otro peligro. Sin embargo, este es sólo uno de los motivos.

La realidad es que en la gran mayoría de los casos los camaleones cambian de color por motivos ambientales o psicológicos. El estado de ánimo de los reptiles es una de las principales causas. Por extraño que pueda parecer, cambiando el color de su piel estos animales dan a conocer cómo se encuentran: aterrados, relajados, en fase de cortejo…

Pero, ¿cómo tienen la capacidad de hacerlo? Se debe a las células pigmentarias, que se encuentran debajo de las diferentes capas de la piel. Los camaleones cuentan con un total de ocho células pigmentarias, cada una de las cuales se encarga de un determinado color y tonalidad según la luz que se refleja, así como por el ambiente y la temperatura corporal.

No nos vamos a mimetizar. Comenzamos 2024 haciendo balance del 2023 y repasando nuestra visión de principios del año pasado.

El año pasado esperábamos que el endurecimiento de las condiciones financieras por las subidas de tipos, unido a las tensiones en el mercado energético europeo provocarían una recesión en las principales economías desarrolladas. También esperábamos que el motor de crecimiento del mundo fuera China con su recuperación y reapertura tras su cierre por covid. Todos estos factores, así como la normalización de las cadenas de suministro post covid y el aumento de la base provocarían que disminuyese la inflación.

Esta visión era bastante de consenso, nuestra mayor diferencia con el mercado era la duración de los tipos altos, mientras que el mercado descontaba que en julio comenzarían las bajas de tipos, nosotros defendimos que los tipos altos iban a durar más de lo esperado, porque tras la aparición de la inflación los Bancos Centrales han centrado sus esfuerzos en doblegarla, aunque ello supusiera sacrificar crecimiento.

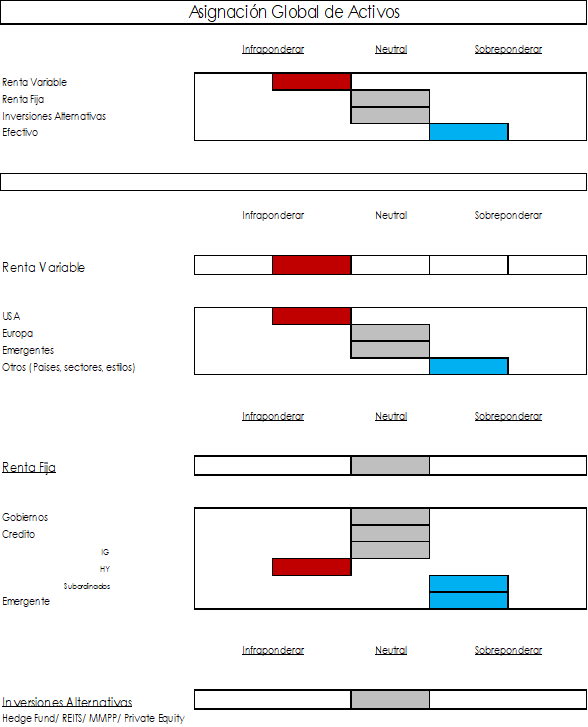

Comencemos con la distribución de activos esperada para este año y su explicación detallada.

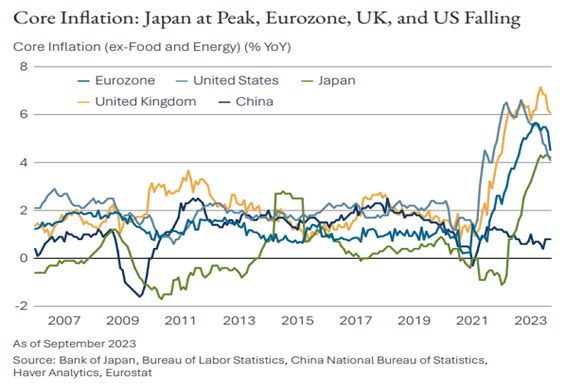

Fuente: Expansión

La idea de un aterrizaje suave se ha convertido en la opinión de consenso de cara a 2024.

De acuerdo con esta narrativa, los banqueros centrales lograrán doblegar la inflación sin desencadenar una recesión. ¡¡¡¡Ojalá un balón de rugbi botara recto!!!! Raramente lo hace. Evitar la recesión a pesar de un importante endurecimiento de política monetaria, pensamos que es difícil de lograr.

Como hemos señalado anteriormente, a comienzo del pasado ejercicio, la mayoría de los estratégicos, incluidos nosotros, pronosticábamos una recesión en la Eurozona y en Estados Unidos, y por tanto un débil comportamiento de los activos financieros. También era consenso. Sin embargo, aunque el dato final es francamente positivo para la evolución de los activos, enmascara un año complejo, donde los mercados de renta fija han estado en negativo gran parte del año, y la renta variable ha estado polarizada. Curiosamente, “polarización” ha sido elegida palabra del año 2023 por la FundéuRAE, fundación promovida por la Real Academia Española y la Agencia EFE.

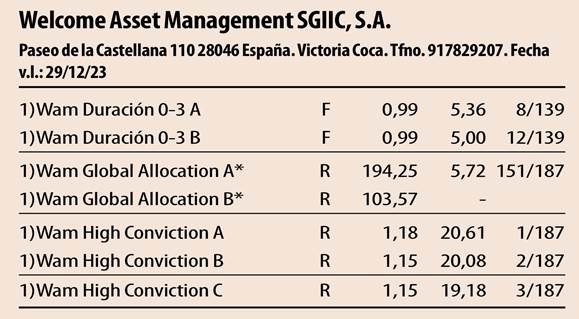

Adjuntamos tabla de retornos anuales de los principales activos desde 2013.

Fuente: Morgan Stanley.

La historia nos guiaba a que, una postura agresiva de endurecimiento de la política monetaria, como la que la Fed adoptó a principios de 2022, propiciaría un aterrizaje duro para la economía estadounidense de forma casi inevitable. Este desafío se veía acentuado por un frágil entorno económico, con Europa al borde de la recesión y China experimentando un crecimiento lento. Los 525 puntos básicos de subidas en los tipos desde marzo de 2022 ha sido el movimiento más agresivo de alzas en 40 años, si bien es cierto, que se originan desde un punto de partida mucho más bajo.

Sin embargo, desafiando la lógica económica, la economía estadounidense ha estado disfrutando de una sorprendente resistencia en 2023. El potente consumidor americano respaldó el crecimiento. El importante exceso de ahorro, que impulsó el gasto de los consumidores y ayudó a evitar una acumulación de endeudamiento de los hogares, fue el primer soporte. Y el segundo, un amplio abanico de medidas de apoyo fiscal relacionadas con la pandemia. Según el Fondo Monetario Internacional (FMI), las medidas de estímulo fiscal global desde enero de 2020 hasta abril de 2021 ascendieron a 10,8 trilllones de dólares, de los cuales 5,3 se gastaron en los Estados Unidos. Esto implica que un 50% del estímulo global se destinó a poco más del 4% de la población mundial. El estímulo fiscal, se vio acompañado de una agresiva política monetaria, algo poco habitual, y que supuso 4,8 trillones de dólares de aumento de las tenencias de deuda pública de la Reserva Federal entre los finales de 2019 y mayo de 2022. Así pues, no debería sorprender que la economía americana se mantuviera sólida a pesar de los aumentos de tasas de la Reserva Federal.

Sin menospreciar las posibilidades de que se produzca un aterrizaje suave de las economías, cuanto menos parece voluntarista. Las perspectivas del mercado laboral en EEUU se están debilitando y el impulso del gasto de los consumidores se está desvaneciendo. El ahorro acumulado durante la pandemia se está agotando, y el empuje fiscal también, mientras que las condiciones financieras se están endureciendo, lo que provocará una recesión moderada al otro lado del Atlántico.

En Europa, el endurecimiento de las políticas monetarias, el shock de los precios de la energía y la debilidad de la situación mundial se están combinando para inclinar a la economía de la Eurozona hacia recesión. La principal economía de la Eurozona, Alemania, ya lo está. Los factores que frenan a Alemania incluyen: la débil demanda de China, la escasez de trabajadores cualificados y los efectos persistentes de la crisis energética combinados con una inflación pegajosa que está frenando la demanda interna. Y es que, es probable que la economía china siga en punto muerto en 2024, o incluso se vea debilitada por los vientos en contra de su sector inmobiliario.

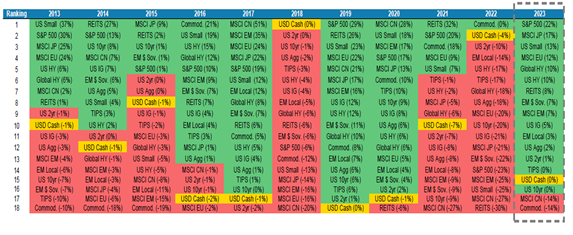

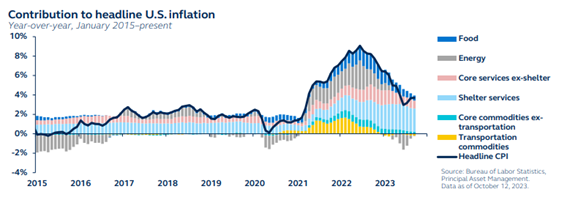

Respecto a la inflación, mantenemos la idea de que la “Última Milla” será más difícil de conseguir. En 2023 hemos tenido una reducción muy importante en las cifras de inflación. El ritmo de las caídas en 2024 debería ser mucho más gradual. Vemos una inflación cercana pero no del todo al objetivo de los principales Bancos Centrales. Sabemos por experiencia previa que, después de un período de alta inflación, pueden pasar varios años hasta que la inflación vuelve a caer a niveles bajos debido a los efectos de segunda vuelta, como las espirales de precios y salarios. La batalla contra la inflación no está ganada, pero la tendencia corre a favor de los bancos centrales. El coste de esta victoria ha sido la desaceleración económica.

Fuente: Haver Analytics.

Es probable que tanto la inflación general como la subyacente sigan disminuyendo. La caída de los precios de la energía ha impulsado en gran medida el retroceso de la inflación. Los precios de la energía han disminuido desde entonces a niveles en línea del año anterior, lo que implica cero contribuciones a los principales índices de precios al consumo. La mitigación de la inflación energética se produjo junto con la eliminación de los cuellos de botella en la cadena de suministro, y la recordada escasez de semiconductores.

Históricamente, los economistas apuntan a que se necesitan aproximadamente 18 meses para que los cambios de política monetaria se materialicen plenamente en la economía real, lo que implica que podría haber tensiones adicionales en los primeros meses de 2024. La “Ultima Milla” costará más trabajo.

Fuente: Principal AM

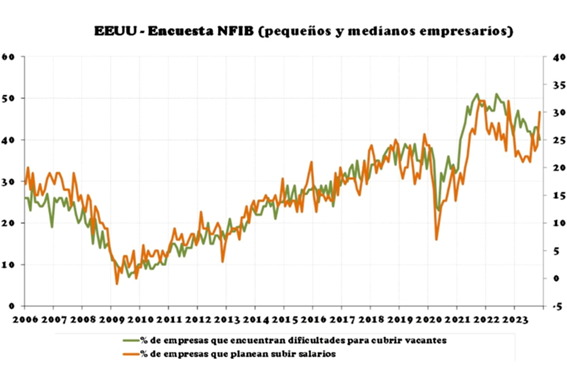

Que el porcentaje de pymes que en EEUU planea subir salarios se haya elevado nueve puntos desde el pasado mes de julio es una muestra de que la batalla contra la inflación no se puede dar aún por ganada.

Fuente: Refinitv.

El aumento de los costes laborales sigue siendo demasiado elevado para ser coherente con una inflación cercana al 2%, siendo necesaria una mayor moderación del mercado laboral para conducir a una caída gradual de la inflación.

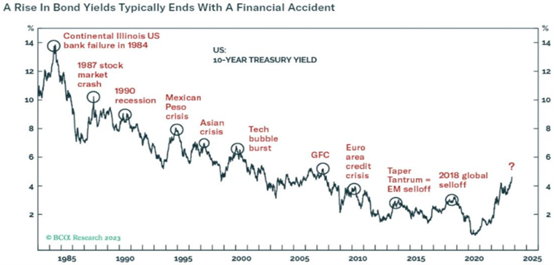

Con este panorama, nuestra hipótesis para 2024 es que asistiremos a una recesión moderada y cíclica. Seguimos pensando que se aproxima una recesión, más común en ciclos anteriores de lo que hoy los inversores perciben, y la cuestión es que simplemente existe un decalaje entre el endurecimiento de la política monetaria y los efectos sobre la economía real. En este sentido, la inflación ya ha comenzado a descender, pero los tipos de interés seguirán altos durante más tiempo hasta que surjan señales claras de que se alcancen los objetivos de los banqueros centrales.

Fuente: BCA Research.

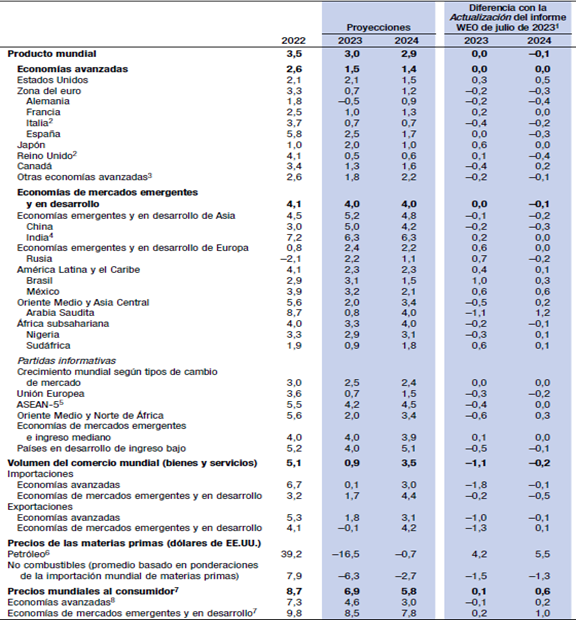

El FMI en su último informe de octubre 23 destaca que la economía mundial continúa su lenta recuperación tras los golpes de la pandemia, la invasión rusa de Ucrania y la crisis de precios sufrida. El crecimiento es lento y desigual, con crecientes divergencias a escala mundial. La plena recuperación hasta las tendencias previas a la pandemia parece cada vez más inalcanzable. Según las estimaciones del FMI, el crecimiento mundial se desacelerará de 3,5% en 2022 a 3% este año y 2,9% el próximo, un empeoramiento de 0,1 puntos porcentuales para 2024 con respecto a sus proyecciones de julio. Estas cifras están muy por debajo del promedio histórico.

La inflación general continúa su desaceleración, de 9,2% en 2022, en términos interanuales, a 5,9% este año y 4,8% en 2024. También se proyecta que la inflación subyacente, que excluye los precios de los alimentos y la energía, disminuya hasta 4,5% en 2024.

Fuente: FMI

Como resultado, de acuerdo con el organismo internacional, las proyecciones son cada vez más coherentes con un escenario de “aterrizaje suave”, en él que la inflación se reduce sin una gran desaceleración de la actividad, en especial en Estados Unidos, donde se pronostica un incremento del desempleo muy moderado, de 3,6% a 3,9% para 2025.

Pero existen notables diferencias entre países. El crecimiento conseguiría mantenerse fuerte en EEUU y España (y en menor medida en Japón, Francia y Canadá), pero será débil en Reino Unido, Italia y Alemania, aunque esta última logrará salir de la recesión sufrida en 2023. En el mundo emergente, India experimentaría una expansión del PIB superior al 6% y China se limitaría a poco más del 4%, dando continuidad tras la disrupción pandémica a la desaceleración estructural en marcha desde hace ya una década.

En todo caso, el FMI apunta varios motivos por los que el crecimiento en los próximos años podría desacelerarse todavía más.

En primer lugar, la crisis inmobiliaria podría agravarse aún más en China, siendo un importante riesgo para la economía mundial. En segundo lugar, la volatilidad de los precios de las materias primas podría aumentar en un contexto de resurgimiento de las tensiones geopolíticas y las perturbaciones vinculadas al cambio climático. En tercer lugar, si bien han disminuido, la inflación general y la subyacente siguen siendo demasiado elevadas. En cuarto lugar, las reservas fiscales han mermado en muchos países, debido a los elevados niveles de deuda, los costes crecientes de financiación, la ralentización del crecimiento y el desajuste creciente entre las mayores exigencias sobre el Estado y los recursos fiscales disponibles. Esto hace que muchos países sean más vulnerables ante las crisis y exige centrarse de nuevo en la gestión de los riesgos fiscales.

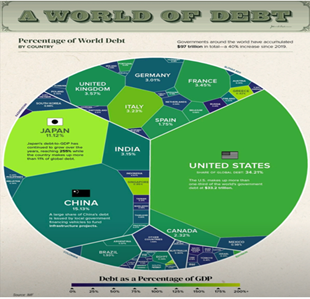

Respecto al problema del endeudamiento global, cuando escuchamos que los gobiernos están actualmente en los mayores niveles de endeudamiento histórico, no supone ninguna novedad. La realidad es que nos hemos acostumbrado a esta situación y no nos sorprende cuando vemos que la deuda bruta en 2023 sobre el PIB de Japón supone un 255%. La deuda neta sobre PIB de este país ascendió hasta 159% desde 54% a finales de los 90. Fue hace más de tres décadas cuando Moodys emitió una advertencia de la inestabilidad de esta situación. Sin embargo, gracias a haber sumergido los tipos de interés en este periodo, el interés que pagó el gobierno de Japón el año pasado fue inferior a los que pagaba hace 30 años.

Fuente: FMI

De acorde a las estimaciones del fondo monetario internacional (FMI), países en vías de desarrollo y países de ingreso medio tendrán un endeudamiento superior al 78% en 2028, en comparación con el 53% una década antes. La arriesgada política de techo de deuda ha llevado a EE.UU. a alcanzar una quiebra técnica. La deuda neta americana ha alcanzado el 96% del PIB frente al 71% en 2013.

Como hemos comentado anteriormente el nivel de endeudamiento elevado no es una novedad. Lo que ha cambiado el paradigma y ha hecho sonar las alarmas ha sido el nuevo entorno de inflación y, por lo tanto, subidas de tipos de interés que hemos vivido. En EE.UU. los gastos de servicio de la deuda suponen un quinto del total del gasto público. Los 24 países más pobres del mundo han observado un aumento del 40% del coste para financiar su deuda exterior. En Japón el incremento del pago de intereses este año ha experimentado el mayor ascenso desde 1983. A medida que los gobiernos tengan que refinanciarse y los tipos sigan en este nivel, estos gastos irán en aumento.

Llegado este momento, nos preguntamos, ¿cuál es la solución a este problema? y ¿cuáles son las consecuencias y el riesgo si esta situación persiste y se agrava?

Respondiendo a la primera pregunta, el déficit de los gobiernos se puede solucionar de dos formas, 1ª aumentado el crecimiento del país correspondiente y 2º gastando menos. El crecimiento actual está lastrado por las subidas de tipos de interés que han tenido que implementar los bancos centrales para combatir la inflación, siendo su principal mandato la estabilidad de los precios. Reducir el gasto público, siendo la segunda opción, es complicado en un momento en el que las diferencias sociales son cada vez más sonadas y las necesidades mínimas más elevadas. Con las elecciones presidenciales en EE.UU. el año que viene es difícil que veamos declaraciones sobre posibles recortes de gasto público. Japón ha establecido un aumento de su gasto en defensa al doble del peso que tiene actualmente sobre el PIB.

Fuente: FMI

Respondiendo a cuáles son las consecuencias y riesgos, se simplifican en una pérdida de confianza de los inversores en que los gobiernos puedan repagar su deuda. Y es que los gobiernos han incrementado su deuda total desde 2019 un 40%, lo que supone la compleja cifra de 97 Trillones de dólares.

Por tanto, el endurecimiento de las políticas monetarias a unos niveles no vistos en las últimas décadas seguirá contribuyendo al freno de los precios y al anclaje de las expectativas de inflación. Sin duda esta es una buena noticia, pero la restricción del crédito también continuará deteriorando los indicadores de consumo e inversión (con efectos especialmente negativos en los sectores inmobiliario e industrial).

Así pues, observamos como incluso los organismos internacionales se alinean con el “aterrizaje suave” de las economías. Pero ¿qué es un “aterrizaje suave”? No existe una definición oficial de lo que constituye un aterrizaje suave es un juicio subjetivo. Si bien la mayoría de los expertos consideran un crecimiento del PIB bajo pero positivo, doblegando la inflación y un debilitamiento del mercado laboral. En sus memorias, Alan Greenspan, presidente de la FED de 1987 a 2006, destacaba como uno de sus mayores éxitos haber logrado con sus subidas de tipos de interés de 1994 el ansiado aterrizaje suave, un término procedente de la carrera espacial entre USA y la Unión Soviética en la década de 1970. Según un estudio de Allianz, en Estados Unidos, identifican tres situaciones (en 1966, 1984 y 1995) como aterrizajes suaves, caracterizadas por un aumento de tipos de más de 300 puntos básicos, sin ninguna recesión posterior durante al menos los tres años posteriores. Es difícil comparar esos periodos, sin embargo, compartieron patrones comunes que pueden ofrecer información relevante.

¿Cómo comparar el entorno económico actual con casos pasados de aterrizajes suaves? y ¿cuál es la probabilidad de un resultado favorable en esta ocasión?

En general, el contexto actual parece significativamente más desafiante. A medida que nos acercamos al año 2024, se prevé que la política monetaria y las condiciones financieras cada vez más estrictas generen crecientes vientos en contra para el crecimiento económico, agravados por unas posturas fiscales que se convertirán en restrictivas.

En el lado de la demanda de la economía estadounidense, el consumo privado sigue siendo robusto y el mercado laboral resistente, aunque se debilita gradualmente. Persisten las incertidumbres con respecto a la cantidad y el impacto del exceso de ahorro residual de la pandemia. Las elevadas tasas de interés también pesarán sobre la inversión residencial, y el gasto de los gobiernos debe normalizarse respecto a los niveles máximos alcanzados.

Por el lado de la oferta, las tendencias han sido positivas, pero con dudas razonables sobre su sostenibilidad. La fuerza laboral ha seguido recuperándose del shock relacionado con la COVID, impulsada por el crecimiento de la población en edad de trabajar y un repunte de la tasa de participación. Como nota positiva, se ha producido un aumento de la productividad laboral durante el último año, aunque desde niveles mínimos. Debemos ser cautelosos a la hora de apostar por un mayor crecimiento de la productividad, que será un importante catalizador para un aterrizaje suave durante el próximo año.

La elevada probabilidad de una recesión durante el próximo año no se deriva únicamente de comparaciones históricas. Numerosos indicadores sugieren que la economía estadounidense ha entrado en una etapa vulnerable en un momento de pico de ciclo, marcado, entre otros, por un mercado laboral tensionado, un escaso margen de mejora en PIB real vs potencial, una reducción de los márgenes empresariales, una disminución del crecimiento de la oferta monetaria y una curva invertida.

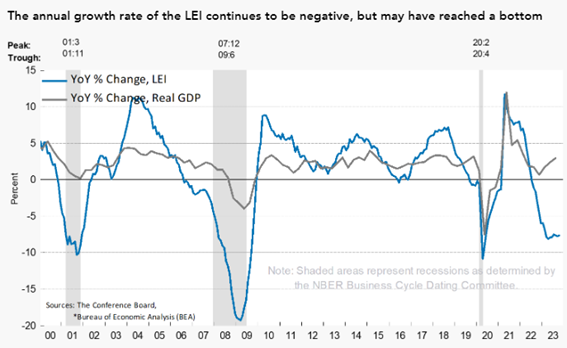

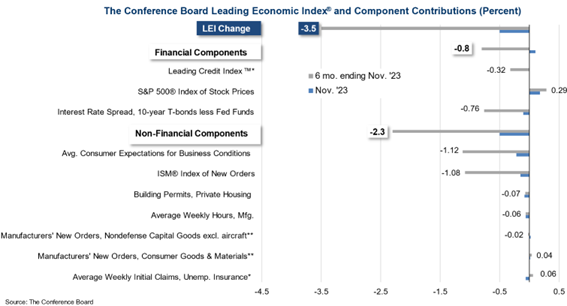

A nivel de actividad las alertas siguen saltando. El indicador adelantado LEI (Leading Economic Index) sigue desacelerando. El LEI se contrajo un -3,3% durante el período abril y octubre de 2023. Una disminución que añade a la sufrida entre octubre de 2022 a abril de 2023 que fue de -4.5%. Este indicador adelantado de actividad disminuyó en octubre por decimonoveno mes consecutivo. Esta racha de 19 meses sólo se superó en el período de recesión de 2008 y en el período de recesión de 1974. No debemos pasarlo por alto.

Fuente: The Conference Board

Las condiciones comerciales, el índice ISM de nuevos pedidos más bajo, la caída de las acciones y las condiciones crediticias más estrictas impulsaron la caída del índice.

Fuente: The Conference Board

El impacto de tipos de interés más altos empieza a sentirse y va calando lentamente en la economía real. La Fed de Nueva York ha publicado unos datos interesantes sobre la deuda de los consumidores en el tercer trimestre. El tipo medio de las tarjetas de crédito se sitúa en torno al 21%, nivel más alto desde que comenzase la serie histórica en 1994. La morosidad de las tarjetas de crédito ha alcanzado el 8%, un punto más que en pre-pandemia. Entretanto, la morosidad de los préstamos subprime para la compra de automóviles ha alcanzado el 6%, también nivel más alto de toda la serie histórica.

Por otra parte, el tipo medio de hipotecas en vigor es solo 3,6% frente al tipo actual para las nuevas, que está cercano al 7,7%. Así que, en la deuda a más largo plazo, los consumidores estadounidenses siguen protegidos por tipos más bajos, a diferencia de la deuda nueva, que empieza a verse muy afectada. Esta dicotomía entre deuda antigua frente a nueva, como el tensionamiento del mercado laboral, explica la resistencia del consumo y el buen comportamiento de ventas minoristas.

Después de analizar el robusto mercado americano, demos un paseo por la débil y compleja Europa.

Enrico Letta, primer ministro de Italia entre 2013 y 2014, dijo con humor, que en Europa hay países pequeños, “y otros que aún no saben que lo son”, pues en 2050 ninguna economía europea estará entre las diez primeras del mundo. De momento, no se están tomando las medidas necesarias para remediar esta compleja situación.

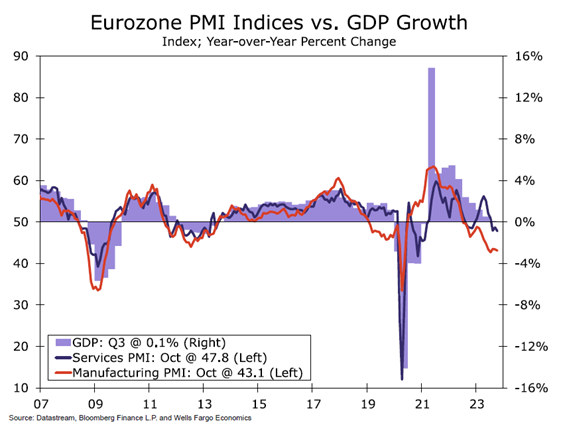

En la Eurozona, la buena noticia es que la inflación ha alcanzado su punto máximo. La mala noticia es que, con la ausencia de estímulo fiscal, los éxitos de la crisis de los precios de la energía provocada por Ucrania, y las subidas de tipos de interés del BCE, la economía de la zona euro se tambalea al borde del abismo de recesión, con una recesión potencialmente ya en marcha dada la lectura del PIB del 3T23 de -0,1% intertrimestral.

Fuente: Datastream, Bloomberg y Wells Fargo

Tras varios años donde los Veintesiete no han tenido el corse presupuestario, en 2024, los países liderados por Alemania deben volver a equilibrar sus gastos. Las reglas fiscales suponen un freno para que los Estados respeten la disciplina fiscal y sus cuentas públicas no se salgan de control. En concreto, fijan límites a determinadas magnitudes, como el ratio de deuda y déficit sobre el PIB y el crecimiento del gasto, para evitar tensiones presupuestarias y garantizar credibilidad en los mercados. La gran cuestión es qué pasa si se sobrepasan estos niveles, del 3% en el caso del déficit y del 60% para la deuda. El diseño en vigor y congelado desde la pandemia preveía duros recortes para los incumplidores, que, sin embargo, nunca se aplicaron.

Por tanto, salvo nuevo shock económico, la libertad para gastar de los Gobiernos se verá limitada de aquí en adelante. Sin embargo, hay una serie de factores tranquilizadores. La inversión pública, debería verse respaldado por una aceleración en la publicación de los fondos del Next Generation, donde hasta ahora se ha asignado menos del 30% de estos fondos.

Tengamos en cuenta, que los efectos de transmisión de tipos de interés en la Eurozona son más rápidos que en los Estados Unidos, ya que más del 70% de la financiación corporativa de la Eurozona esta bancarizada, a menudo a tipos flotantes, frente a USA, donde el 80% de la financiación corporativa estadounidense proviene de emisión de deuda (principalmente a tipos fijos).

La confianza de los consumidores también se ha visto afectada en la Eurozona, con la guerra de Ucrania en su contra. Las ventas minoristas en la Eurozona se mantienen por debajo de los niveles de tendencia prepandémica, mientras que las ventas en EE. UU. están muy por encima.

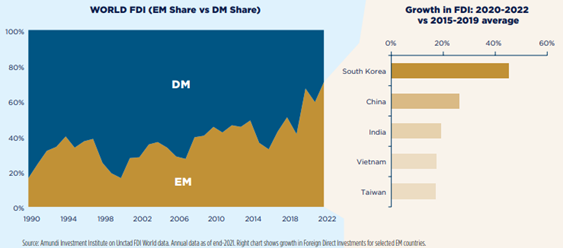

A pesar de la pronunciada desaceleración de China, los mercados emergentes en su conjunto han mostrado una resistencia notable, y el crecimiento del PIB para 2023 se revisó repetidamente al alza. Este crecimiento ha sido impulsado por grandes países como India, México y Brasil.

Se prevé que la prima a favor de los mercados emergentes sobre los mercados desarrollados se siga ampliando. En 2024 se espera que Asia registre la mayor contribución al PIB mundial una vez más. La inflación de los mercados emergentes se redujo mayoritariamente en 2023, con pocas excepciones y donde se espera que la tendencia desinflacionaria se acelere en los próximos meses.

Fuente: Amundi

Se espera que la economía de China termine 2023 con un crecimiento ligeramente superior al 5%. A lo largo del año, las expectativas del mercado sobre políticas de estímulo se han realineado de acuerdo con la visión a largo plazo de Beijing, que incorpora la seguridad y la igualdad de ingresos. Este cambio se produce cuando China se enfrenta a desafíos seculares que incluyen el envejecimiento demográfico, la disminución de los rendimientos del capital y la fragmentación geopolítica.

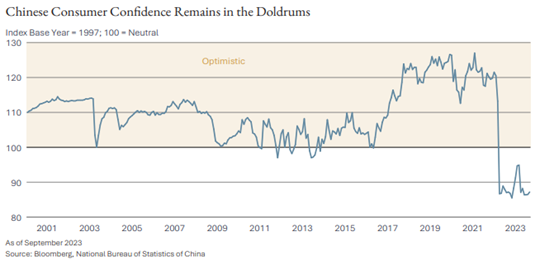

En 2024 creemos que el desapalancamiento será un tema central determinante del crecimiento en China. Los activos chinos han resistido la tormenta de la consolidación inmobiliaria desde 2021. Los bienes inmuebles comprenden entre el 15% y el 30% del PIB de China. Si tenemos en cuenta propiamente el desarrollo inmobiliario, y directamente los servicios relacionados, se compromete entre 20%-25% del PIB. Es evidente que el sector inmobiliario es vital para China, y su bienestar económico, y casi más importante aún, para el hogar medio en China, pues el patrimonio inmobiliario normalmente comprende 60%-70% de los activos, por lo tanto, el precio de la vivienda tiene un importante impacto en el sentimiento.

Fuente: Bloomberg, NBS of China

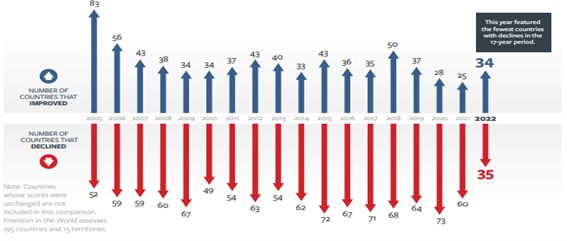

No debemos olvidar, que 2024 pondrá a prueba las democracias. 2024 es un gran año para las elecciones nacionales, con 40 países programados para acudir a las urnas. Esto incluye cuatro de los cinco países más poblados del mundo y, en total, las elecciones cubrirán más del 40% de la población y del PIB mundial. La atención se centrará en las elecciones estadounidenses de 2024, pero hay muchas otras en todo el mundo, incluidos México, India, Indonesia, Taiwán y una elección presidencial en Rusia. La política global no es actualmente una fuente de esperanza para un crecimiento más estable. Las primas de riesgo no reflejan eso.

Según Freedom House, que hace un informe anual sobre la salud de la democracia, los países con descensos en la puntuación agregada en Libertad en el Mundo han superado en número a aquellos con ganancias cada año durante los últimos 17 años. Un deterioro significativo. Sin embargo, los acontecimientos de 2022 generaron el margen más pequeño (y el menor número de países con caídas) desde que comenzó el patrón negativo.

Fuente: Freedom House