¿Rebote o bear market rally?

El 31 de julio la mayoría de los índices marcaron máximos, y desde entonces igual que las horas de luz, han ido menguado poco a poco. A mediados de octubre esa caída se agudizaron las caídas hasta marcar el mínimo el 27/10. Aunque las caídas hayan sido de aproximadamente de un 10%, más de una cuarta parte del S&P500 cayó más de la barrera del 20% que es la caída que indica que estas en un bear market.

Las bolsas mundiales continúan estando guiadas por los tipos. Desde verano los datos macro de Estados Unidos estaban siendo correctos, y el mercado estaba empezando a poner en precio el higher for longer en los tipos, lo que arrastró a los índices mundiales.

Principales índices de renta variable y el 10 años americano invertido

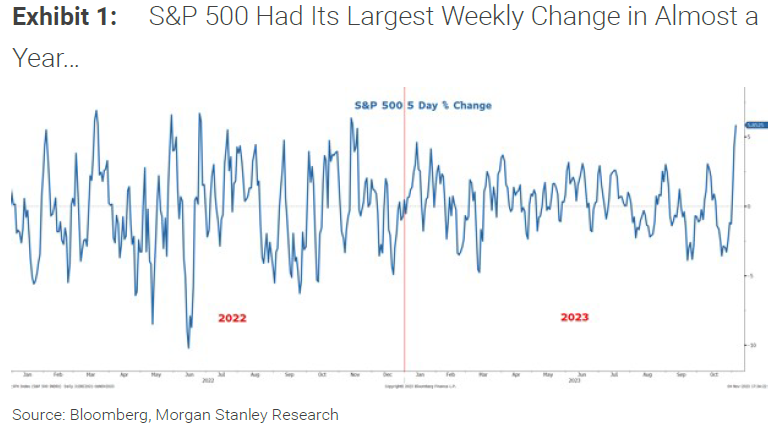

Pero la semana pasada las bolsas comenzaron a rebotar sin motivo aparente, lo que desconcertó al mercado. Fue un rebote significativo, el mayor rebote semanal del S&P500 en lo que llevamos de año.

¿Qué ha provocado este rebote en las bolsas?

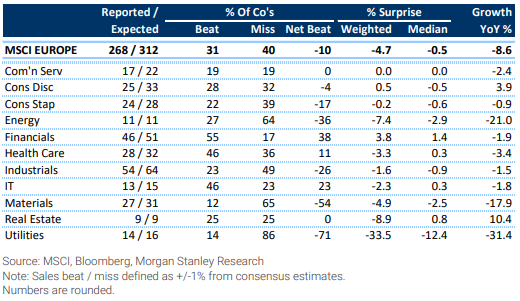

Estando en temporada de resultados cabría esperar que pudiera ser por los resultados empresariales, o por los mensajes que dieran las compañías en sus presentaciones. Pero en este trimestre los resultados están siendo flojos a ambos lados del Atlántico. Destaca en el lado negativo Europa donde las ventas han caído un 9% frente al año pasado y no se han cumplido las expectativas.

El rally de las bolsas de estados dos últimas semanas, igual que la caída de verano, vuelve a deberse a la renta fija. El bono a 10 años americano ha caído en rentabilidad desde el 5% el 4,49% al que llego el miércoles. Lo que no está claro es el motivo por el que la rentabilidad del 10 años americano ha caído tanto en las últimas semanas. Parece que no tiene un motivo claro, y es probable que se trate de un conjunto de motivos:

1.El bono a 10 años americano llegó al 5% de rentabilidad, con los tipos reales por encima del 2,5%, los niveles más atractivos de los últimos 20 años.

2.Como comentamos la semana pasada el tesoro americano publicó sus próximas subastas de bonos a largo plazo, y fueron menores de lo estimado, lo que reduce la oferta y comprime los yields en los plazos más largos.

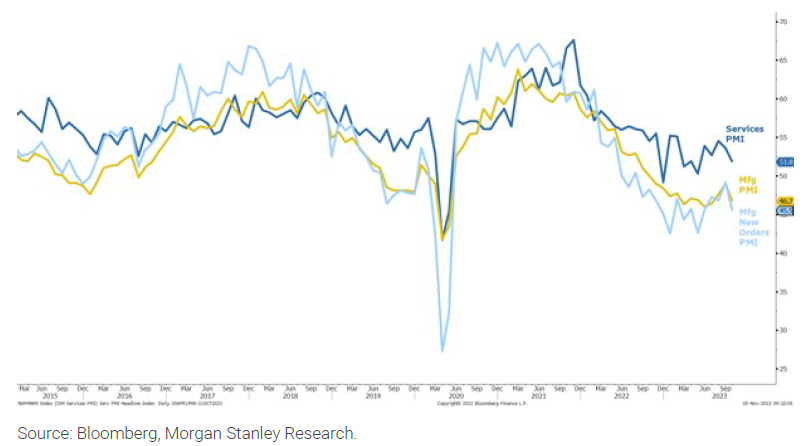

3.Los datos macroeconómicos comienzan a dar signos de enfriamiento, con los PMIs Manufactureros y de Servicios por debajo de lo esperado, y un mercado laboral en el que el desempleo ha subido un 0,5% desde los mínimos.

La suma de estos factores ha comprimido la rentabilidad del bono a 10 años americanos desde niveles del 5% al 4,62% actuales, y esto es lo que ha impulsado el rebote de estas dos últimas semanas en bolsa.

Nosotros no pensamos que este rally no se puede prolongar mucho más, ya que los datos macro americanos creemos que van a continuar débiles durante los próximos meses y vemos más riesgo a la baja que al alza.