¿Por qué el mercado no ha cedido? Un cuento chino

A principios del siglo XIX los españoles llevaban esclavos africanos a Cuba para tener mano de obra barata. En un congreso internacional que tuvo lugar en Viena, España e Inglaterra manifestaron finalizar con el comercio de esclavos en 1820.

Para seguir teniendo mano de obra barata en Cuba, los españoles se fueron a China y prometieron casa, ropa, trabajo y comida a los que los siguieran hasta la isla caribeña. El trabajo que prometían era duro pero… ,según los contratantes, bien remunerado. Muchos chinos aceptaron las condiciones firmando un contrato que estaba en español. Tal contrato, como ya podéis adivinar, tenía unas condiciones muy distintas a las que se imaginaban los ilusos viajeros chinos. Efectivamente, tenían casa, comida y ropa, pero todo se les descontaba de su sueldo, por lo que terminaban realmente endeudados antes de comenzar a trabajar, lo que, con los intereses, hacía que tuvieran que trabajar durante décadas para pagar su deuda. Del infortunio de estos pobres trabajadores sale la expresión “cuentos chinos”.

Otras fuentes afirman que el origen de esta frase hecha está en los viajes de Marco Polo, que al volver a Italia desde China contaba historia de animales mitológicos y fábulas increíbles. Por tanto, cuando se hablaba de un embuste, de algo exagerado o de una mentira disfrazada, se comenzó a hablar de “cuentos chinos”.

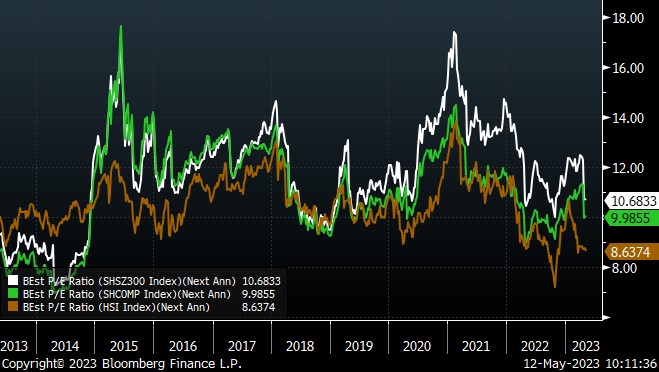

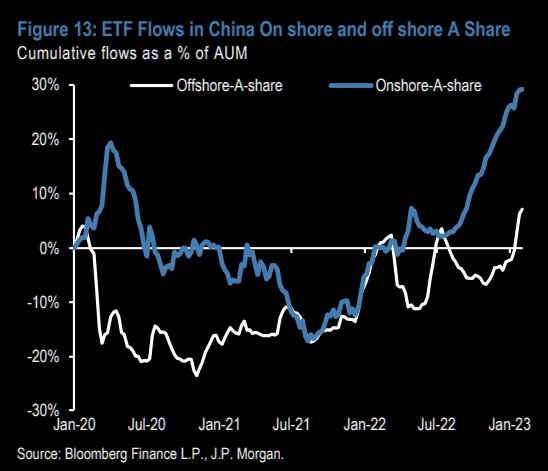

Quizá hayamos subestimado los efectos de la reapertura de China pero los desequilibrios son tan importantes que quizá esta temática sea mejor considerarla desde el ángulo de empresas globales de sectores como lujo, autos, distribución etc. De hecho, pensamos que el mercado aguanta gracias al tirón de los consumidores chinos. Lo raro es que el índice de precios en China está contenido. Vamos a tratar de explicarlo. La conclusión sería que un mercado tan poco desarrollado no es no barato ni caro sino incierto, unos datos estadísticos no confiables, unos desequilibrios crecientes y una volatilidad elevada hacen que sea mejor invertir en empresas europeas y americanas con exposición a China que en este mercado directamente.

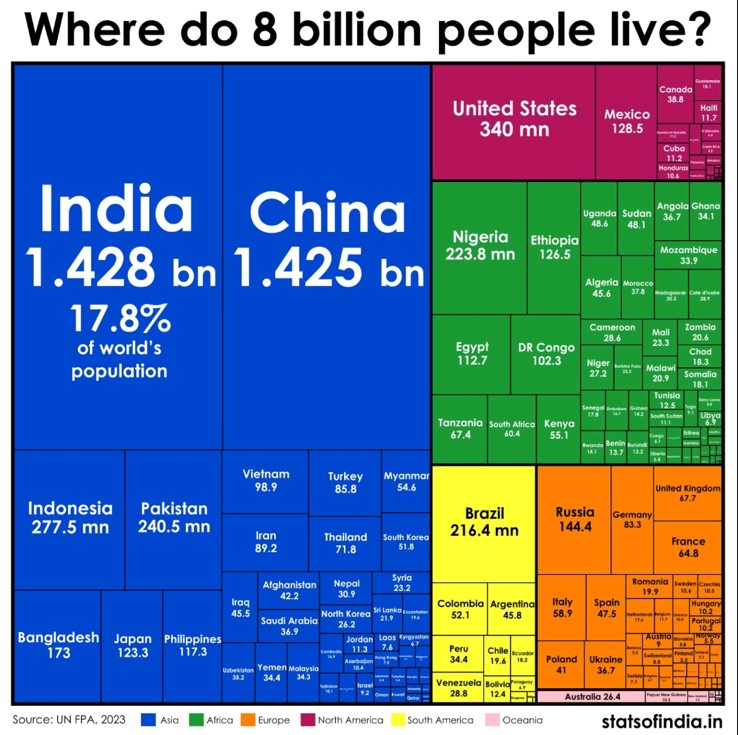

La economía de la República Popular China, es la segunda economía más grande del mundo en términos de producto interior bruto nominal y la mayor economía del mundo en paridad de poder adquisitivo, según el Fondo Monetario Internacional. Su PIB nominal, estimado en 18.4 billones de dólares (2021) representa alrededor del 18% de PIB mundial. El PIB en paridad por poder adquisitivo representa casi el 19% del PIB PPA global. Es el país de más rápido crecimiento económico en el mundo desde la década de 1980, con un promedio de crecimiento anual de casi el 10% en los últimos 38 años si bien esta cifra se va ralentizando muy rápido, aunque sigue siendo la economía mundial que más crece.

La renta variable china obtuvo sólidas rentabilidades en 2020, pero luego cayeron bruscamente en 2021-2022 a causa de varias decisiones políticas y otros acontecimientos que avivaron la inquietud de los inversores extranjeros. Entre ellos, unas normativas más estrictas en determinados sectores, los problemas financieros del gigante inmobiliario Evergrande y las mayores exigencias en materia de transparencia para las empresas chinas que cotizan en Estados Unidos. Por no hablar de la estricta política de COVID cero de Pekín y del temor a que China invadiese Taiwán tras la invasión rusa de Ucrania.

Las valoraciones de su mercado parecen atractivas como lo son los de Corea del Sur (economía realmente desarrollada y ejemplar) pero no es así. Cuando se trata de empresas estatales, conglomerados y de un mercado poco transparente el descuento está garantizado. Demos un poco de luz aquí.

La duda actualmente es si es mejor invertir en acciones chinas o en compañías expuestas a China. El mercado bursátil chino, incluidas las acciones de clase A, H, ADR y S, suma una capitalización superior a los 19 billones de dólares, sólo superada por la de EE.UU. Las empresas chinas sólo representan alrededor del 3,6% del índice MSCI All Country World, frente al 60,4% de las estadounidenses y el 5,6% de las japonesas. Esto indica el poco “free float” y la escasa seguridad jurídica.

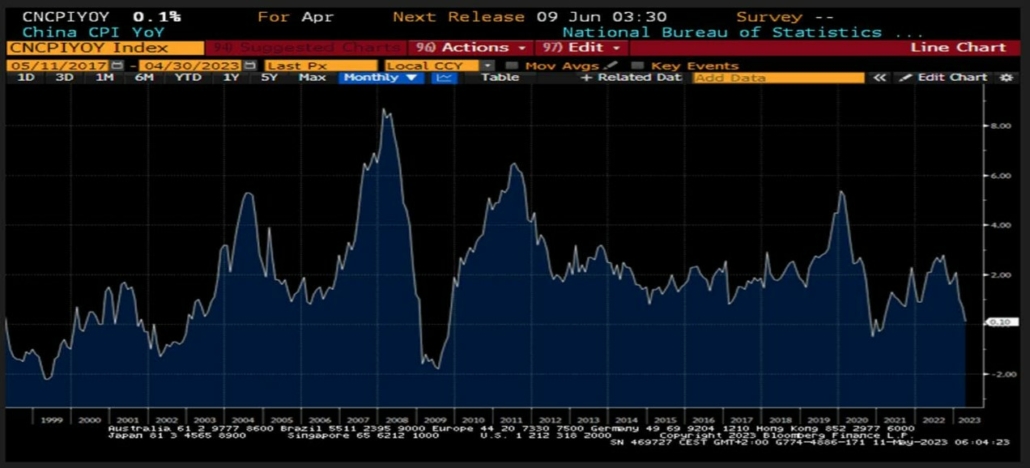

Algo está pasando según los últimos datos que estamos viendo. Trataremos de explicarlo. Los datos de precio siguen cayendo tras la salida del Covid desalineados con la economía global. Hay varias razones por las que la inflación en China ha sido históricamente más baja que en Estados Unidos, entre ellas:

Política monetaria: El Banco Popular de China, el banco central del país, ha mantenido una política monetaria relativamente conservadora, con tasas de interés más bajas que las de Estados Unidos. Esto ha ayudado a controlar la inflación al reducir los costos de los préstamos.

Control de precios: El gobierno chino ha controlado los precios de ciertos bienes y servicios, como los servicios públicos y los combustibles, lo que ha contribuido a mantener la inflación baja.

Producción y oferta: China es uno de los principales fabricantes del mundo, y su capacidad de producción y oferta de bienes y servicios ha mantenido los precios relativamente estables. Además, la competencia entre las empresas en China ha mantenido los precios a niveles competitivos.

Demanda interna: China ha experimentado un rápido crecimiento económico en las últimas décadas, lo que ha creado una demanda interna sólida. Sin embargo, el gobierno ha controlado esta demanda para evitar que se descontrole y genere una inflación excesiva.

Tipo de cambio estable: El yuan, la moneda de China, está vinculada al dólar estadounidense. Esto significa que las variaciones en el tipo de cambio entre estas dos monedas pueden afectar el nivel de inflación en China.

En resumen, la inflación en China es más baja que en Estados Unidos debido a una combinación de factores, que incluyen una política monetaria prudente, control de precios, producción y oferta estables, demanda interna controlada y el tipo de cambio vinculado al dólar estadounidense. No obstante debemos ser cautos con la estadística china.

IPC de abril por debajo y en mínimos desde febrero 2021 (yoy +0,1% vs +0,3% Est).

PPI de abril por debajo y sigue en deflación por 7º mes consecutivo situándose en mínimos desde mayo 2020 (yoy -3,6% vs -3,3% Est).

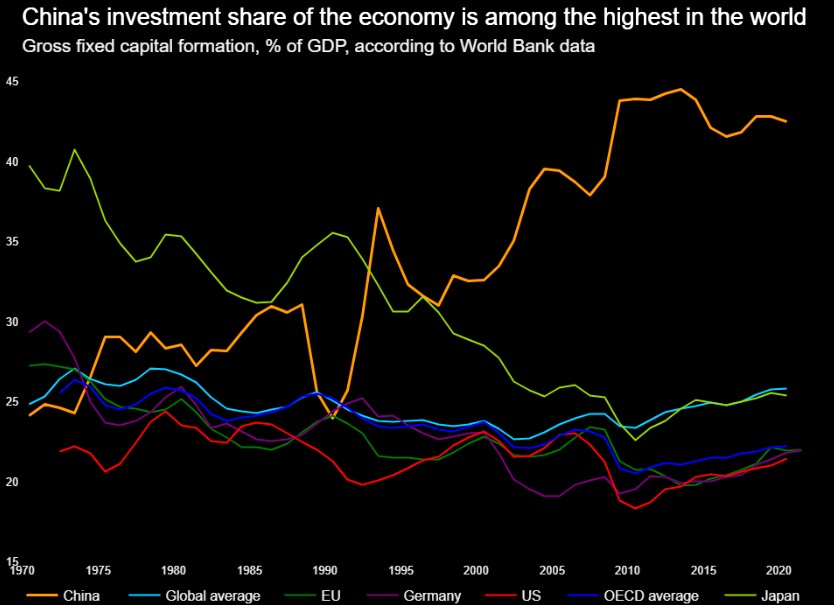

La unión entre sector inmobiliario y financiero es muy fuerte en todas las economías y China no es una excepción. China es una economía basada en la inversión y el peso de esta en el PIB es insostenible pues está sustentada en un endeudamiento brutal.

El gasto de los hogares representa actualmente el 54,3% del PIB de China, un porcentaje relativamente bajo en comparación con otros principales países emergentes y con los países desarrollados (82,6% en Estados Unidos, por ejemplo), lo que indica un considerable margen de mejora. No obstante la transición será dura pues es imposible soplar y sorber a la vez. A medida que la inversión pierda peso repuntará la morosidad y habrá restricción del crédito.

En los últimos años, ha habido preocupaciones sobre una posible crisis inmobiliaria en China. Algunos expertos argumentan que la construcción excesiva de viviendas, junto con un aumento en los precios de la propiedad, ha creado una burbuja inmobiliaria que podría estallar y tener efectos negativos en la economía china y en los mercados financieros internacionales.

Entre las principales preocupaciones se encuentra el alto endeudamiento de los promotores inmobiliarios y el aumento de los préstamos hipotecarios. Además, el aumento de los precios de la propiedad ha llevado a una mayor desigualdad de ingresos y a un mayor costo de vida para los ciudadanos chinos, lo que podría tener efectos negativos en el consumo y en la economía en general.

El gobierno chino ha tomado medidas para abordar estos problemas, como restringir la compra de propiedades por parte de extranjeros, limitar el número de propiedades que una persona puede comprar y aumentar los requisitos de pago inicial para las hipotecas. Además, el gobierno ha estado trabajando para promover el desarrollo de viviendas asequibles para los ciudadanos de bajos ingresos.

En cuanto a las tensiones geopolíticas con Estados Unidos, los riesgos se mantienen dado que los dos países seguirán siendo grandes rivales. En cualquier caso, las relaciones han mejorado desde la reunión que mantuvieron el presidente Biden y el presidente Xi Jinping durante la cumbre del G20 celebrada en Bali en noviembre. Otra señal alentadora es la próxima visita a China del secretario de Estado estadounidense, Anthony Blinken, y su delegación, que indica un mayor diálogo entre ambos países.

Pensamos que la inversión en semiconductores tiene todo el sentido.

Por lo tanto, las principales apuestas serían. Compañías expuestas a China de consumo discrecional, redes de electricidad, semiconductores, farma y compañías industriales.