Invertir con miedo. Aparcar el dinero. VIX frente a MOVE. Recesión vs Inflación

Invertir con miedo

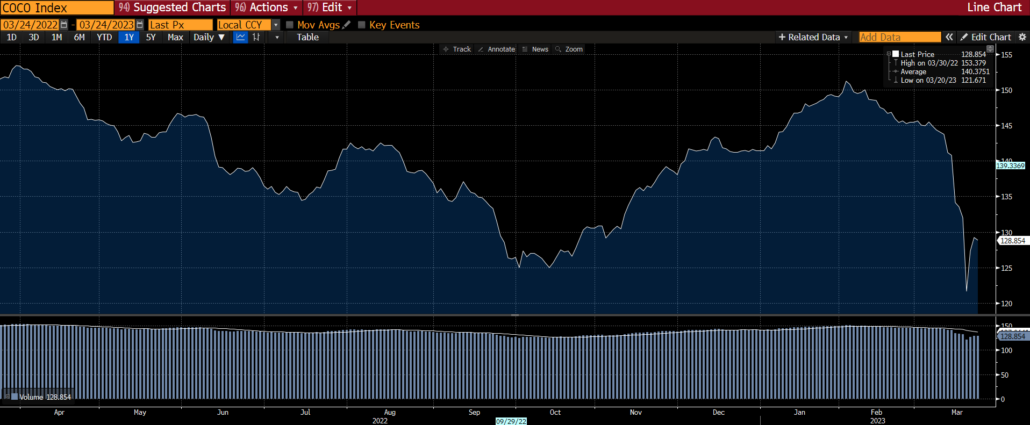

Invertir es ir contra consenso y acertar. Creemos que hemos pasado de dudas sobre el sistema a especulación por parte de los hedge funds. Repuntes tan virulentos de CDS así lo apuntan. Los futuros de dividendo de la banca y de los índices no ceden en esa proporción. En un momento en el que el tipo de interés libre de riesgo registra tanta volatilidad, valorar activos de mayor riesgo resulta extremadamente complejo a corto plazo y por eso sus precios fluctúan de manera brutal sin guardar relación con el valor intrínseco. Aflora la volatilidad como valor en sí mismo.

La incertidumbre en torno a una posible fuga de depósitos llevará a los bancos más pequeños a ofrecer tipos de interés más altos sobre el ahorro, lo que reducirá los beneficios y encarecerá el crédito más adelante. Todos son vasos comunicantes. La recesión se vuelve un estabilizador automático.

La deuda subordinada financiera y corporativa se vuelve una oportunidad. Puede haber riesgo extensión a estos tipos, pero las Tires son muy atractivas. Es curioso ver como los bancos no suelen morir por su solvencia sino por la liquidez.

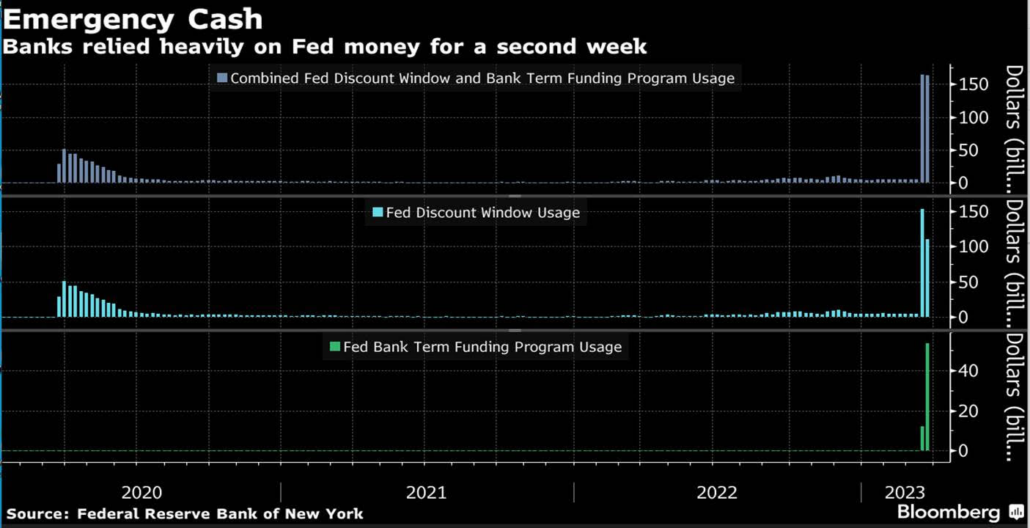

Los Bancos Centrales se enfrentan a la difícil tarea de mantener la estabilidad financiera sin perder su credibilidad en la lucha contra la inflación. La Reserva Federal ha endurecido las condiciones financieras a su ritmo más rápido de la historia durante los últimos doce meses y estos esfuerzos tardan entre 12 y 18 meses en sentirse plenamente en la economía.

Seguimos teniendo una economía mundial con 300 billones de dólares de deuda que es increíblemente sensible a las subidas de los tipos de interés a largo plazo. No hay duda de que el riesgo de extensión ha saltado tras CS y tras el repricing del mercado. Una vez se normalice el mercado si algún Tier1 extiende , será llamado en trimestres cercanos. No cabe duda de que las tensiones del mercado financiero contribuirán a unas condiciones algo más restrictivas y añadirán presión deflacionista y con ello tipos más bajos.

Aparcar el dinero

La inflación si no fuera por la guerra que tensiona los alimentos se está conteniendo con la caída de la energía. Los inversores buscan aparcar su dinero. Veamos dos ejemplos. Por un lado, las acciones de Mega Cap Tech como AAPL, MSFT y NVDA han sido uno de los pocos focos de fortaleza este mes, mientras que la mayoría de las acciones han bajado. Algo ha tenido que ver la caída de los tipos a largo y el mejor comportamiento del growth. Es casi como si Mega Cap Tech estuviera actuando como un refugio seguro. El SPX equiponderado va camino de su segundo peor mes en relación con el SPX ponderado por capitalización en las últimas dos décadas.

En cierto sentido, los mercados están interpretando la expansión del balance de la Fed como una medida análoga a una expansión cuantitativa (QE) en lugar de una función de prestador de último recurso o un Quantitative Rescue. Las bolsas están mostrando un patrón similar al de la pandemia en el que los valores tecnológicos están superando con fuerza al resto del mercado, mientras que los tipos de interés de los principales países, el petróleo, el oro y la tasa de inflación implícita (breakeven) registran movimientos más coherentes con un entorno de recesión.

El segundo ejemplo serían los flujos. Esta semana han entrado en fondos monetarios US 117 bln$ hasta 5,13 tln$, nuevo máximo histórico (las entradas en 2 semanas se elevan a 238 bln$).Los fondos de bonos del gobierno US tuvieron entradas la semana del 22 de marzo de 132 bln$ hasta 4,26 tln$.

La volatilidad del mercado de renta variable sigue muy desconectada de la del mercado de renta fija, con el VIX cómodamente por debajo de 30, lo que indica que los inversores de renta variable no están muy preocupados.

Los problemas de confianza vuelven a la banca justo cuando los líderes europeos están celebrando una cumbre que pretendía enviar un mensaje de tranquilidad a los mercados financieros. Pero en una decisión poco habitual sobre la que aún no han trascendido explicaciones, la presidenta de la Comisión Europea, Ursula von der Leyen, y el del Consejo Europeo, Charles Michel, han decidido no intervenir en rueda de prensa al término del encuentro. A la entrada de la reunión del Consejo Europeo sí hubo declaraciones del presidente del Eurogrupo, el irlandés Paschal Donohoe. En ellas insistió a los líderes de la UE en que avancen en la Unión Bancaria, y a la Comisión Europea que presente las propuestas legislativas para ajustar los procedimientos de resolución de crisis bancarias. Donohoe también ha reclamado que se ratifique la reforma pendiente del fondo de rescate del euro, bloqueada por Italia. de tranquilizar.

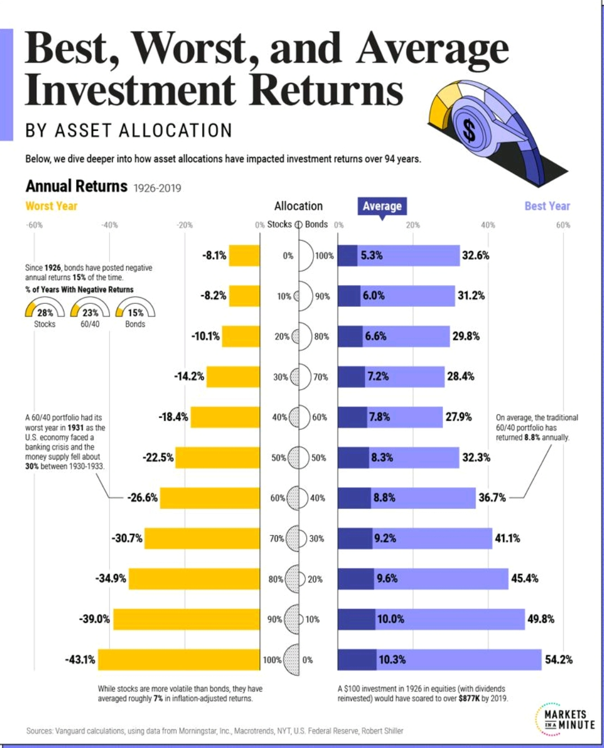

La buena noticia de la última semana para los inversores en bonos ha sido la clara reafirmación de la correlación negativa entre los tipos de la deuda pública y los diferenciales de la deuda corporativa de los mercados desarrollados. Si la coyuntura macroeconómica sigue deteriorándose, la deuda pública puede brindar diversificación frente a la deuda corporativa.