Bancos Europeos: ¿Del RoTE al ROTO? No lo creemos. Repercusiones del BCE. Banca europea, española y americana

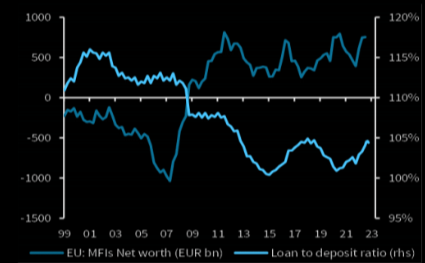

Vamos a tratar de dar algo de luz sobre la situación de la banca europea. La situación en ratios de solvencia y liquidez es buena, nada comparable con los ratios de 2008. Los bancos son un negocio apalancado en sí mismo. No obstante, ese apalancamiento se ha reducido considerablemente y por eso la caída de los retornos de la banca. La calidad del activo ha mejorado considerablemente. El “ratio” de morosidad está en un nivel muy bueno aunque empeorará. Frente a los bancos americanos, los bancos europeos suelen tener deuda soberana en su balance, que en caso de crisis suele ser respaldada por los Bancos Centrales. Aunque la Deuda Pública es muy elevada en la mayoría de los países europeos el PIB nominal está diluyéndola y el no deflactar por la inflación la escala impositiva hace que el servicio de la deuda vía recaudación impositiva haya mejorado. Recuerden que la deuda no se paga con el PIB sino con los ingresos tributarios.

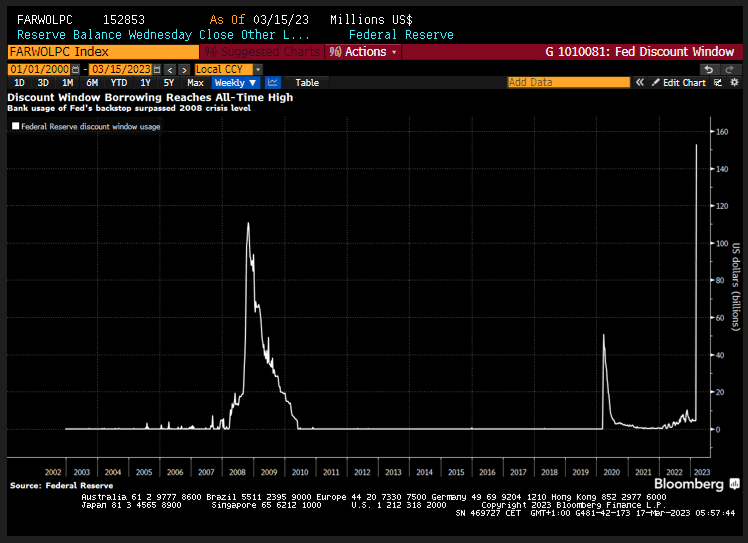

La quiebra del Silicon Valley Bank (SVB) y el contagio a otras entidades es un recordatorio de la fragilidad de la banca y del sistema financiero. Un banco no solamente puede quebrar cuando es insolvente, sino también por problemas de liquidez. Como todo, en economía y en finanzas existen vasos comunicantes. Al ejercer la deuda soberana como activo refugio, cuando hay pánico, el activo de los bancos mejora al margen de que sobre la mayoría no se hace mark to market. Este activo además puede ser colateral en líneas de crédito futura a disponer por el Banco Central. Además, hay que tener en cuenta que esta exposición de los bancos a deuda pública en España y Europa es un complemento para las entidades (en el caso de Silicon Valley Bank, por ejemplo, la renta fija suponía el 55% de sus activos). Y su uso, en caso de ser de forma controlada, tiene ventajas. Se emplean bonos soberanos por varias razones, en primer lugar, por ser instrumentos de muy alta calidad crediticia que además no tienen consumo de capital regulatorio por riesgo de crédito y dependiendo de su contabilización tampoco de mercado.

Como ven, titulizaciones, prestamos a promotores, hipotecas subprime etc no tiene nada que ver con activos soberanos. Los bancos están monitorizados con mucha periodicidad. La contabilidad de los bancos refleja la imagen fiel. Con los acontecimientos recientes se ha visto la importancia que tiene la liquidez. En la UE se sitúan en el 165%, los bancos españoles tienen el 184% y en Estados Unidos, donde se analiza solo a los grandes, están en el 118%. Respecto a la deuda pública en su balance en el caso de los bancos españoles, la cifra cerró 2022 en los 168.617 millones, según la estadística del Tesoro, tras un avance de 28.510 millones en el año. Pese a ello, si se compara con hace una década, solo tienen aún un 13,64% del total de la deuda del Estado, un punto y medio más que en diciembre de 2021, pero muy lejos del tercio que poseían antes de la Gran Recesión.

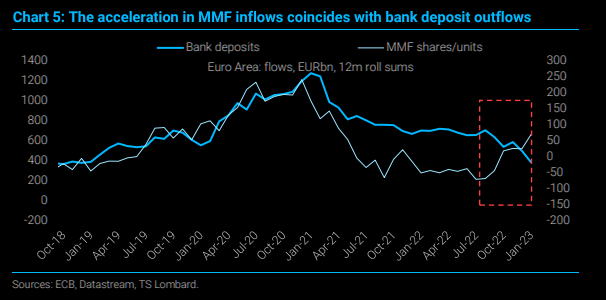

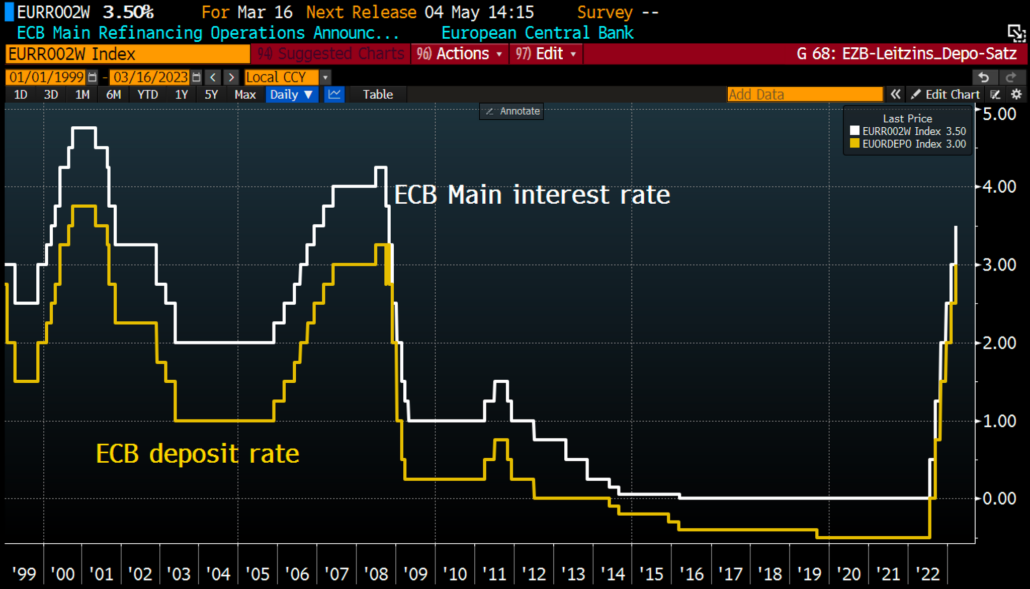

En la medida en que la subida de tipos no se ha trasladado al pago de depósitos los fondos monetarios y de renta fija han ido ganando suscripciones desde los depósitos. Es posible que comiencen los bancos a retribuir mejor los depósitos.

Nos gustaría hacer mención a la situación de la banca española en concreto. La EBA cifra la exposición total de las entidades españolas a renta fija en unos 500.000 millones el pasado junio sobre casi 3,8 billones de activos.

Ayer la comparecencia de Lagarde dio confort. Dio cifras de inflación cediendo y un mensaje no rígido. Lagarde ayer intentaba zanjar el asunto relacionado con la estabilidad financiera recordando que hay distintas herramientas para distintos problemas.

Lo que más importaba este jueves en Fráncfort era el mensaje, tanto el escrito en el comunicado oficial como el que Christine Lagarde transmitiría en la rueda de prensa.

Aunque también mezclaba este anuncio “hawkish” de subir 50pb con un tono quizás más dovish en el que se lleva por delante el foward guidance explícito y otorga mucha más importancia al canal de crédito en la trasmisión de política monetaria. Con todo, el BCE deja claro que la nueva aproximación es la dato-dependencia a partir de ahora, con un ojo en los datos económicos y otro en la situación del sector financiero. Los programas de liquidez LTRO (siglas en inglés de operaciones de refinanciación a largo plazo) están listos para ser activados en cualquier momento y ha sugerido que también pueden recurrir a los TPI (siglas en inglés de instrumento de protección de transmisión), una herramienta que permite a Fráncfort comprar deuda de un país si el diferencial de los costes de financiación se dispara.

Eso por el lado del Banco Central Europeo. Veámos qué manifestó el Banco Central de Suiza.

El SNB (Banco Central de Suiza) y la FINMA (autoridad suiza supervisora del mercado financiero) indicaban que CS cumple los requisitos de solvencia y liquidez impuestos a los bancos de importancia sistémica y que, si fuera necesario, el SNB proporcionará liquidez a CS. CS emitió un comunicado de prensa en el que el banco afirmaba que está tomando medidas decisivas para reforzar de forma preventiva su liquidez con la intención de ejercer su opción de pedir prestado al SNB hasta CHF 50mm en virtud de una línea de préstamo cubierto y de otra de liquidez a corto plazo, que están totalmente garantizadas por activos de alta calidad utilizados como colaterales. Asimismo, Credit Suisse anunció ofertas de Credit Suisse International para recomprar ciertos títulos de deuda senior de OpCo por un importe en efectivo de hasta aproximadamente CHF 3mm. El comunicado del banco también indicaba que, «a finales de 2022, Credit Suisse tenía un ratio CET1 del 14,1% y un ratio de cobertura de liquidez medio del 144%, que desde entonces ha mejorado hasta aproximadamente el 150% (a 14 de marzo de 2023). La utilización de la línea de préstamo cubierto de CHF 39mm reforzará aún más el ratio de cobertura de liquidez con efecto inmediato.

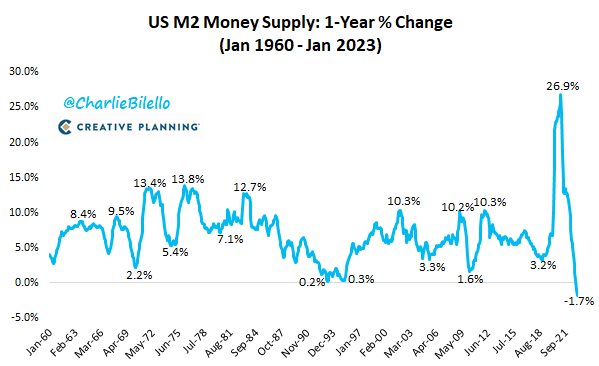

Respecto a la Fed nos gustaría hacer un comentario positivo acerca de porque pensamos que la inflación se puede ir conteniendo. La oferta monetaria US ha caído un 1,7% en los últimos 12 meses, la mayor caída interanual registrada (nota: los datos de M2 se remontan a 1959). Esta fue una de las principales causas del repunte inflacionario en ascenso y probablemente conducirá a nuevas caídas en la tasa de inflación en los meses venideros.