La triple “R”: Ramificaciones, repercusiones y reformas. Lecciones de SVB, SB y CS.

Buenos días, vamos a tratar de interpretar como están afectando los últimos episodios de inestabilidad financiera a los mercados

En los mercados de renta fija estamos asistiendo a comportamientos dispares. Por un lado, los mercados de tipos y gobiernos, y por otro, los mercados de crédito.

En la parte de tipos hemos visto todas las curvas de gobierno reducir rentabilidades llegando el bono a 10 años USA a estar por debajo del 3.30% y el alemán por debajo del 2%. Posteriormente, a medida que se recuperaban los mercados, han vuelto las rentabilidades a niveles claramente por encima.

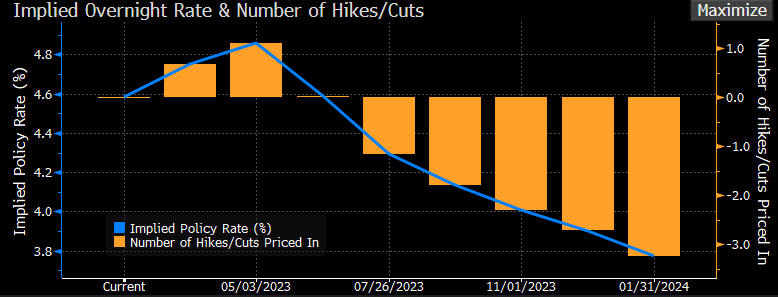

Ello se debe en gran parte a que están descontando próximas bajadas de tipos. Como pueden ver en el gráfico de debajo, se espera por parte de la Reserva Federal de EE.UU. una subida de 0.25 pb este miércoles, y luego tres bajadas posteriores:

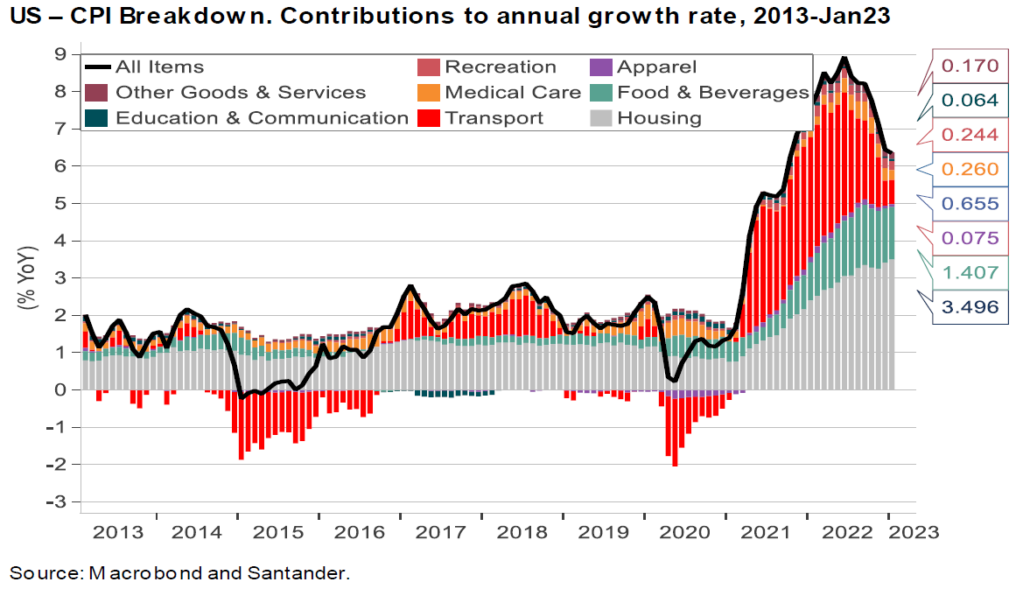

En este punto, no estamos de acuerdo con lo que descuenta el mercado. Los bancos centrales van a hacer hincapié en diferenciar la política de tipos de la de liquidez. Con esta ultima, mediante el establecimiento de ventanillas dotarían de liquidez al sistema. Con la primera seguirían combatiendo la inflación. En ese sentido creemos que los recientes episodios de inestabilidad financiera reducirán las futuras subidas de tipos, pero no compartimos en absoluto las futuras bajadas de tipos que está descontando el mercado. Todo ello debería llevar a un cierto repunte de los tipos en los plazos largos.

Respecto a la renta fija privada, se ha producido ampliación de diferenciales. Muy especialmente en la deuda financiera, y específicamente en el caso de la deuda subordinada. Evidentemente, de mantenerse este incremento de diferenciales, perjudicaría a las entidades financieras en el futuro por un incremento de los costes de financiación.

Todo ello viene incentivado por el acuerdo de compra de Credit Suisse por parte de UBS. En él se establece que se producirá una perdida total en los $16.000 mm de CoCos AT1 emitidos por el banco. En nuestra opinión, ante esta resolución va a haber una montaña de demandas por parte de los tenedores de CoCos AT1, ya que se está saltando el orden de prelación al pagar 3.000 mm de CHF por el equity e intentar no pagar nada por los AT1. En este sentido, ya han salido miembros del BCE y del Banco de Inglaterra a señalar que en la Unión Europea y el Reino Unido el orden de prelación es claro, y que el primero en absorber las pérdidas debe ser el equity, y luego por orden AT1s, T2s……

Derivado del acuerdo hemos visto como los diferenciales de la deuda subordinada financiera ampliaban de manera importante en la apertura y aun manteniéndose diferenciales amplísimos, algo han ido mejorando. En este primer gráfico vemos como se han comportado los diferenciales de crédito de la deuda subordinada desde 2011:

Y en este otro gráfico, el comportamiento de las ultimas diez sesiones. En él se ve como se incrementan los diferenciales durante la semana pasada, y como hoy abren arriba los diferenciales y relajan un poco durante la mañana.

Pensamos que estos diferenciales deberían estrechar y por tanto puede ser ocasión de compra en buenas entidades.

Gran parte de las consecuencias de lo que estamos viendo se han ido descontando estas últimas jornadas. Es esa falta de confianza la que ha llevado a la compra de CS por parte de UBS. Sin embargo, el efecto contagio se puede cortar. Si vemos el comportamiento del sector en bolsa, la evolución del dólar, los futuros del dividendo del sector financiero, el oro, el franco suizo etc podemos ver como la reacción negativa está concentrada en la deuda. No hay efecto Lehman. La misma volatilidad, no está en niveles de otras veces ni de lejos.

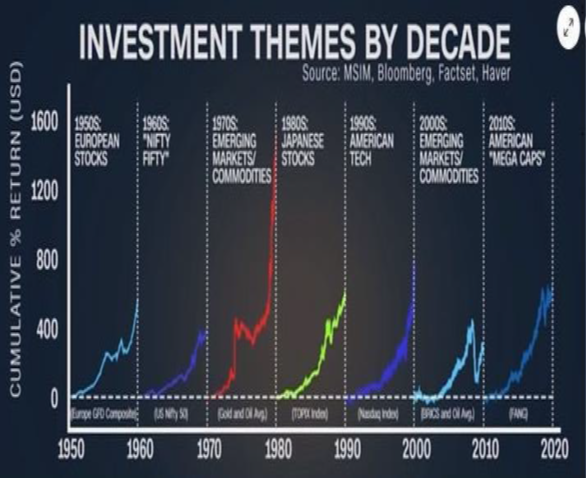

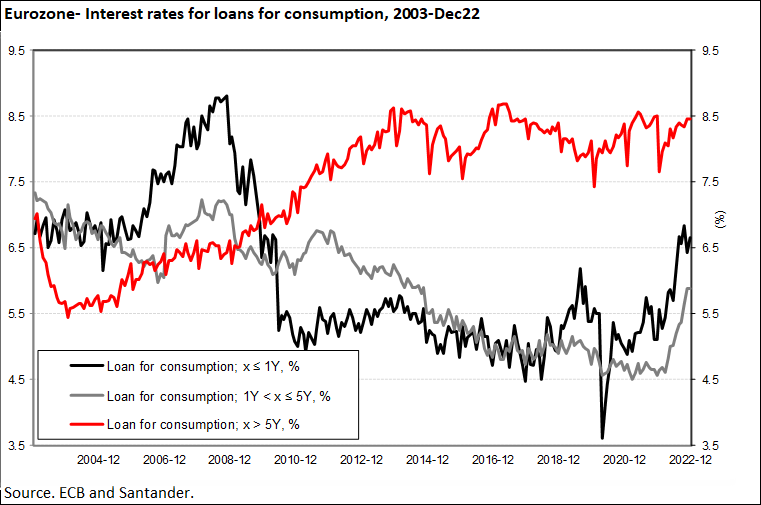

Lo que no cabe duda es que el coste de financiación de las empresas y el coste del pasivo de los bancos va a aumentar. Hemos vivido una década en un espejismo que lo prolongó el Covid.

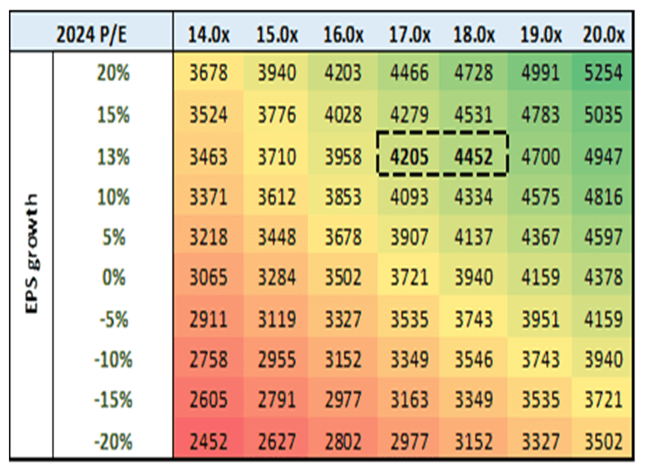

La tasa libre de riesgo ha aumentado y ahora lo hace la prima de riesgo. Ello ocasiona un “derating” de múltiplo y ahora habrá que ver hasta dónde lastran los márgenes a los beneficios. Como vemos arriba esto tiene consecuencias en la valoración del S&P.

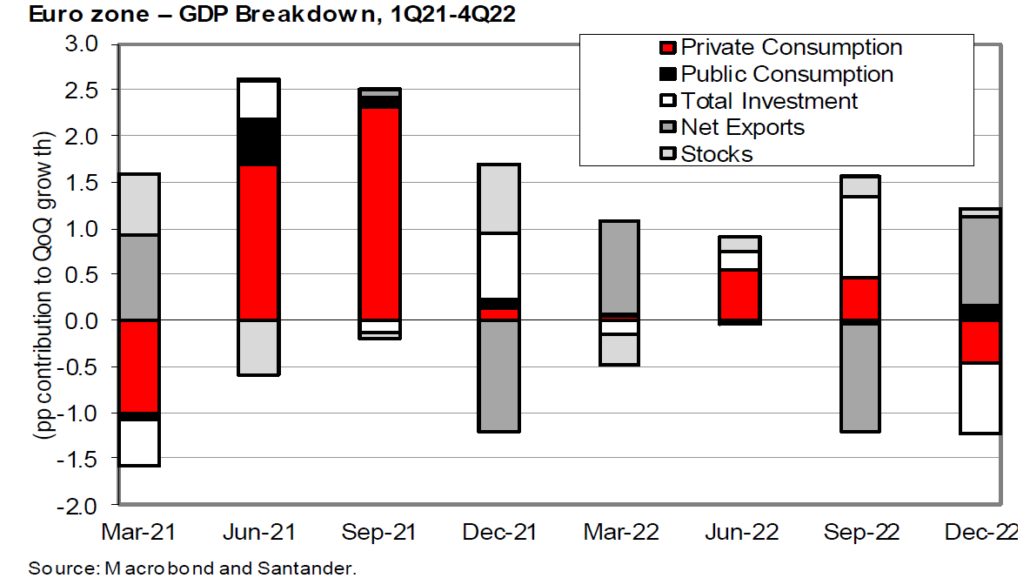

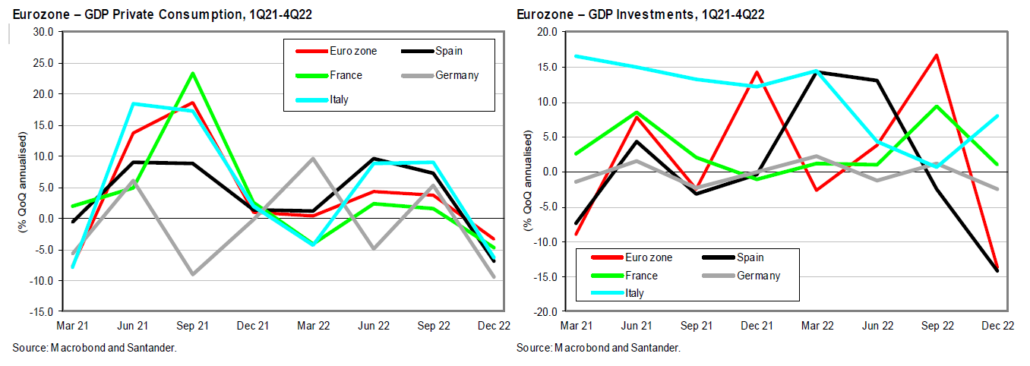

EL mercado pone en precio tipos de interés reales negativos que favorece a la renta variable. La inversión y el consumo en países desarrollados están cediendo. La recesión es el estabilizador automático de la inflación. Esta también cederá, pero más lentamente. La subida virulenta y rápida de tipos la está neutralizando, pero lentamente.

Es cierto que indicadores retardados como el paro presenta cifras muy buenas pero los grandes despidos de multinacionales se harán notar y hay vacantes sin cubrir por efecto demográfico y de trabajos que en expansión nadie quiere pero que en recesión se cubren bien. Las tendencias a largo plazo en la macro son deflacionarias ya que es complicado desligarse de las dinámicas del efecto demográfico y de una productividad que puede ser mejor pero que la digitalización hace que el factor trabajo vea presionado su salario. Todo esto lleva generando una trampa de deuda de la que ya es complicado escapar con lo que una vez la inflación se modere los tipos tendenciales serán muy bajos siendo la renta fija la opción prioritaria.

La inflación generada en este ciclo ha venido por escasez de oferta materias primas y una demanda inusual derivada de la pandemia, ahora solo esperar a que las bases temporales actúen de forma positiva. La secuencia de la caída suele ser siempre igual con la caída inicial de la M2, luego los duraderos, luego no duraderos y por último servicios, que ahora está costando más. El mundo occidental no puede aguantar tipos como los de ahora sin provocar recesiones.

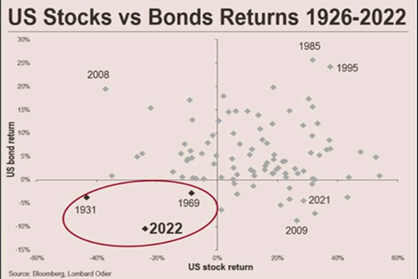

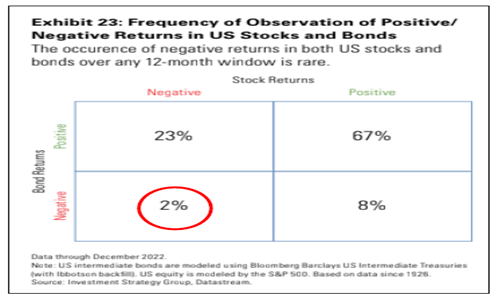

Creemos que la renta fija tras un año excepcional como el 2022 presenta un ratio sharpe mucho mejor que la renta variable. Continuamos sobre ponderando la misma:

Los Bancos Centrales de los dos grandes bloques, Estados Unidos y Europa han dado liquidez a los bancos y la FED implicó a los grandes también. Los países aislados son más vulnerables.

Se dan los vasos comunicantes ya que con el tirón de la deuda soberana el activo de los bancos mejora. Los bancos van a comenzar a retribuir los depósitos. Tienen que competir con la deuda soberana. Según la Autoridad Bancaria Europea, los bancos europeos tienen en su balance un total de 3,1 billones de euros en bonos y obligaciones públicos, casi el 60% contabilizados a precios de amortización, es decir sin descontar las pérdidas latentes ,en el caso de España las cifras son proporcionalmente similares.

El fuerte comienzo de año del equity europeo ha estado en gran parte impulsado por un buen comportamiento tanto de Financieras como de Cíclicas. Sin embargo, el panorama macro claramente se ha deteriorado. Hoy los proxys de bono tiran con fuerza. Utilities y Telecoms pueden ser un buen refugio. Sectores como consumo estable y farma lo harán bien y las compañías poco endeudadas cotizarán con prima.

El incremento de balance por parte de la Fed ha sido generalmente positivo para la renta variable. Pero ojo un quantitative rescue con colateral no es lo mismo que un QE.

Más del 40% de todos los dólares jamás creados se hicieron en 2020 – 2021.

Reserva Federal Estados Unidos Oferta Monetaria M2. Dic 2021: 21,8 tln$. Enero de 2020: 15,4 tln$. 6,4 tln$/15,4 tln$ = 41 %”.

Habrá que analizar con cuidado los entresijos de la compra de Credit Suisse por parte de UBS.

El presidente de Suiza, Alain Berset, explicó en la misma rueda de prensa que esta operación “es una solución avalada por el Estado, que garantiza las condiciones marco para su éxito”.Berset recordó que Credit Suisse es uno de los treinta bancos considerado de “riesgo sistémico” en el sistema financiero mundial y recalcó que su destino es “decisivo” para Suiza y para su economía. La ministra de Finanzas, Karin Keller-Sutter, recalcó que no se trata de un “rescate” porque esta figura solo aplica en el caso de que los bancos no puedan asumir sus obligaciones por insolvencia y este no era el caso. “Aquí había una crisis de confianza”, señaló la ministra.

Conclusión

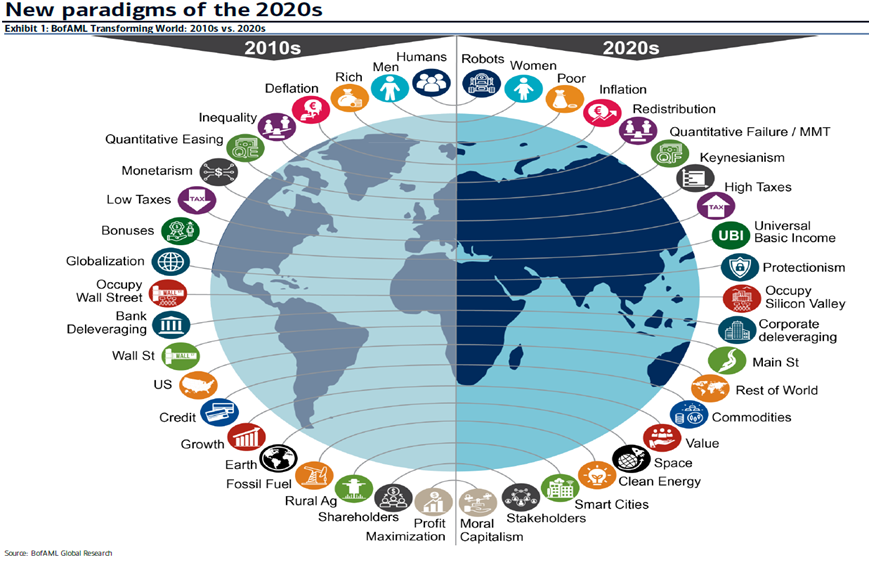

Despedimos el escrito con gráficos semejantes a con los que comenzábamos.

Estructuralmente estas serian nuestras apuestas:

- Renta fija mejor que renta variable

- Value mejor que growth

- Dividendos

- Compañías poco endeudadas

- Emergentes

- Países industriales

- Dentro de tecnología semiconductores.