Greedflation. La relación márgenes-inflación. Las finanzas explican todo. Disparate. Gestión activa vs Gestión pasiva.

Mucho se ha escrito este año sobre la dispersión de los distintos sectores y en concreto sobre los siete magníficos. Lo veremos más adelante en profundidad. Pero esta vez no se debe a los tipos de interés ni a la duración de la renta variable sino mayoritariamente al crecimiento descontado de la inteligencia artificial. Si consideramos la fórmula FCF (1+g) / WACC-g para valorar una empresa a perpetuidad vemos como la “g” estimada ha llevado la tasa de descuento a un nivel muy bajo y le vuelve a dar al valor residual un peso muy elevado en la valoración.

En finanzas se utilizan con mucha frecuencia las fórmulas de perpetuidades para valorar acciones, bonos y empresas. La valoración por descuento de flujos de caja es un método de valoración que considera a la empresa como un ente generador de flujos de efectivo (negocio en marcha) y estipula que el valor de las acciones de una empresa proviene de la capacidad de la misma de generar flujos de caja para los accionistas en el futuro.

La generación de flujos futuros no es un dato cierto, sino expuesto a una incertidumbre que puede erradicarse, y por lo tanto requiere de un ejercicio de estimación detallado y riguroso de la evolución del negocio y la evolución de cada una de las partidas que finalmente determinan el flujo de caja de la empresa en cada periodo. A su vez será necesario descontar la generación de caja de cada periodo por una tasa de descuento que incluya tanto la preferencia temporal como el riego asociado a dicha actividad empresarial.

El valor residual se suele calcular como una renta perpetua (con un crecimiento constante a perpetuidad g) de forma que se tenga en consideración la duración indefinida de un negocio. El procedimiento estándar es calcular los flujos de caja para los próximos 5 años y a partir de ese periodo aplicar un valor residual, si bien depende de las características de la valoración. En el caso de una empresa cuya vida esté limitada y sea conocida de antemano, lo correcto consistiría descontar los flujos hasta el último periodo sin incluir un valor residual.

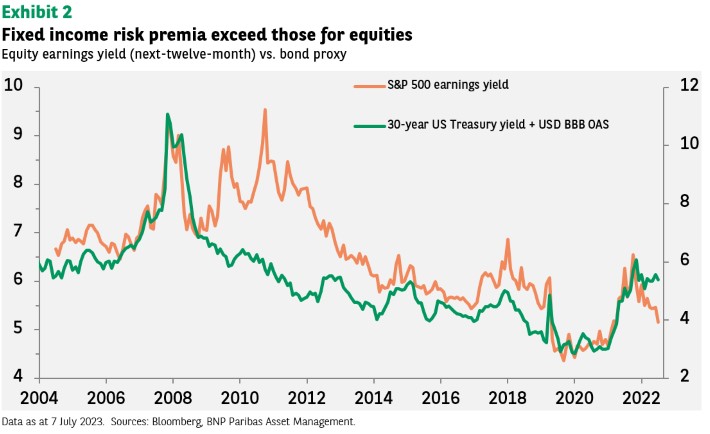

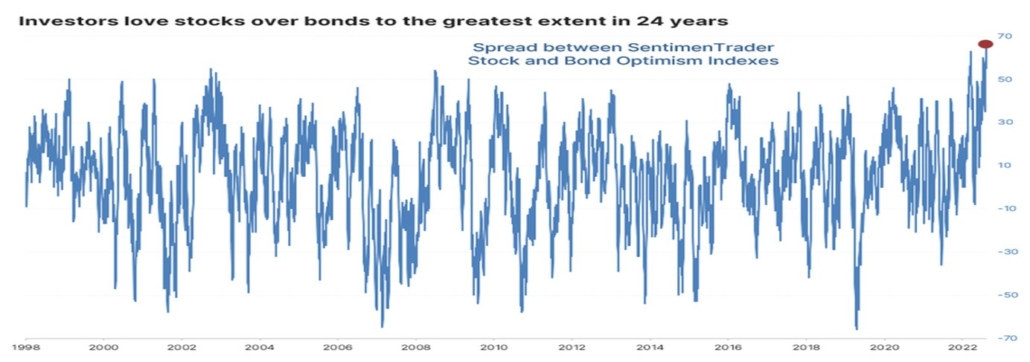

Cuando los tipos de interés se convierten en una inversión alternativa y su rentabilidad duplica la rentabilidad por dividendo del mercado americano te das cuenta de que los mercados privados e ilíquidos sufren en flujos y que la renta variable exige un derating. Esto todavía no se ha producido en múltiplos debido al efecto concentración en muy pocos valores. No debemos olvidar lo que son 3 trillones de capitalización. Pongamos sentido común. Quizá estamos en un momento donde debe primar el análisis Bottom Up frente a Top Down.

Creemos que el estilo valor lo hará mejor que el crecimiento. La asignación estratégica de activos tiende a estar orientada al valor, porque el valor es una de las fuentes de rentabilidad que se convierte en dominante en horizontes temporales a medio plazo, de cinco a siete años.

El peso de los beneficios empresariales no ha caído. La inflación se contendrá de verdad cuando esto ocurra. Hay muchas empresas que han subido precios sin que hayan sufrido incremento de costes. Las empresas de alimentación sí que se han visto perjudicadas por los costes mayoritariamente por la guerra de Ucrania, la principal tierra cultivable. Al dispararse la marca blanca las empresas grandes sufren e intentan recuperar parte de las ventas perdidas vía márgenes hasta llegar al umbral de dolor que no es otro que cuando la subida de precios agudiza la caída de ventas.

Al final la clave en los modelos de valoración está en la tasa de descuento. La década pasada se benefició por un coste de la tasa libre de riesgo y una prima muy baja, este se mantiene la prima baja pero se ha ajustado el tipo de interés. Veamos un hecho atípico o mejor dicho un disparate.

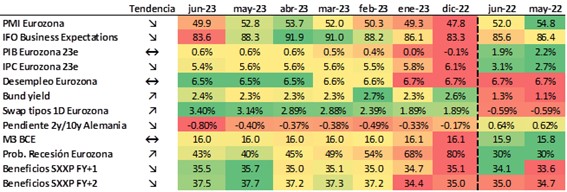

Vamos a tratar de explicar cómo hemos entrado en una referencia circular. Si no caen los márgenes no cederá la inflación y si esta no cede el riesgo recesión será la que acabe con el crecimiento de beneficios. Si no hay más rotación ni expansión del crédito, toda mejora de los retornos de las empresas provendrá del margen. Es de esperar que estos y los retornos cedan por eso es tan importante invertir en empresas con barreras de entrada y ventaja competitiva sostenible.

Durante los últimos meses, un nuevo vocablo anglosajón se ha introducido en los debates de los economistas. Se trata de la greedflation, o inflación de la codicia, y resulta de la acusación que algunos observadores hacen a las empresas de hinchar los precios más allá de lo que suben sus costes, ampliando así sus márgenes a costa de la población. Jackson Hole (24 al 26 de agosto) podría ser un buen momento para reflexionar sobre el objetivo de inflación y sobre cuál sería la combinación inflación-crecimiento más beneficiosa para la economía.

Albert Edwards, estratega de mercados globales de Société Générale, tiene claro que existen esos incrementos exagerados de precios, lo que a su vez hace que la inflación siga alta y los bancos centrales no puedan levantar el pie del acelerador en las subidas de tipos. A su vez, opina, este escenario está retrasando la recesión que muchos predecían.

“Los beneficios empresariales lideran los ciclos económicos. Cuando las ganancias empiezan a declinar, a menudo como consecuencia del aumento de costes y menor demanda, las compañías recortan la inversión y el empleo para mantener su rentabilidad o mejorar sus ingresos de caja”, explica Edwards.

Cuando la Gestión pasiva entra en zona de gran riesgo

Lo que realmente ha ocurrido en 2023 es que los llamados «Siete Magníficos», es decir, los mayores valores estadounidenses ,Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla y Meta, se han revalorizado sustancialmente, yendo hacia arriba de la rentabilidad media ponderada por capitalización bursátil de cualquier índice estadounidense o mundial en el que se encuentren.

La media de rentabilidad y valoración de esos índices es significativamente inferior. Si se eliminan por completo a los Siete Magníficos, los índices apenas arrojan resultados positivos este año. La valoración del índice S&P 500 cae de un pronunciado múltiplo de 19 veces las ganancias futuras a un múltiplo más razonable de 17 veces.

Asimismo, dado que el repunte del mercado ha estado tan concentrado, y tan centrado en una combinación de calidad defensiva y la única historia de crecimiento dominante de la inteligencia artificial generativa, la media también oculta un alto nivel de dispersión entre los valores que quedan al margen de los Siete Magníficos.

En todos los mercados públicos y privados, observamos que la gestión activa, tanto por parte de los gestores de carteras como de los gestores de sociedades, es cada vez más decisiva en la búsqueda de valor, crecimiento y generación de rentabilidad. Para los inversores dispuestos a ser selectivos y dar prioridad a la gestión activa, creemos que hay muchas más oportunidades en el mercado de las que los números actuales de los índices podrían sugerir.

La fulgurante trayectoria del Nasdaq 100 en lo que va de 2023, con una revalorización del 42% desde enero, va a tener consecuencias en su composición, lo que a su vez exigirá un ajuste en fondos con casi 300.000 millones de dólares en activos que replican el principal índice tecnológico de la Bolsa estadounidenses.

Se trata de un ajuste extraordinario, consecuencia del fuerte incremento de los principales valores del Nasdaq. Una de las reglas de este índice señala que si las cotizadas con más de un 4,5% de peso individual superan en conjunto el 48% del total, su peso agregado tendrá que ser rebajado al 40%.

Al principio de julio, Tesla superó esa barrera individual del 4,5%, y al sumar el peso de esa empresa con los de Microsoft, Apple, Alphabet, Nvidia y Amazon, también se rompió el límite del 48%, lo que provocó el anuncio de la recomposición del índice.

Hoy, por tanto, el Nasdaq tendrá que reducir en un 8% el peso agregado de esos seis valores.

Conclusión: Por una estimación del valor residual brutal, por una recomposición de los índices, por una prima de valoración en máximos, por una capitalización absoluta disparada creemos que los siete magníficos se estancarán una temporada. Es el momento de buscar nuevos mosqueteros.