Lo que no te cuentan de Estados Unidos. Que ha pasado esta semana y qué incidencias tienen para 2025.

Nada es lo que parece. No piensen en lo que se dice sino en lo que se hace. Se acuerdan del muro con México. No se hizo ni un km más. Trump es consciente de que la inflación fue el principal factor detrás de su regreso a la Casa Blanca y tratará por todos los medios de evitar una repetición de lo sucedido en los últimos cuatro años. Esto incluye ser más cuidadoso con las sanciones comerciales, las deportaciones o los recortes de impuestos.

El objetivo del nuevo gobierno estadounidense de estimular el crecimiento nominal aumenta el ruido en torno a un hipotético cambio en el discurso de la Fed a medio plazo como se ha visto esta semana. A corto plazo, el comportamiento de la bolsa podría volverse más volátil en la medida en que Trump vaya detallando su agenda (aranceles, impuestos, inmigración, gasto público).

La posibilidad de que la agenda comercial de Estados Unidos sea más moderada y menos gravosa de lo que inicialmente se anticipa para las economías más abiertas, como sugieren los nombramientos de Trump, junto con avances en las negociaciones para resolver los conflictos bélicos (Israel, Ucrania), que ya está promoviendo el nuevo presidente, son señales positivas. Un plan de reconstrucción para Ucrania junto con mayor gasto por parte de Alemania puede generar sorpresas positivas no esperadas.

Y no olvidemos que el populismo de Trump, y la novedosa creación de su departamento DOGE, puede resultar en una disminución importante en oferta de trabajo. La inteligencia artificial permite automatizar muchas tareas administrativas. En los últimos 12 meses la media de empleo gubernamental ha sido de +43.000 al mes, un 23% del total de nuevas nóminas registradas de media desde diciembre de 2023.Esto quiere decir que los buenos datos de paro han estado condicionados por la contratación de funcionarios. Si el PIB es número de personas trabajando por mejoras de productividad, o la segunda compensa la primera o asistiremos a revisiones a la baja.

La Fed recortó los tipos de interés en 25 pbs. Pero el SPX registró su mayor caída desde marzo de 2020 después de la decisión de la Fed, borrando 1,8 tln$ de market cap.

La caída del 3% del miércoles para el SPX fue la mayor caída en un día que jamás haya visto en un Día de la Fed.

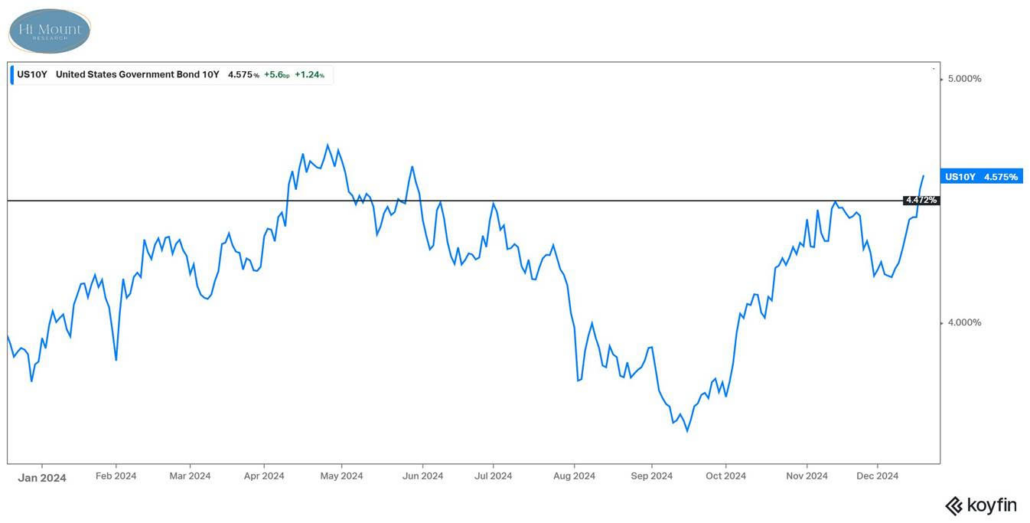

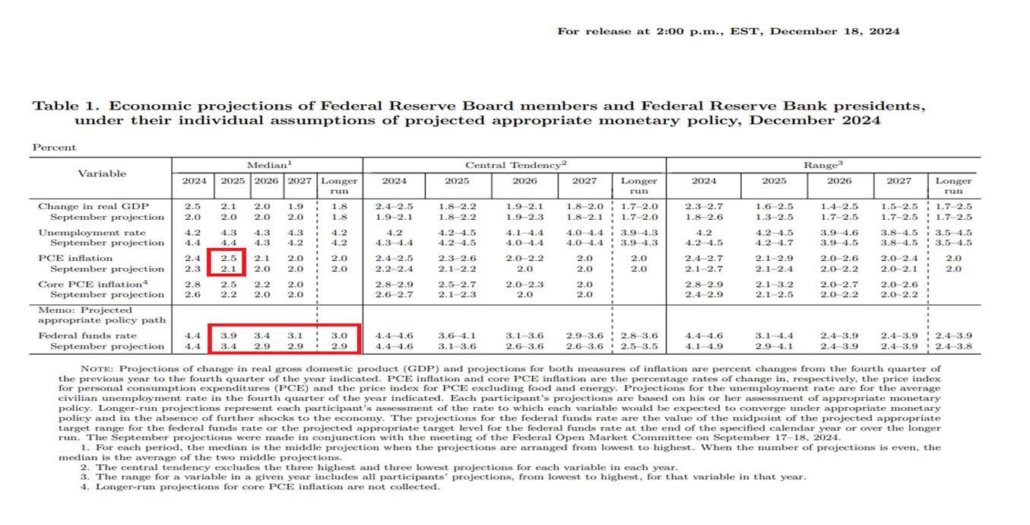

La reacción del mercado no tuvo nada que ver con la decisión sobre los tipos. Más bien, se trataría de las perspectivas de la Fed para 2025, que cambiaron bruscamente hacia una postura hawkish. La Fed revisó su perspectiva para 2025 de tres recortes de tipos a dos, por un total de 50 pbs.

Esto dio lugar a lo que parece haber sido la mayor venta de pánico en el mercado desde que colapsó el carry trade del yen a comienzos de agosto. Las small caps cayeron casi un 5% hoy y el Dow registró una racha perdedora de 10 días por 1ª vez desde 1974.

El sentimiento está cambiando a medida que miramos hacia el año 2025.

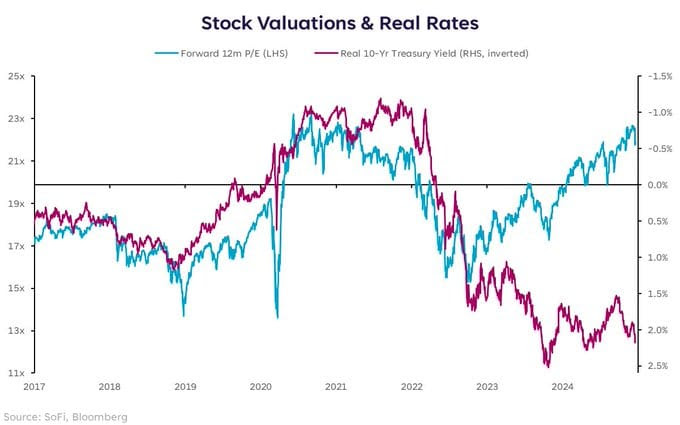

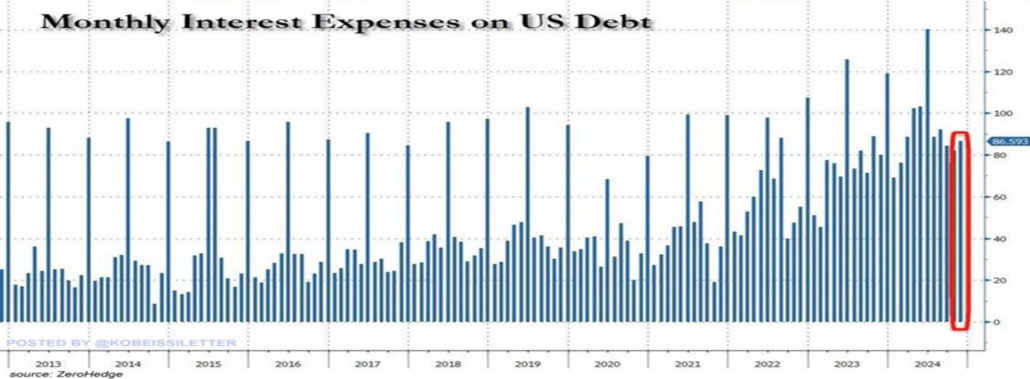

El incremento de los tipos a largo puede afectar a las valoraciones y al déficit por incremento de los costes financieros ya de por si elevados.

El dólar se apreció con fuerza lo que invita a pensar que podemos asistir a revisiones de beneficios a la baja. Aunque la economía americana es muy cerrada sus multinacionales son las que aportan gran parte del crecimiento de beneficios al estar muy concentradas.

Todo el mundo habla de la inflación de bienes y servicios, pero porque no se debate el daño de la alta inflación de activos. El riesgo que introduce en el sistema un falso efecto riqueza. En 2021, todos los expertos criticaban a Powell por avivar la inflación económica, por lo que en diciembre de 2021 decidió endurecer la política monetaria. Desde aquí todo ha sido relajación y ahora que se ven las consecuencias el ajuste puede llegar. Ya son dos experiencias 2018, 2021, será esta la tercera?

«La simplicidad es la clave de la brillantez.» Bruce Lee

Pero sin duda a corto plazo el tema de moda en EEUU es si habrá o no cierre del gobierno. Tras el no a la primera propuesta del portavoz del partido demócrata en la Cámara, ayer fue el portavoz republicano quien ponía una nueva opción sobre la mesa: extensión de la financiación hasta marzo y subir el techo de deuda por dos años. Y de nuevo respuesta negativa, en este caso, por la misma Cámara del Congreso, que votaba 235 votos en contra y sólo 174 a favor, incluyendo entre los votos en contra a 38 congresistas republicanos. Ahora se busca un plan C en menos de 24 horas para evitar el cierre del gobierno.

Lo que no te cuentan de Estados Unidos y del mercado americano

“Charts don’t give answers; they raise questions. Inferences are drawn when enough questions point in the same direction.” Mark Ungewitter

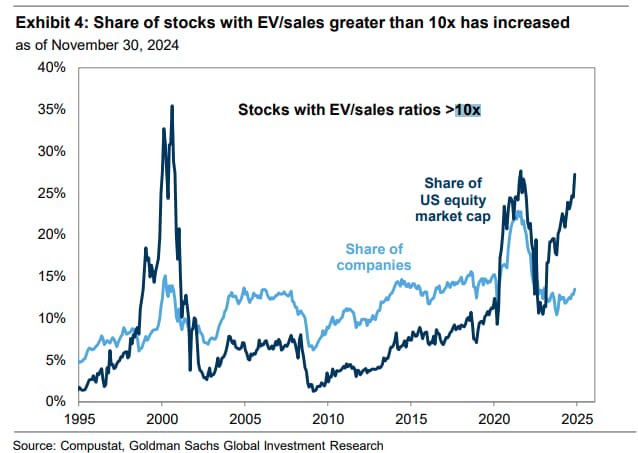

Desde verano hasta hoy los fundamentales han comenzado a importar más. Vamos a seguir teniendo rotación desde la seguridad de las “7 o 5 Magníficas” hacia otras partes del mercado, grandes compañías están sobre valoradas, y muchas de las pequeñas o medianas se han quedado demasiado rezagadas durante los últimos años.

La economía se encuentra en una fase avanzada dentro del estadio de madurez de este ciclo, que está siendo especialmente longevo. Esto podría llevar a los hogares a aumentar su ahorro y, en consecuencia, afectar negativamente el crecimiento económico. Por esta razón, a pesar de ser indicadores retardados, seguiremos de cerca la evolución de los indicadores del mercado laboral, ya que son los que realmente nos alertaron sobre la proximidad de una ralentización y aún no despejan las dudas. Los principales termómetros de empleo y salarios han mostrado una tendencia a la baja durante todo el año.

1. Primer pensamiento. Esta vez NO es diferente

“…the US, with 4% of the world’s population, roughly a quarter of global GDP and a third of global profits, now accounts for more than two-thirds of the MSCI World index’s capitalization.Such an imbalance has not been seen since the late 1980s…”

«The most important thing I have learned over the last 40 years in Wall Street is to realize how little everyone knows and how little I know.»Gerald Loeb

2. Segundo pensamiento: La esperanza de retorno a futuro será mucho menor

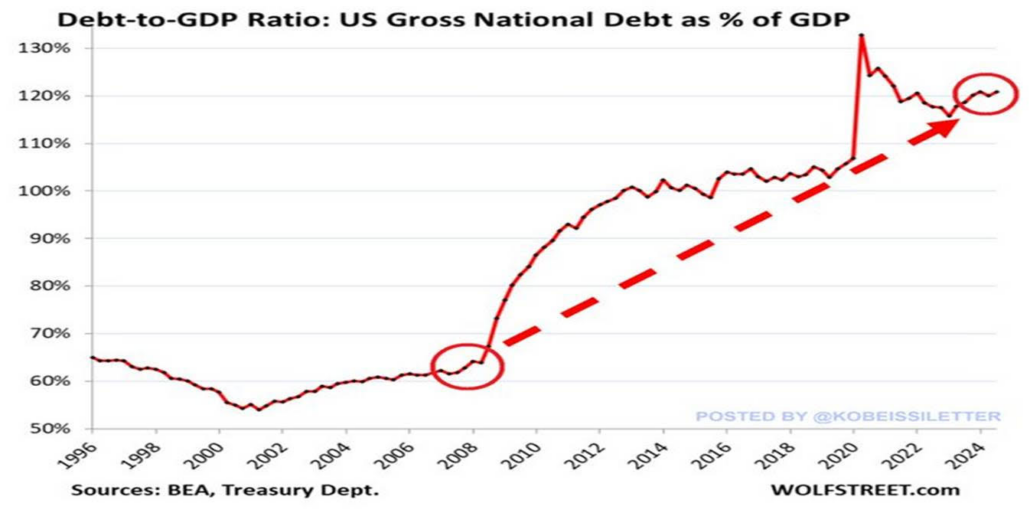

3. Tercer pensamiento: Necesitas dos puntos de deuda para generar uno de PIB

El ratio deuda/PIB de US acaba de alcanzar el 121%, la más alta desde 2021 y subiendo desde el 60% en 2008. Ni siquiera durante la 2ª Guerra Mundial el ratio deuda/PIB de US superó el 120%. Desde 2008, el PIB US ha crecido en 14,6 tln$. Mientras tanto, la deuda estadounidense ha subido 12 tln$ mas que el PIB durante este período.

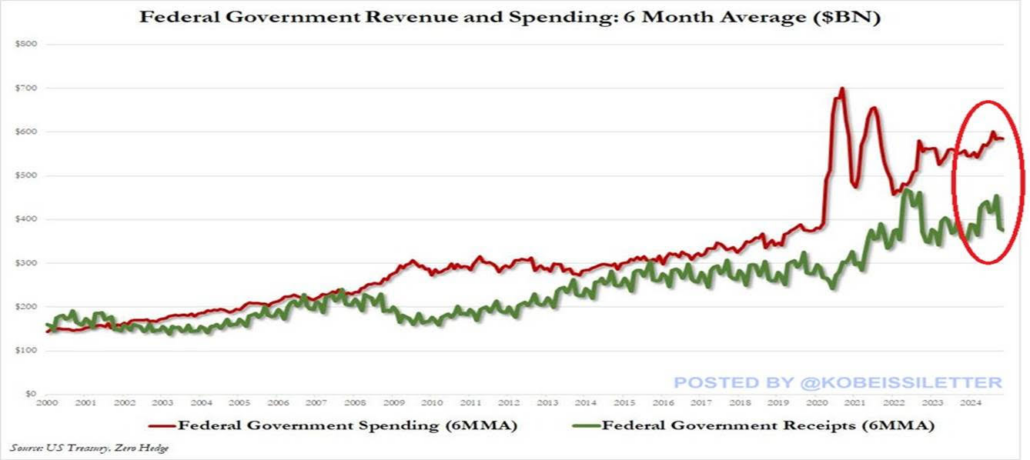

El gasto del gobierno federal de US alcanzó la friolera de 669 bln$ en noviembre. Como resultado, el promedio de 6 meses del gasto gubernamental aumentó a 600 bln$, cerca del nivel más alto desde 2020-2021, cuando se llevó a cabo el estímulo económico más agresivo de la historia.

Al mismo tiempo, los ingresos del gobierno han caído a unos 380 bln$, ampliando materialmente el déficit fiscal.

El gasto público ha superado los ingresos públicos durante 17 años consecutivos. Durante este período, la deuda total de US se ha disparado en 27 tln$, alcanzando un récord de 36,2 tln$.

El gasto fiscal está fuera de control.

4. Cuarto pensamiento: La deuda no se paga con el PIB

“Nadie gasta el dinero de otra persona tan cuidadosamente como el suyo. Nadie usa los recursos de otra persona con tanto cuidado como utiliza los suyos. Así que, si quieres eficiencia y eficacia, si deseas que el conocimiento sea utilizado apropiadamente, debes hacerlo a través de los medios de propiedad privada.” Milton Friedman

5. Quinto pensamiento: No hay que ser resultadistas. Nada es lo que parece

“Ser derrotado es sólo una condición temporal. Rendirse es lo que lo hace permanente”. Marilyn von Savant

Resulta que si se excluyen las contribuciones de retorno de NVDA (que han sido significativas; NVDA se multiplicó por 10 en ese período y eventualmente creció a más del 6% del market cap del índice), el SPX ex-NVDA estaba prácticamente a la par con las acciones europeas saliendo del mínimo de 2022.

6. Sexto pensamiento. Valoraciones. Busquemos un ratio que combine balance y cuenta de resultados para ver la sobrevaloración del mercado

Es importante a la hora de considerar las valoraciones absolutas y relativas considerar la prima de riesgo. Ese familiar femenino que es clave a la hora de descontar flujos

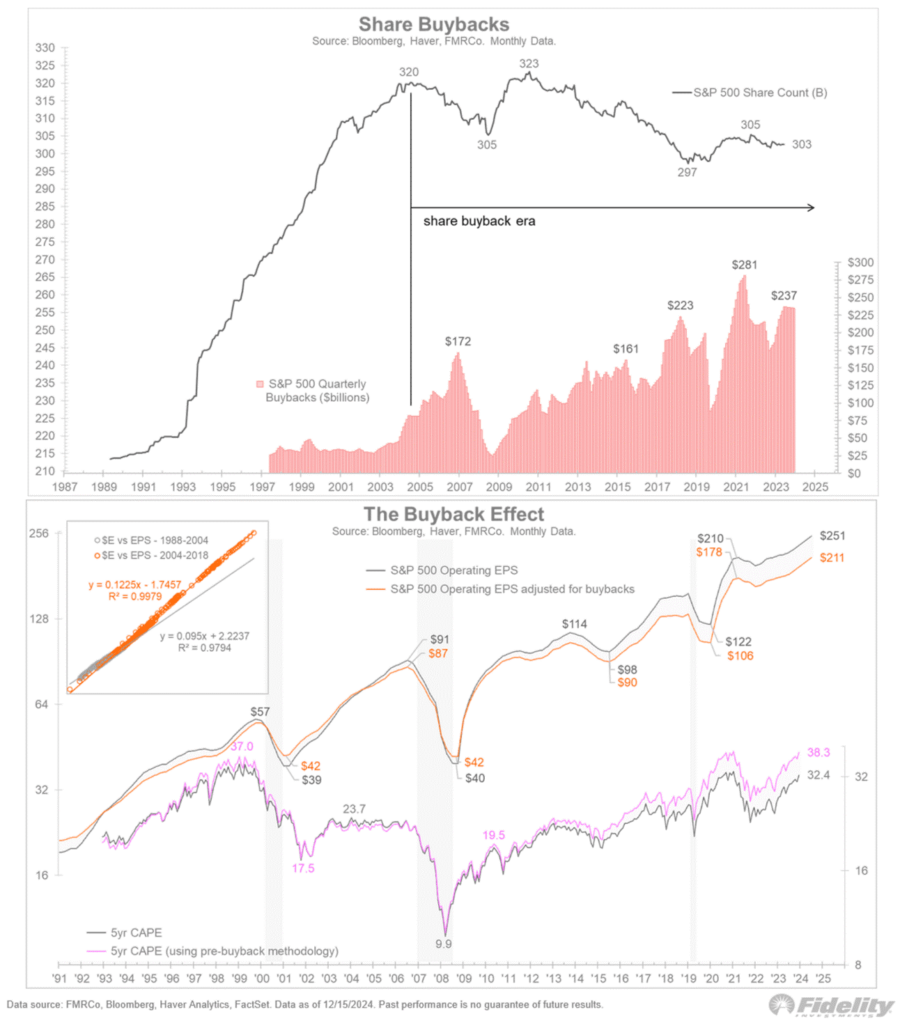

El que las empresas no inviertan disminuye las amortizaciones y sube el BPA. Lo mismo ocurre con la recompra de acciones, si ajustamos los beneficios por la dinámica de ingeniería financiera de las recompras que ha reducido el nº de acciones. El BPA trailing del SPX sería de 211$ en lugar de 251$ si no fuera por la ingeniería financiera.

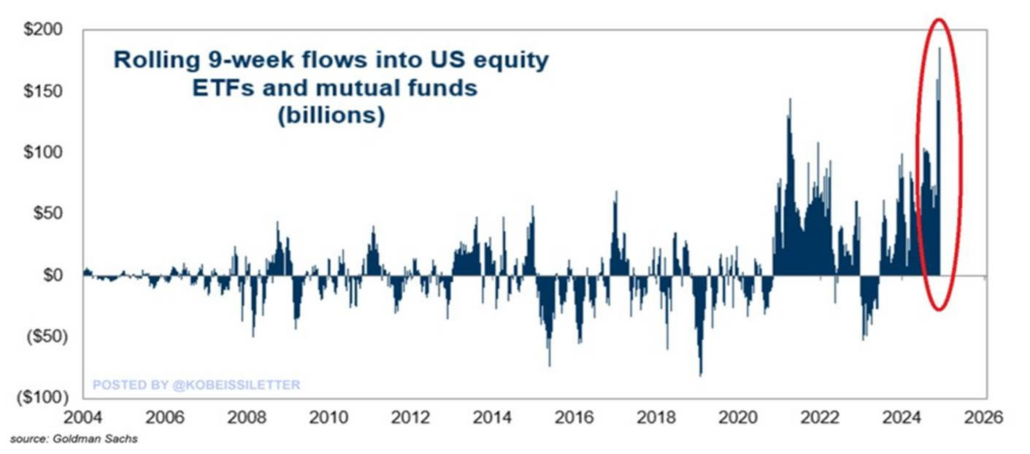

7. Séptimo pensamiento: Nunca subestimes los flujos. Se pueden dar la vuelta

Las entradas de fondos de acciones han sido un importante impulsor del repunte general del mercado este año. Como resultado, el SPX ha alcanzado 57 máximos históricos YTD y ha subido un 24%. Los inversores están acumulando acciones como nunca antes.

“I would like to see more volatility in the markets. Small shocks remind us that a bigger shock might occur. And, we protect ourselves to some extent.”Myron Scholes

8. La inflación es pegajosa. Hay que matarla. Para el crecimiento del PIB nominal, la subida encubierta de impuestos, la dilución de la deuda viene bien, pero empobrece a las clases medias. Por eso ganó Trump

La Fed elevó su expectativa de inflación PCE del 2,1% al 2,5% a fines de 2025. Además, la Fed ahora estima que la inflación será del 2,1% a finales de 2026, todavía ligeramente por encima de su objetivo del 2%. Está claro que la Fed ha reconocido que la inflación es un problema, una vez más.

La inflación está claramente volviendo a aumentar.¡De hecho, la inflación core anualizada de 3 meses ha vuelto a alcanzar un alarmante 4%! La inflación core del PCE tiende nuevamente hacia el 3,5%+ y la inflación PPI también está aumentando.

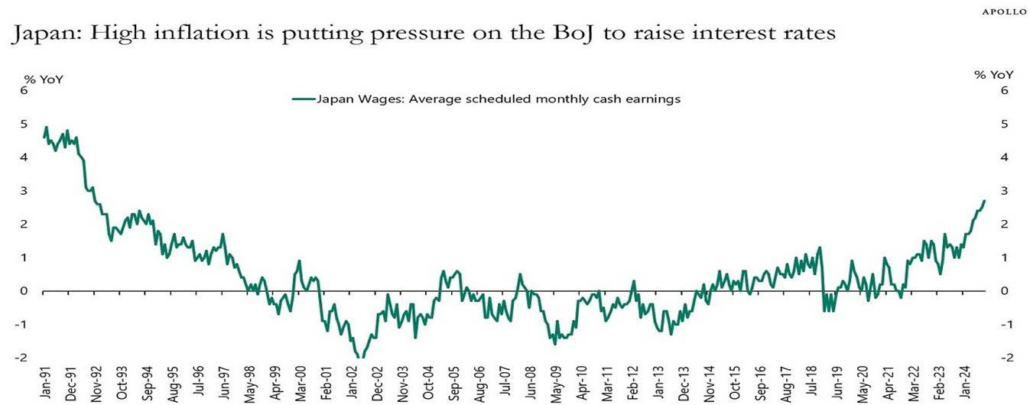

Mientras US está recortando tipos, Japón los está aumentando. Y mientras China enfrenta la deflación, EU y US tienen inflación.

Debido a un crecimiento económico muy débil, la inflación europea se moderará hacia niveles sólo ligeramente superiores al +2% de objetivo formal del BCE a lo largo de 2025/26. Por el contrario, con el PIB americano en el entorno de +3% durante los próximos trimestres, sin desempleo y probables bajadas de impuestos en 2025, la inflación americana difícilmente será inferior a +3%. Sin necesidad de reactivar el crecimiento con política monetaria, la Fed improbablemente bajará más allá del rango 3,50%/3,75%.

Apollo señala que la fuerte economía, combinada con el potencial de impuestos más bajos, aranceles más altos y restricciones a la inmigración, podría provocar inflación.

“All roads lead to inflation … I’m long gold, I’m long Bitcoin, I’m long commodities” Paul tudor Jones

9. ¿Por qué es importante la concentración?

El mercado de valores de US ahora vale un récord de 64 tln$, lo que lo convierte en más grande que todos los demás mercados de valores mundiales combinados.

La capitalización de mercado del mercado de valores de US se ha duplicado en los últimos cuatro años. Durante el mismo período de tiempo, el valor de todos los demás mercados de valores aumentó en aproximadamente 10 tln$ o apenas un 19%.

Además, en los últimos 10 años, los mercados US han añadido 40 tln$ en valor, duplicando el rendimiento observado en todos los demás mercados combinados. Como resultado, US refleja ahora un récord de 74% del índice MSCI World, superando incluso el máximo de la década de 1970.

10. Recomendaciones para 2025

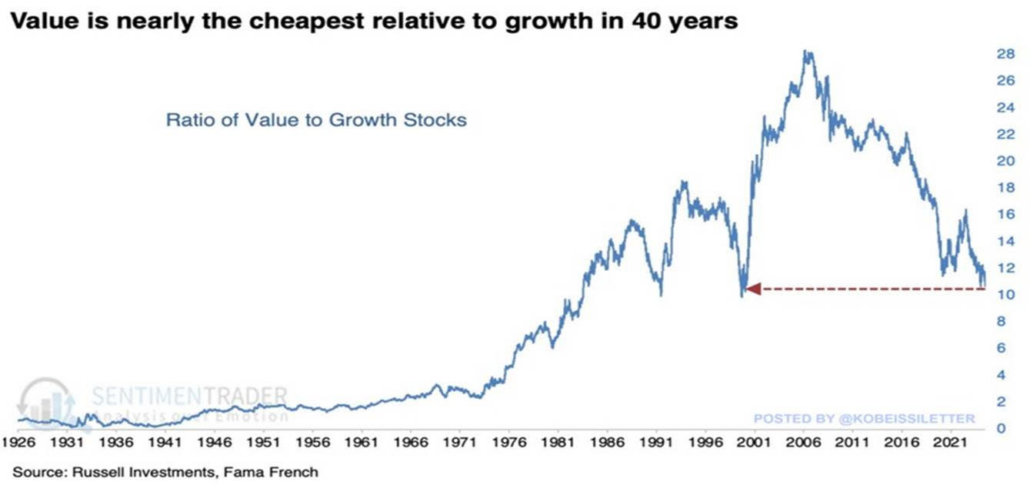

Como pautas genéricas orientativas recomendamos reducir riesgo poco a poco. Priorizando compañías de valor en detrimento de crecimiento, favoreciendo negocios predecibles y estables, como infraestructuras y redes de energía, empresas medianas y pequeñas sin deuda, en tecnología compañías generadoras de caja y con caja neta elevada, dividendos sostenibles, consumo básico como alimentación.

Las acciones value están ahora en su nivel más bajo en relación con las acciones growth desde la burbuja puntocom del año 2000.Esta relación se ha reducido a más de la MITAD desde la crisis financiera de 2008, ya que las acciones growth han superado sustancialmente a las de value. En los últimos 15 años, las acciones growth han subido un 907%, en comparación con el rendimiento del 363% de las acciones de value.

Sólo en los últimos 2 años, growth ha aumentado un 94%, triplicando el retorno del value. Las acciones de value ahora están camino de tener el peor desempeño relativo frente a growth en 42 años.

Hemos visto la prima de riesgo americana. Analicemos ahora la europea para ver que no es tan extrema que la americana.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!