Elementos a vigilar, el balance de la FED y el mercado monetario

En nuestra opinión el próximo movimiento de la Reserva Federal de EE.UU. no va a estar centrado en la bajada de tipos, como están descontando los mercados, va a consistir en parar o moderar la reducción de su balance. El célebre QT o “Quantitative Tightening”.

Lo que más preocuparía a la FED, y por tanto están observando sus miembros, es que se produjera una tormenta que afectará a la estabilidad de su sistema financiero, y en consecuencia, a su economía y a los mercados financieros globales. La chispa que podría provocar esa tormenta sería el tensionamiento de los mercados monetarios en USA.

Como todos sabemos, la crisis de los bancos regionales del año pasado fue controlada de manera rápida y brillante por parte de la FED, evitando su contagio al resto del sector financiero. La controló dando, de manera ágil, financiación a estas entidades a través de ventanilla, y propiciando el reparto y compra de las que estaban en peor situación en esos momentos.

Lo cierto es que el problema está controlado, pero persiste. No es otro, que la gran diferencia de plazo entre el pasivo (depósitos) y el activo (bonos del tesoro americano). Durante la pandemia los bancos americanos recibieron más de 5 trillones de dólares en depósitos. De ellos emplearon 2,4 trillones en compras de deuda pública americana a muy bajos tipos. Con las subidas de tipos, el precio de esos bonos ha bajado. Por ello, si tuvieran que venderlos a mercado, tendrían perdidas que irían contra su capital, poniendo en riesgo la solvencia de algunos bancos.

Como inciso, hay que mencionar que en Europa este problema no puede ocurrir por motivos regulatorios. La regulación impide tener esa diferencia de duración tan grande entre el activo y el pasivo, y además obliga a que la base de depósitos sea mucho más diversificada.

Es el típico caso en el que un problema de liquidez se convierte en un problema de capital. Y la única manera de solucionar el problema es el paso del tiempo (con el vencimiento de esos bonos) o dotar a los bancos de mucho más capital.

Por ese motivo, lo último que quiere la Reserva Federal es un tensionamiento de los mercados monetarios que pudiera estresar la financiación de estas entidades. Y estos mercados podrían tensionarse si sigue procediendo con la reducción de su balance.

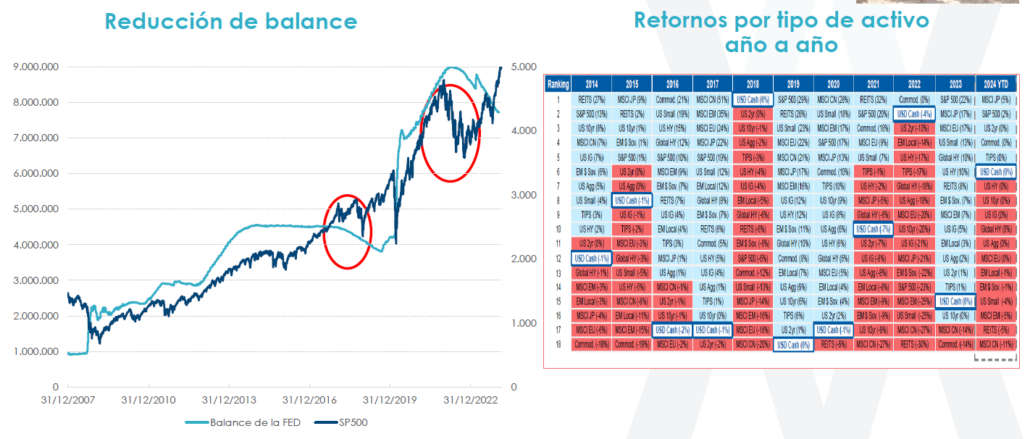

Si observamos el balance de la FED (línea azul claro del gráfico de la izquierda) vemos como el balance va creciendo con las distintas crisis hasta 2018. En ese momento, pensando que todo estaba controlado, lo redujeron en $500.000 mm. (primer círculo rojo), La consecuencia de ello fue la caída masiva de todos los activos financieros en el último trimestre de 2018, como se puede observar en la tabla de la derecha. Al ver las turbulencias, y ante la ausencia de inflación, decidieron parar la reducción del balance.

Con la pandemia el balance alcanzó los $9 trn, y tras ella, con la inflación que padecimos (por las políticas monetarias y fiscales derivadas de la pandemia, más la ralentización de la globalización, y el corte de las cadenas de suministros) no le quedó más remedio que proceder a la reducción de su balance de manera progresiva.

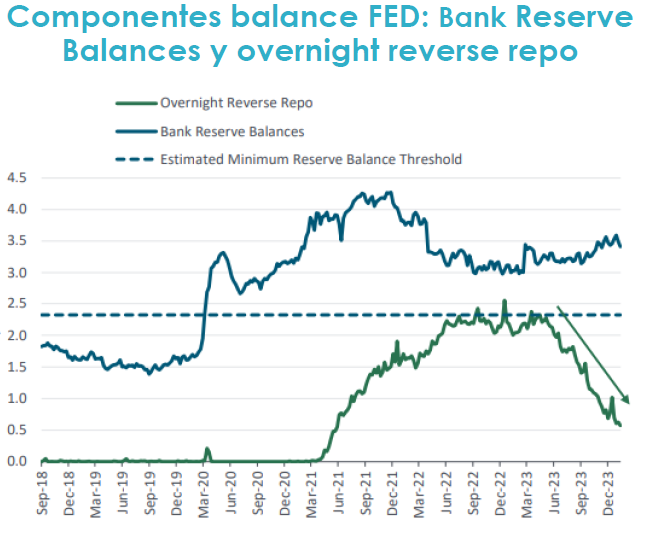

El único motivo por el que este drenaje de dinero no ha producido caídas de los activos de riesgo (bolsas y diferenciales de crédito) es porque no se ha transmitido al haber un exceso de liquidez en los bancos, que dejaban en el banco central mediante un repo inverso. Es decir, la retirada de dinero de la FED iba contra el exceso de liquidez de los bancos.

El problema es que ese repo inverso no es infinito y sólo quedan $600.000 mm vivos. Además, hay que tener en cuenta que son en todo el sistema, por lo que habrá entidades que estarán mucho más justas de liquidez. Si la FED sigue reduciendo su balance y se sigue consumiendo ese exceso de liquidez, los mercados monetarios podrían tensionarse poniendo en riesgo distintas entidades financieras como hemos comentado anteriormente. Además, habría que tener en cuenta como afectaría a todos los activos de riesgo.

Por todo ello, creemos que la Reserva Federal va a centrar su política monetaria en su balance, y la moderación o parada en la reducción de éste. Dejando para más adelante, cuando tenga más claro que la inflación está alcanzando las cotas deseadas, las bajadas de tipos, ya que ese menor drenaje futuro de base monetaria generaría riesgo inflacionista.