La expulsión del Eden.

Según la RAE, Eden significa:

“En la tradición judeocristiana, paraíso terrenal, morada de Adán y Eva antes de ser expulsados por su desobediencia.”

El eden es el escenario que nos dibujó la semana pasada Jerome Powell, Presidente de la Reserva Ferderal. Un escenario en el cuál, la inflación se iría moderando progresivamente hasta alcanzar los niveles deseados por la Reserva Federal, con un crecimiento moderado, pero sin entrar en recesión, aderezado con pleno empleo

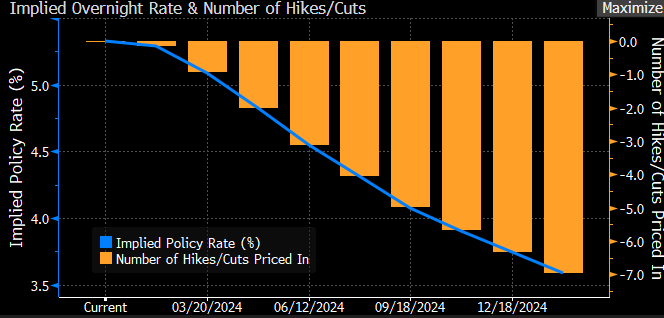

En este escenario idílico los miembros de la FED descuentan tres bajadas de tipos en sus famosos dots. Los mercados, envalentonados por el cambio de discurso de la FED, han superado estas previsiones y descuentan hasta 175 puntos básicos de bajadas:

Este paraíso es el que ha hecho volar todos los activos de riesgo en los últimos días, bolsas, diferenciales de crédito, bonos…

En nuestra opinión, nos expulsaran más pronto que tarde de este paraíso terrenal.

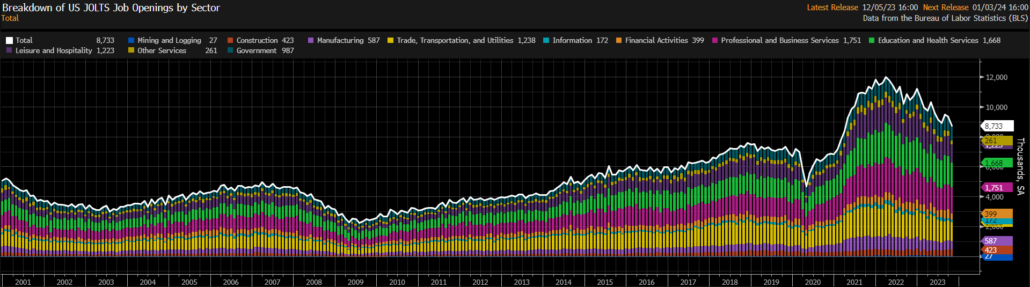

Con una inflación subyacente en el 4%, (en la buena dirección, pero todavía lejos del objetivo de la FED), probablemente ésta última aguante antes de empezar esas bajadas de tipos hasta que sea necesario. Y esta necesidad la marcaría claramente el mercado laboral, generador de la inflación más pegajosa (las ganancias por hora están creciendo al 4%). Ahí nos encontramos ante una escasez de trabajadores en la inmensa mayoría de sectores, con 8.700.000 puestos de empleo sin cubrir (lo normal sería cinco millones) El gráfico de debajo muestra las vacantes sin cubrir por sectores:

Todo ello es lo que lleva a que la última cifra de paro fuera del 3.7% (se considera pleno empleo el 4.1%). Además, esta cifra se dio en un entorno bueno, al incrementarse la participación en el mercado laboral. Es decir, descendió la tasa de desempleo pese a haber más participantes en el mercado laboral. En nuestra opinión, la única forma de equilibrar el mercado laboral sería levantando algo la mano con la inmigración. Y parece complicado, que con elecciones en noviembre y el populismo campando a sus anchas por todo el planeta, nadie vaya a tomar esa decisión tan comprometida políticamente.

Además, la caída de los tipos largos en el último mes y medio (el bono a 10 años USA ha pasado del pico del 5% al 3.90% actual) retroalimenta la necesidad de la Reserva Federal de retrasar esas bajadas de tipos por dos motivos. Por un lado, está produciéndose una recuperación del mercado inmobiliario, según los datos publicados esta semana, al estar referidas las hipotecas en EE.UU. al tipo a 30 años. Esto dificultaría esa caída progresiva de la inflación. Por otro, al volar las bolsas por la caída de los tipos largos, se produce en el ciudadano estadounidense un efecto riqueza (existe un capitalismo popular en USA que hace que muchos ciudadanos tengan sus ahorros en bolsa) que podría afectar a una menor ralentización del consumo, con su correspondiente impacto en precios.

Por todo ello, parece sensato pensar que esas bajadas de tipos se retrasarán. Si a todo ello le sumas los problemas de flujos de dinero para la compra de la ingente deuda pública de Estados Unidos comentados en otros escritos, los tipos largos deberían subir de nuevo llevando el bono a 10 años USA a niveles entre el 4.50% y el 5%.

Este retraso en la bajada de tipos afectará a la demanda interna privada, ya que el crédito se ralentizará todavía más. Además, hay que tener en cuenta la situación de los bancos regionales, grandes prestadores de crédito a PYMES y real estate. Con unos balances en los que el activo tiene una duración larga (durante la pandemia entró en los bancos USA 5 trillones de dólares y dedicaron 2.4 trillones a la compra de renta fija, especialmente deuda pública) y un pasivo de corta duración (depósitos), estos bancos regionales se van a preocupar más por su capital que por conceder créditos. Van a preocuparse de que un posible problema de liquidez (salidas de depósitos) no se convierta en un problema de capital (al tener que vender bonos de su cartera a vencimiento con pérdidas).

Respecto a la demanda empresarial tampoco será fuerte, ya que los increíbles beneficios conseguidos con las subidas de precios los han dedicado a amortizar deuda y retribuir al accionista mediante dividendos y recompras de acciones, no a inversión.

El consumo privado tampoco debería aportar crecimiento, ya que en USA ya se ha consumido todo el ahorro generado durante la pandemia. El único punto que apoyaría la demanda privada sería un incremento de la renta disponible por esas subidas salariales superiores a la inflación.

En este sentido, la demanda se tendrá que apoyar en la demanda pública. Con un déficit del 7 %, no parece que vaya a reducirse al haber elecciones en noviembre.

Con este escenario macro, al que habría que sumar la reducción de balance de la Reserva Federal, no parecería extraño que entremos en recesión a lo largo del año que viene. Palabra de la que no debemos asustarnos, pese a lo vivido en las últimas décadas, ya que existe recesiones suaves. Igual, la expulsión del eden no es tan dura esta vez.