Cuando os decimos que los gobiernos están actualmente en los mayores niveles de endeudamiento histórico, no supone ninguna novedad. La realidad es que nos hemos acostumbrado a esta situación y no nos sorprende cuando vemos que la deuda bruta en 2023 sobre el PIB de Japón supone un 255%. La deuda neta sobre PIB de este país ascendió hasta 159% desde 54% a finales de los 90. Fue hace más de tres décadas cuando Moodys emitió una advertencia de la inestabilidad de esta situación. Sin embargo, gracias a haber sumergido los tipos de interés en este periodo, el interés que pagó el gobierno de Japón el año pasado fue inferior a los que pagaba hace 30 años. De acorde a las estimaciones del fondo monetario internacional (FMI), países en vías de desarrollo y países de ingreso medio tendrán un endeudamiento superior al 78% en 2028, en comparación con el 53% una década antes. La arriesgada política de techo de deuda ha llevado a EE.UU. a alcanzar una quiebra técnica. La deuda americana ha alcanzado el 96% del PIB frente al 71% en 2013.

Como hemos comentado anteriormente el nivel de endeudamiento elevado no es una novedad. Lo que ha cambiado el paradigma y ha hecho sonar las alarmas ha sido el nuevo entorno de inflación y, por lo tanto, subidas de tipos de interés que hemos vivido. En EE.UU. los gastos de servicio de la deuda suponen un quinto del total del gasto público. Los 24 países más pobres del mundo han observado un aumento del 40% del coste en financiar su deuda exterior. En Japón el incremento del pago de intereses este año ha experimentado el mayor ascenso desde 1983. A medida que los gobiernos tengan que refinanciarse y los tipos sigan en este nivel, estos gastos irán en aumento.

Llegado este momento, nos preguntamos, ¿Cuál es la solución a este problema? y ¿cuáles son las consecuencias y el riesgo si esta situación persiste y se agrava?

Respondiendo a la primera pregunta, el déficit de los gobiernos se puede solucionar de dos formas 1ª aumentado el crecimiento del país correspondiente y 2º gastando menos. El crecimiento actual está lastrado por las subidas de tipos de interés que han tenido que implementar los bancos centrales para combatir la inflación, siendo su principal mandato la estabilidad de los precios. Reducir el gasto público, siendo la segunda opción, es complicado en un momento en el que las diferencias sociales son cada vez más sonadas y las necesidades mínimas más elevadas. Con las elecciones presidenciales en EE.UU. el año que viene es difícil que veamos declaraciones sobre posibles recortes de gasto público. Japón ha establecido un aumento de su gasto en defensa al doble del peso que tiene actualmente sobre el PIB.

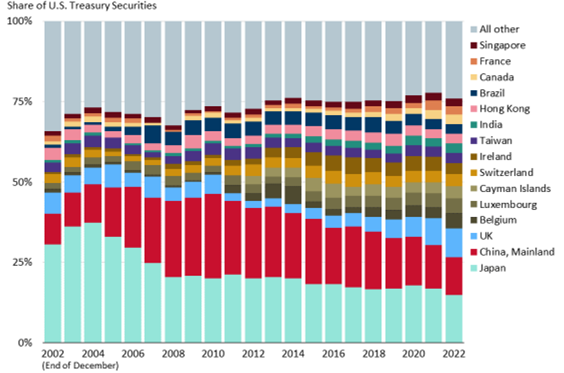

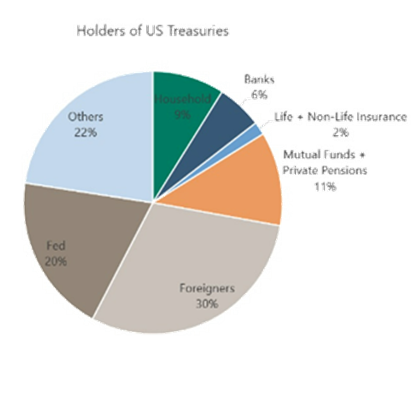

Respondiendo a cuáles son las consecuencias y riesgos, se simplifican en una perdida de confianza de los inversores en que los gobiernos puedan repagar su deuda. En 1790 EE.UU. se encontraba en una situación precaria, los bonos del gobierno cotizaban a 20 céntimos. En ese momento Alexander Hamilton, uno de los padres fundadores del país que ayudo a redactar la constitución actualmente vigente, era el secretario del tesoro. Hamilton fue consciente de la importancia de recuperar la confianza de los inversores y ofreció un swap de la deuda a par con intereses más altos. Esto fue altamente cuestionado, pero Hamilton no dudo en implementar este canje ya que era primordial estabilizar el sentimiento del inversor. (Recomendamos encarecidamente que veáis el musical sobre la historia de Alexander Hamilton que también se puede ver en la plataforma de Disney). Actualmente la deuda sobre PIB de EE.UU. está en máximos. Como hemos comentado en otras ocasiones, entre los principales tenedores de deuda se encuentra la Fed, actualmente en reducción de balance y tenedores extranjeros siendo Japón y China los que mayor porcentaje tienen. China lo has declarado tu enemigo geoestratégico y no te va a comprar. Japón al haber llevado una política monetaria expansiva mientras que EE.UU. una restrictiva, ha visto sus costes de cobertura USD/Yen aumentar hasta el 5,76 no compensándole la inversión en los treasuries ya que pagan un 4%. Con la disminución de la Fed y de los gobiernos extranjeros como compradores de bonos del gobierno americano, los inversores privados tienen que absorber una mayor cantidad de emisiones de deuda.

No creemos que EE.UU. se encuentre en una situación precaria, pero si creemos que la estabilidad de la principal potencia mundial es esencial para el resto de las economías. En los últimos tres años han hecho default 18 bonos soberanos en 10 países en vías de desarrollo, un numero más elevado que el vivido en las 2 décadas previas. Somos cautos a la hora de invertir en deuda de gobiernos de países emergentes.

Hemos vivido una semana llena de intervenciones de bancos centrales. La Fed ha sorprendido con un comienzo de cambio de dialogo hacia tonos más Dovish (Powell Rate- cuts are something that “begins to come into view” and “clearly is a topic of discussion.”), mientras que el BCE se ha mantenido con su discurso de mantener los tipos elevados un tiempo para combatir la inflación que aun no ha revertido. Bajadas de tipos de interés ayudarían a estabilizar posibles futuras subidas exponenciales de endeudamiento por la refinanciación de vencimientos. No obstante, bajarlos demasiado pronto podría disparar la inflación de nuevo. Creemos que el mercado esta descontado excesivas bajadas para el año que viene y que los bancos centrales van a asegurarse una estabilización de los precios antes de bajar tipos.