ASen Allocation cuando el dinero tiene precio. No olvidar la obviedad. Cautela ante la complacencia

“Nunca permitas que una persona que no tiene el poder de decir si, te diga no.»

Eleanor Roosevelt

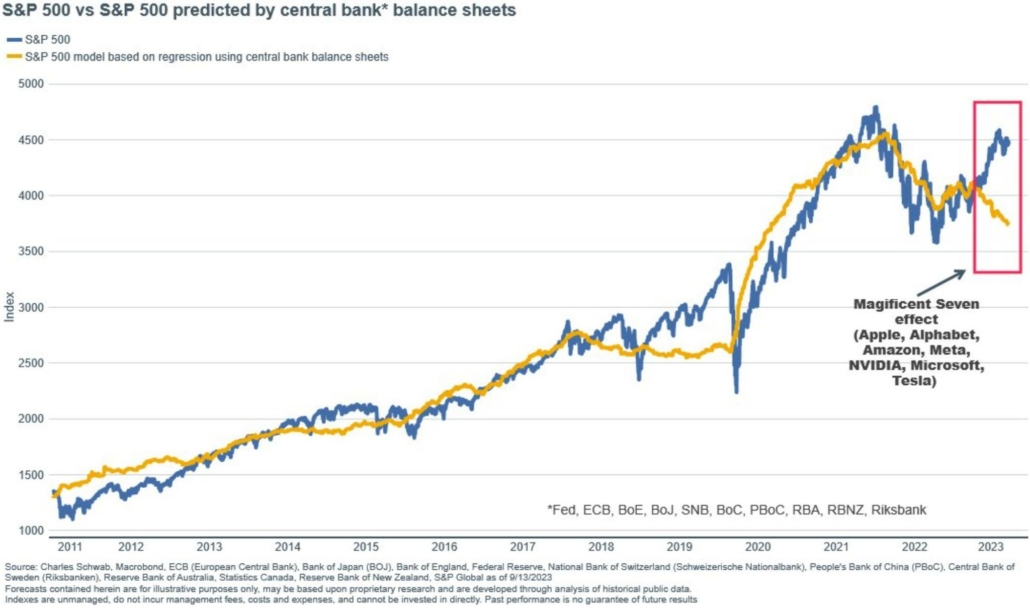

No no nos hemos equivocado. Hablamos de Asen Allocation. Llegó el momento del sentido común. Del Sen. El mundo de la gestión desde que el dinero tiene precio se ha vuelto más racional. No se trata de acertar sino de trabajar con una disciplina y metodología, con una gestión de riesgos que abandonamos hace 10 años con la intervención monetaria. No busquen gurús. Es mejor leer y relacionar. Lo que ha ocurrido en la década pasada no tendrá nada que ver con la de los veinte.

¿Tiene sentido que Estados Unidos en pleno empleo y creciendo a su potencial haya mantenido una política fiscal expansiva doblando el déficit?. Eso es adelantar crecimiento futuro. Si lo que buscan los Bancos Centrales es una recesión leve, de verás ¿no se trasladará esto a los beneficios? Son obviedades, pero nunca se deben olvidar.

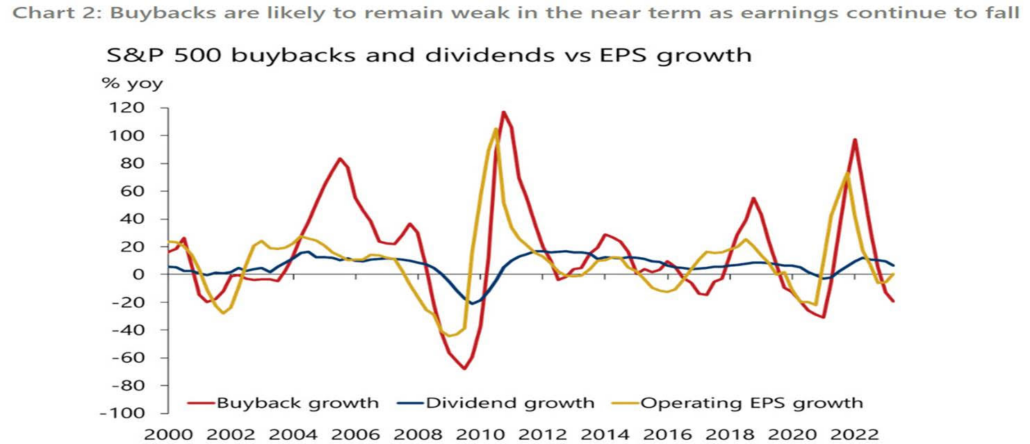

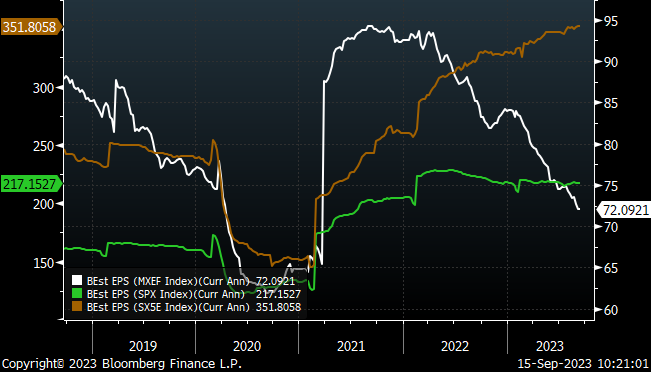

Además, debemos tener en cuenta que la subida de tipos al generar mayores costes financieros reduce la recompra de acciones por lo que también merma el crecimiento de beneficios a nivel BPA.

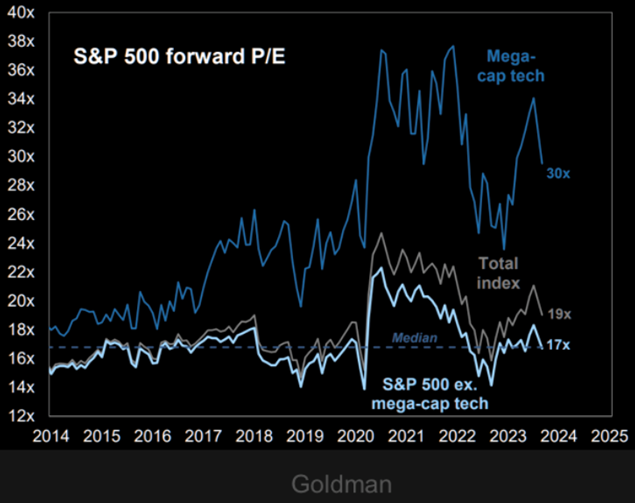

No es sorprendente que los precios sigan subiendo, independientemente de la política de tipos de la Reserva Federal. En los años 70 y 80, los presidentes Carter y Reagan señalaron que el gasto deficitario estaba provocando inflación. Ese es el gran motivo. Cuando los tipos a corto rentan más que la bolsa medida por el cociente de beneficios/capitalización, la inversa del PER es momento de cautela.

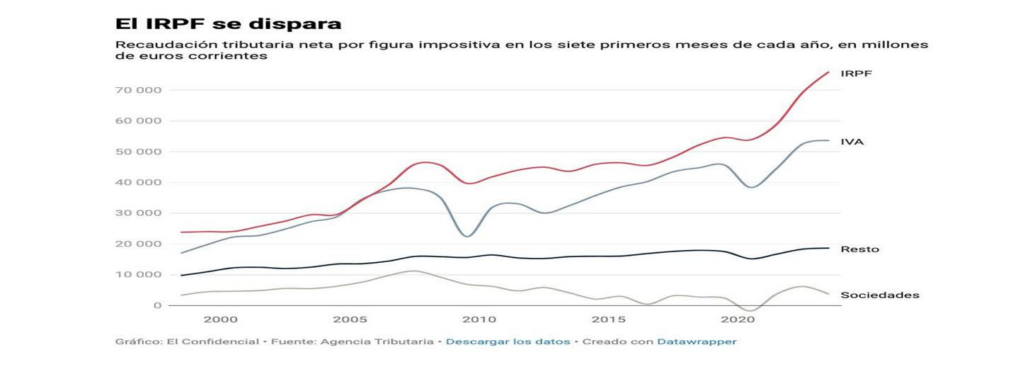

Si nos fijamos en España no deflactar la tarifa del IRPF con la inflación es subir impuestos. Esto es lo que está pasando también en USA por lo que el daño es doble. Esto es una aberración. Clinton hizo lo contrario. Redujo la deuda y hubo superávit.

PETER SCHIFF:“The Federal Government now spends more money on Social Security, Medicare, interest on the National Debt, and defense than it collects in taxes. nSo without cuts to those categories, even if the government totally eliminated all other spending, the budget still wouldn’t balance”.

Por todo ello debemos meter en la ecuación la deuda pública y privada por su coste y el efecto “crowding out”. Hay que analizar la solvencia y la liquidez de las compañías, su margen y su retorno, el nivel de deuda y por supuesto su ventaja competitiva, su sostenibilidad, sus barreras de entrada y los competidores. Hay que conocer cada línea. Está bien hacer un “asset allocation” “top down” pero lo importante es complementarlo con uno “bottón up”. Incluso a nivel activo sea en directo o fondos hay que conocer cada línea.

También hay que valorar los episodios de excesos y analizar el pasado.

En renta variable y crédito, nuestra inclinación defensiva se traduce en una visión más favorable de las empresas de alta calidad, y especialmente de aquellas con abundante flujo de caja libre, elevados saldos de tesorería y deuda a largo plazo menos costosa. Incluso dejando a un lado las condiciones empresariales, estas empresas están ganando actualmente mucho más por su efectivo de lo que están pagando por los bonos que vencieron antes de 2022. Esta visión de la calidad también nos lleva a favorecer la deuda de los mercados emergentes frente al alto rendimiento. Parece contraintuitivo pero las empresas de países emergentes suelen tener menos deuda y las que se financian en dólares ya han pasado el filtro de los deudores.

Fuente:

Pese a los serios indicios de congelamiento de la economía europea, el consejo de gobierno del Banco Central Europeo ha decidido continuar la escalada de los tipos de interés de la eurozona, incrementando el coste del dinero hasta el 4,5%. Es la cifra más alta desde el año 2001 y culmina 10 subidas de tipos ininterrumpidas, desde mediados de 2022.

Es una decisión muy aventurada, pues las causas de crecimiento de los precios durante el último año son múltiples y las decisiones del BCE se dirigen únicamente a una de ellas. La lucha contra la inflación no se puede delegar, de manera exclusiva, en una institución cuyos instrumentos no pueden atender a todos los factores subyacentes.

Como conclusión diríamos que “el ratio sharpe” ( mide la rentabilidad ajustada por riesgo) de la renta fija duplica al de la renta variable por lo que el riesgo no está pagado para tener un asset allocation balanceado. El Welcome creemos firmemente que estamos ante una década muy distinta y hay que hacer un análisis mucho más profundo en la elaboración de las carteras.