La economía china, un estado de incertidumbre.

A la vuelta de vacaciones, todas las expectativas de crecimiento y consumo del gigante mercado asiático parecen haberse desvanecido. Unas expectativas que, llevaron a la marca de lujo LVMH, que se colocó como primera en capitalización bursátil, a corregir desde alcanzar máximos en abril de este año. El consenso esperaba que la reapertura china iba a marcar un episodio de fuerte demanda de bienes finales, recursos primarios y equipamiento de fabricación. Sin embargo, el tiempo ha traído una realidad bastante diferente. Los consumidores chinos, que arrastran grandes cantidades de endeudamiento desde antes de la pandemia (la ratio de endeudamiento de las familias se sitúa en un 63%), perjudica gravemente la capacidad de compra, invitando cada vez menos empresas a exportar a China.

Otro de los focos dentro de la cuestión china se encuentra en el sector de la vivienda. Para el gigante asiático, un sector estratégico ya que engloba alrededor de un 30% de su PIB. En las últimas semanas hemos asistido al último coletazo de una de las grandes empresas de real estate asiáticas. El pasado 18 de agosto, Evergrande se acogió al conocido artículo 15 de bancarrota en los EE.UU., que ofrece protección a empresas extranjeras mientras llevan a cabo reestructuraciones de deuda con entidades americanas. La empresa acumula miles de millones de dólares de deuda a favor de acreedores extranjeros y nacionales, lo que hace entender que, si se extiende su estado de default, este pueda perjudicar gravemente el mercado del crédito chino.

Desde tocar mínimos YTD el 18 de agosto, el índice Hang Seng Mainland Properties, que recoge las principales empresas del sector inmobiliario en china, ha escalado un 18% en apenas 2 semanas a razón de aplicación de medidas de flexibilización del sector de la vivienda. Esta reciente tendencia, aunque relativamente positiva, no refleja el estado general del sector, sino el último intento del gobierno central de proteger su economía.

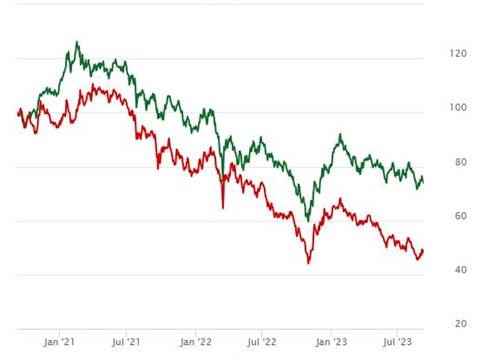

Esta tendencia negativa viene de muy atrás. El agotamiento de la economía china lleva manifestándose desde hace un par de años, consecuencia de la excesiva especulación inmobiliaria y las altas tasas de endeudamiento las promotoras inmobiliarias. Este problema indudablemente se ha transferido al resto de la economía, como se puede contemplar en la siguiente gráfica (en verde, el índice Hang Seng de Hong Kong; en rojo, el índice Hang Seng sectorial de propiedades y construcción).

Hablemos ahora del efecto contagio que ha tenido la recesión china en el resto de las economías mundiales. Por seguir con el dicho “cuando China estornuda, el mundo se resfría”, identificamos que no han sido pocos los efectos que ha tenido este acontecimiento. En primer lugar, la actividad manufacturera y exportadora de países como Japón y Corea del Sur ha descendido notablemente. En el segundo, la cifra de exportaciones a China ha caído un 20% desde el año pasado. Podemos entender que estos, exportadores de tecnología como principal atractivo económico, han sufrido el descenso de la demanda de los consumidores chinos, que aguardan a la espera de que se mejore la crisis de precios que asoma el país.

En segundo lugar, si giramos nuestro enfoque hacia el resto del mundo, esta dinámica también ha tenido su efecto. En Alemania, durante el verano se han registrado valores de PMI manufacturero malos, en concreto, 38.8 en julio (cuando un valor por debajo de 50 ya indica que la industria está en contracción). Aunque esta condición del sector ya estaba manifiesta desde el año pasado, la crisis china solo la ha agravado.

En EE.UU., las consecuencias de las guerras comercial y estratégica se comienzan a atisbar. La lucha por el liderazgo tecnológico mundial entre estas dos superpotencias por el desarrollo de los semiconductores ya convierte a China como el tercer exportador de bienes a EE.UU., por detrás de México y Canadá.

El agotamiento crónico de la economía china llega en un escenario muy contrario al del resto de la economía mundial. El Banco of China, a diferencia de la mayoría de bancos centrales a nivel mundial, está llevando a cabo una política monetaria expansiva. En un tiempo donde reinan los altos costes de financiación para las empresas, y una inflación pegajosa para los consumidores, China parece la excepción a la norma. Para las empresas que fabrican en China y venden en occidente (como Apple, Amazon o Pfizer), este escenario puede presentar una oportunidad de ampliar sus márgenes operativos. Sumado a esto, la reciente devaluación del yuan puede volver a potenciar las empresas dedicadas a la exportación de bienes finales como Alibaba, entre otras.

Para el mercado de crédito, tanto los intentos de reactivación de la economía como la bajada de tipos de interés que está acometiendo están creando un escenario de tipos de interés bajos. Si el BoC logrará su objetivo de reactivar la economía, con un mayor consumo y mayores tasas de inflación podríamos ver un empinamiento de la curva de tipos de interés.

En conclusión, la situación económica china está generando en el panorama económico mundial un periodo de gran incertidumbre. Ligados a muchos otros problemas económicos que ya hemos mencionado, la situación demográfica quizás presente el mayor desafío para el gigante asiático. En 2022 se registró el primer año de declive poblacional en este siglo, lo que puede ser un indicador anticipado de envejecimiento poblacional. En este contexto, no nos sorprende la decisión del gobierno central de no publicar datos por los próximos 10 años de su situación poblacional o de desempleo. Sin duda, la China que conocemos, caracterizada por consistentes altas tasas de crecimiento, parece haberse acabado.