Modo Avión en los Bancos Centrales

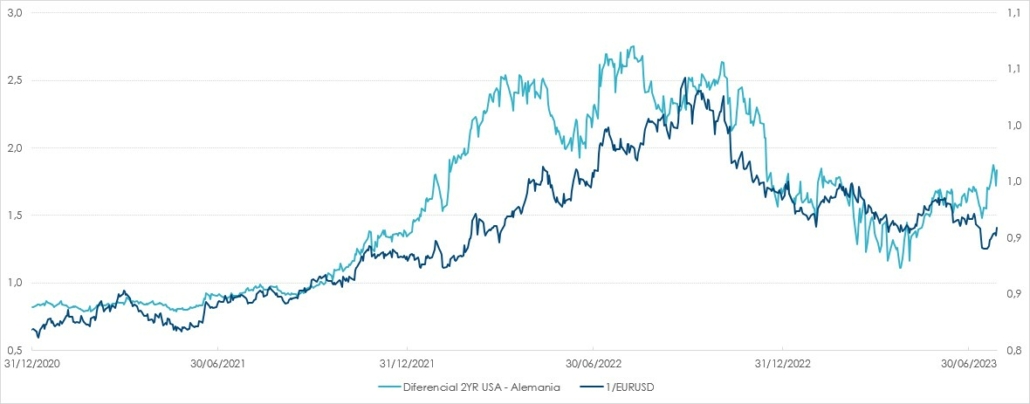

Ayer (27 de julio de 2023) fue un día muy único en los mercados de bonos, con el bono americano acercándose a los techos del 4%, mientras que los tipos europeos se situaban a la baja. Esto ha provocado ampliación de diferencial de Europa vs Estados Unidos por los dos lados, lo que apreció fuertemente al dólar.

Este movimiento nos demuestra una vez más como el diferencial de tipos es lo que mueve en una correlación casi perfecta al dólar:

Pese a ser un día importante por el discurso del BCE y la ya anunciada subida de tipos de interés de 25 p.b., no ha sido esto lo que ha provocado dicho movimiento si no los datos económicos en Estados Unidos, de PIB mejores de lo esperado (2,4% vs 1,8% esperado por consenso) y el PCE deflactor de precios bajando al 3,8% anualizado desde el 4,9%, mientras que el consenso esperaba un 4%.

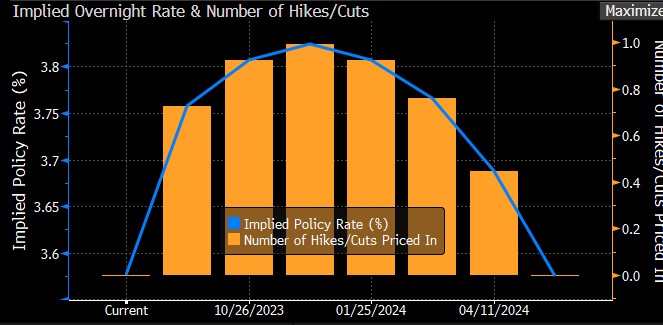

Sigue sorprendiendo como el mercado continua sin creerse la dialéctica de los Bancos Centrales. Si ayer veíamos a Lagarde más moderada y dudosa respecto a continuar con las subidas de tipos de interés, y el mercado descontaba durante su discurso una pausa para septiembre para luego volver a “olvidarse” de sus palabras y descontar subidas en un 75%.

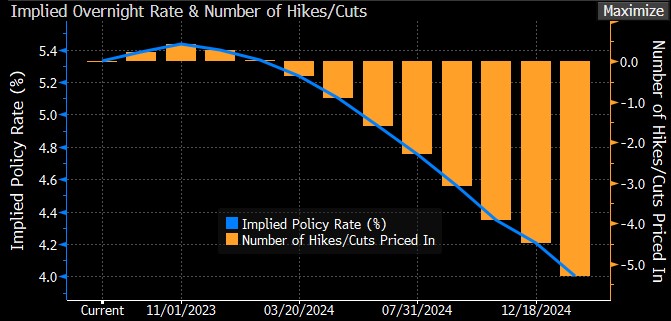

Desde Welcome AM seguimos creyendo el discurso de los Bancos Centrales, en el que las bajadas de tipos no se producirán en tan corto plazo.

Respecto a EEUU, tenemos una opinión similar, creemos que los tipos se van a mantener en estos niveles durante más tiempo del que descuenta el mercado, que como veis comienza a descontar bajadas en marzo del próximo año:

A medida que estas expectativas del mercado, de bajada de tipos, vayan desapareciendo, los tipos largos deberían subir otra vez por encima del 4% y produciendo un efecto arrastre.

De cara a final de año creemos que los Bancos Centrales se van a poner en un modo avión, sentados en un “wait and see”, esperando a vislumbrar si llegamos a una recesión en un medio plazo, resultado del endurecimiento de las condiciones de financiación derivadas de las subidas de tipos, reducciones de balances de los bancos centrales y restricciones de acceso al crédito.

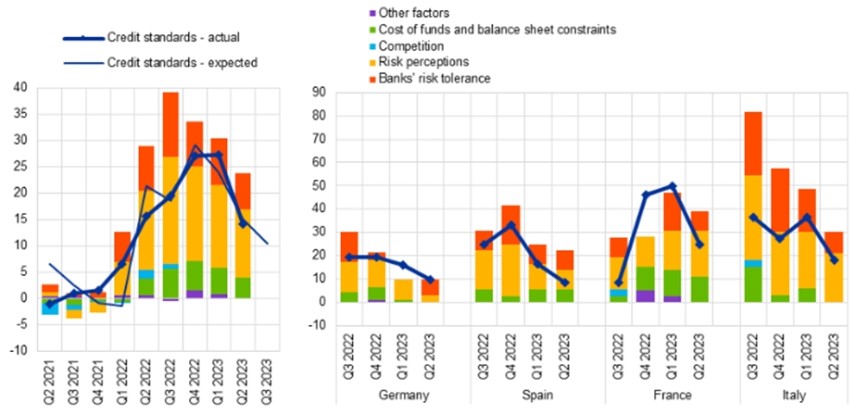

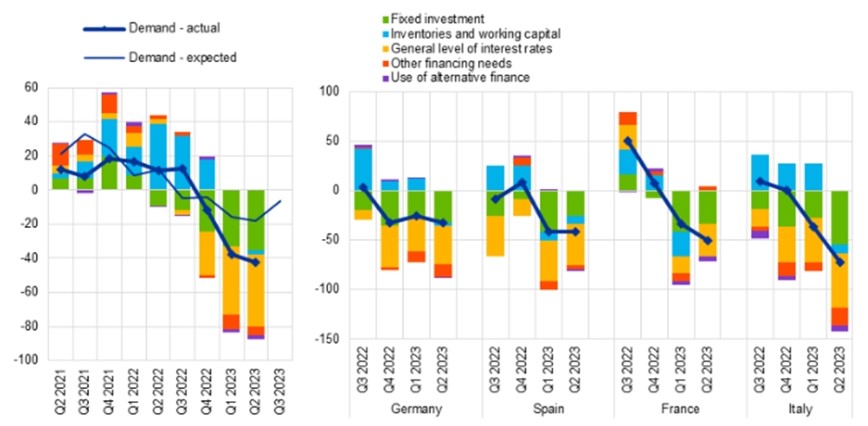

En línea con esto, esta semana se publicaba el informe trimestral del BCE en el que veíamos como se disparaba al 14% (por ponerlo en contexto, la media histórica es del 9%) el endurecimiento de las condiciones de financiación bancaria para los préstamos corporativos. Esto provocaba una caída en la demanda de dichos préstamos a mínimos no vistos desde 2003, año en el que comenzó a realizarse esta encuesta, con una caída de un 42% en demanda debido al fuerte aumento de los tipos de interés, un deterioro del mercado inmobiliario y menor confianza del consumidor, siendo los bancos franceses e italianos los más afectados.

Pero en dicho informe no solo veíamos perjudicadas a las compañías, si no que el endurecimiento también se reflejaba en un +8% en hipotecas y en un 12% en el crédito al consumo. Sin embargo, los bancos aseguran que el próximo trimestre estas condiciones se pueden estabilizar, principalmente por la parte de las hipotecas, aunque continuarán por la parte del crédito al consumo.

Fig. 1 ECB bank lending survey – Changes in credit standards applied to the approval of loans or credit lines to enterprises (%)

Fig. 2 ECB bank lending survey – Changes in demand for loans or credit lines to enterprises, and contributing factors (%)

Como consecuencia de este endurecimiento en las condiciones de financiación, caída de demanda y unido a la subida de tipos, el préstamo al sector privado en Europa continua en su nivel más bajo desde 2016 este junio, tanto a compañías como a hogares. En esta caída, se lleva la palma España con un -1,8% seguido de Italia, y sorprendiendo los países core como Alemania o Francia al mantenerse en positivos en demanda.

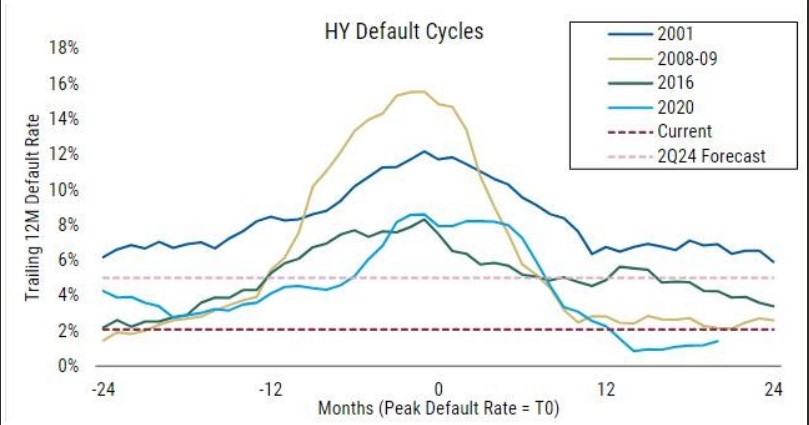

En nuestra opinión, es clave no solo el endurecimiento de las condiciones de financiación para las empresas si no la restricción al acceso a financiación, que creemos que puede ser lo que haga dispararse las tasas de default y aquellos bonos High Yield sufran. Moody´s sitúa ya sus perspectivas de defaults en el +4% vs el 3,5% histórico, y este segundo trimestre del año hemos visto 46 defaults vs los 35 del trimestre anterior, con Norteamérica de nuevo a la cabeza. Este es el motivo por el cual nos mantengamos infraponderados en el activo.