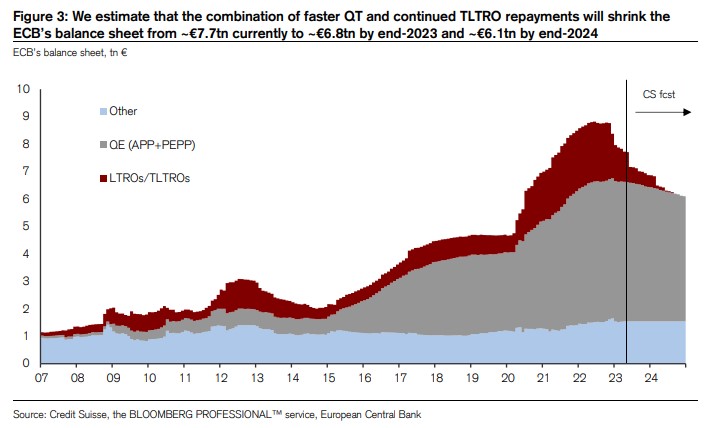

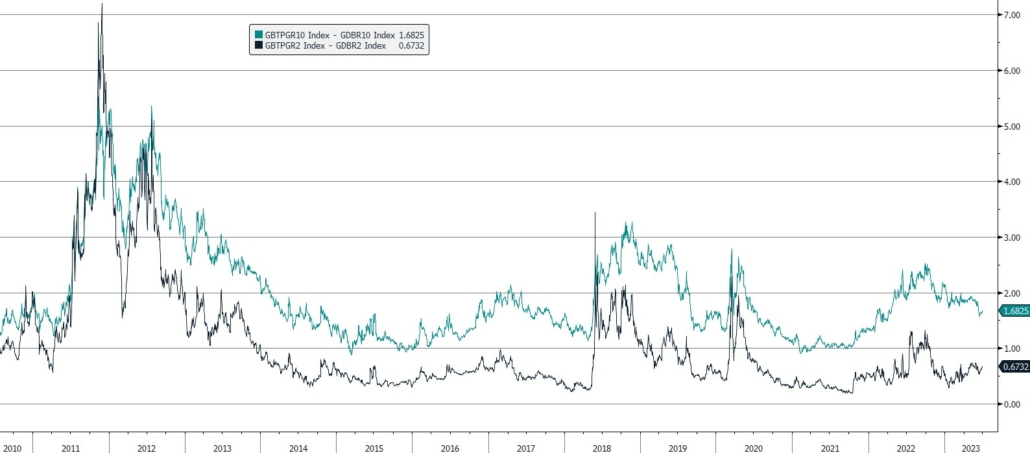

Durante este año, hemos pasado de descontar un escenario macroeconómico de “hard landing”, después un “soft landing” e incluso en algunos momentos el más benigno: “Goldilocks”. Esta situación ha supuesto un cambio constante de expectativas de tipos por parte de los participantes de mercado, que, en marzo de este año, llegaron a descontar rebajas de hasta 100 pb en 2023. Nosotros no pensamos que los bancos centrales comiencen a bajar tipos este año. Pensamos que entramos en un periodo de estabilidad en tipos. El fuerte endurecimiento de las condiciones de financiación derivadas de las subidas de tipos, reducciones de balances de los bancos centrales y restricciones de acceso al crédito, van a llevarnos a medio plazo a una posible recesión que servirá como estabilizador en la lucha contra la inflación.

Una de las principales noticias del año hasta ahora ha sido la resistencia del mercado, lo cual fue un resultado inesperado tanto para nosotros como para muchos otros participantes. Pero esa historia se ha visto complicada por otra: la «Historia de dos índices», que revela cómo casi todo ese repunte fue impulsado por un conjunto de valores tecnológicos de megacapitalización.

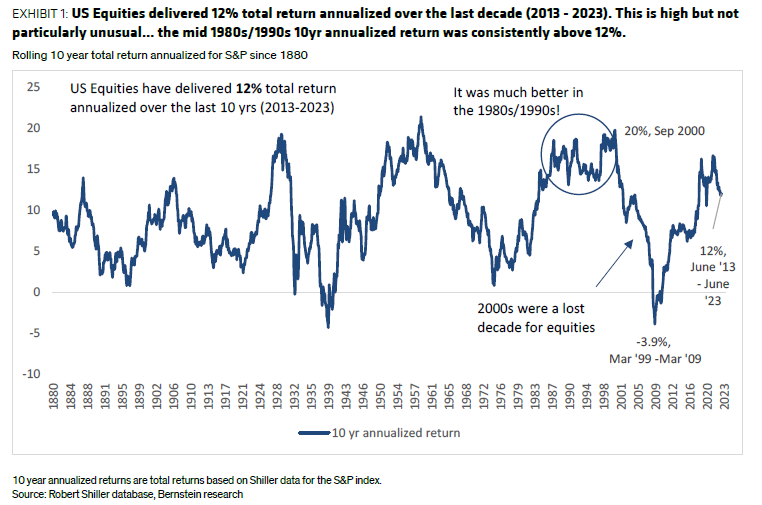

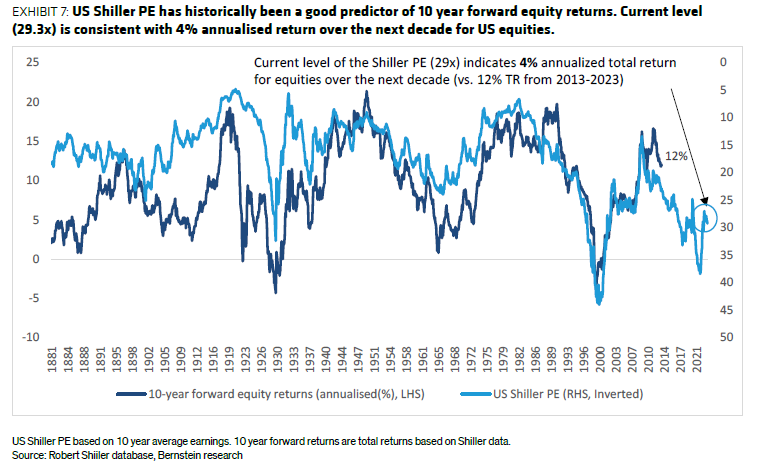

Hay que ser consciente de dónde venimos y analizar la historia. Hemos vivido una década que se da muy pocas veces. Vemos esperanzas de retorno de los distintos activos más bajas que las que hemos tenido en función de los datos futuros.

Cada vez más vemos esto reflejado en la disminución de los rendimientos de los bonos, la desaceleración de las ganancias corporativas según el NIPA, el debilitamiento del mercado laboral, la inflación más moderada y otros datos económicos líderes. Por tanto, estaremos buscando señales del impacto de la disminución del crecimiento nominal en los informes del segundo trimestre, así como posibles efectos secundarios en las estimaciones de ganancias consensuadas para el resto del año.

Cada vez vemos más claro que el foco del mercado está cambiando. Pasamos de focalizarnos en inflación, a prestar mayor atención al crecimiento. ¡¡¡¡Recordemos que hemos asistido un aumento de 500 pb en los Fed Funds en 15 meses!!!! Según un análisis de Pimco realizado a lo largo de 70 años en 14 mercados desarrollados, los aumentos en probabilidad de recesión y el desempleo generalmente comenzaron alrededor de 2 a 2,5 años después del inicio de un ciclo de alza. El ciclo de aumento actual comenzó hace poco más de un año, en marzo de 2022, pero el rápido ritmo y el alcance de los aumentos posteriores pueden aumentar el riesgo de que la recesión y el aumento del desempleo ocurran antes del promedio histórico. Y es que cada vez son más evidentes lo signos de que la actividad económica se está desacelerando.

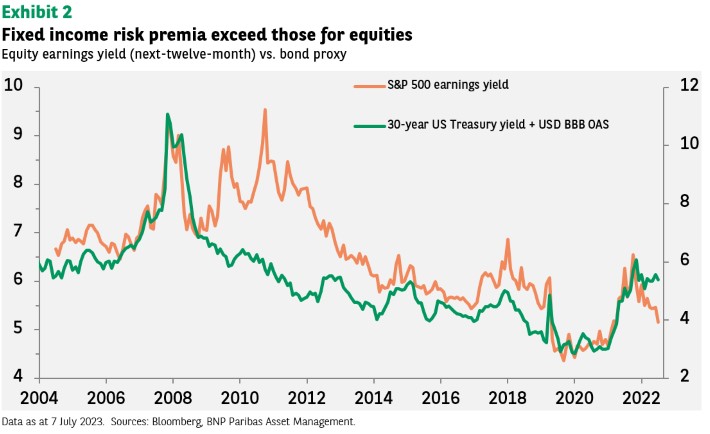

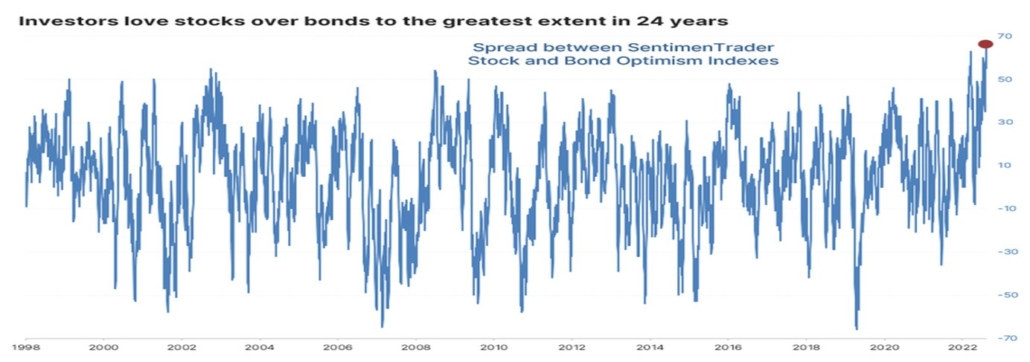

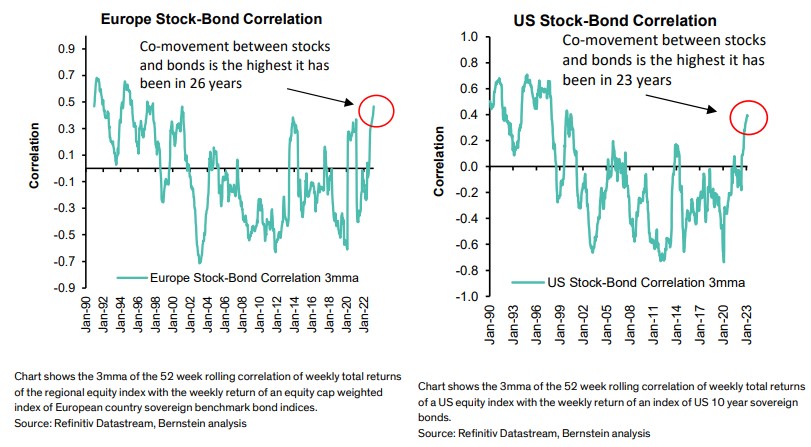

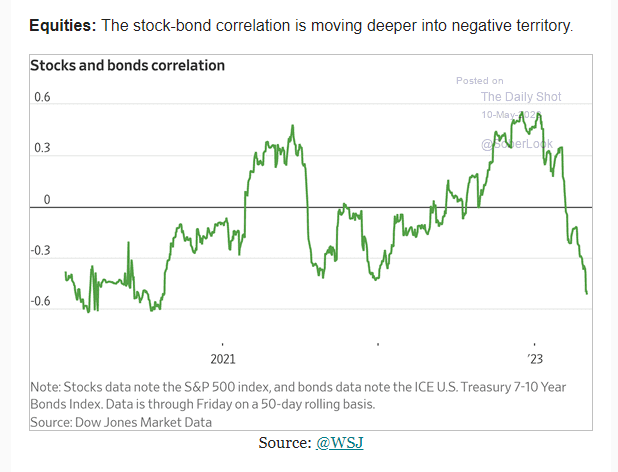

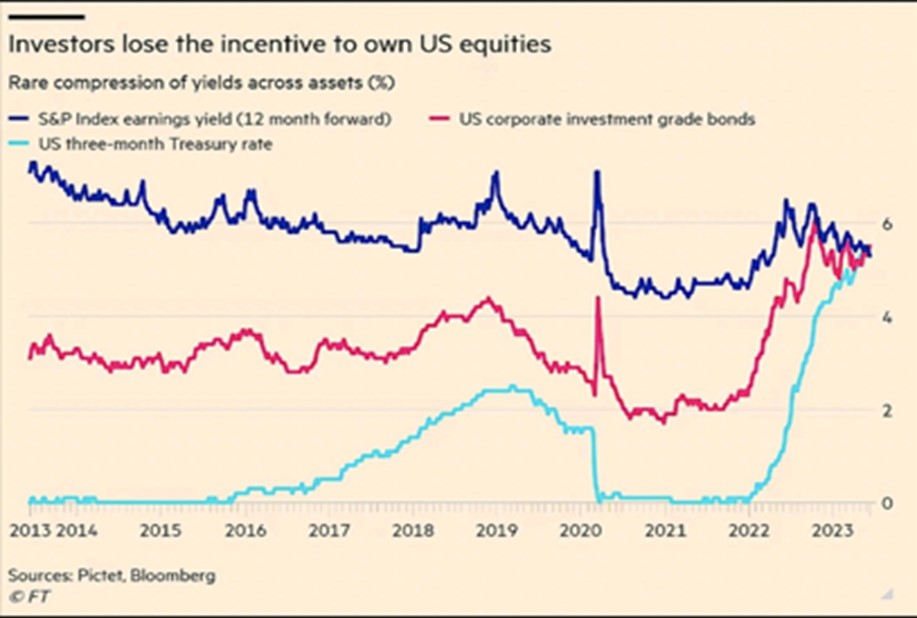

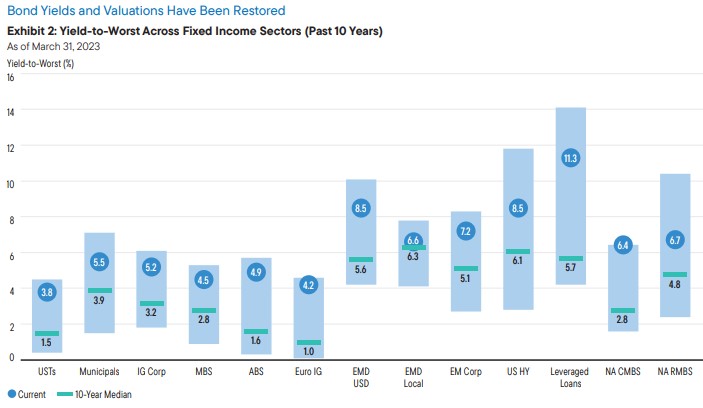

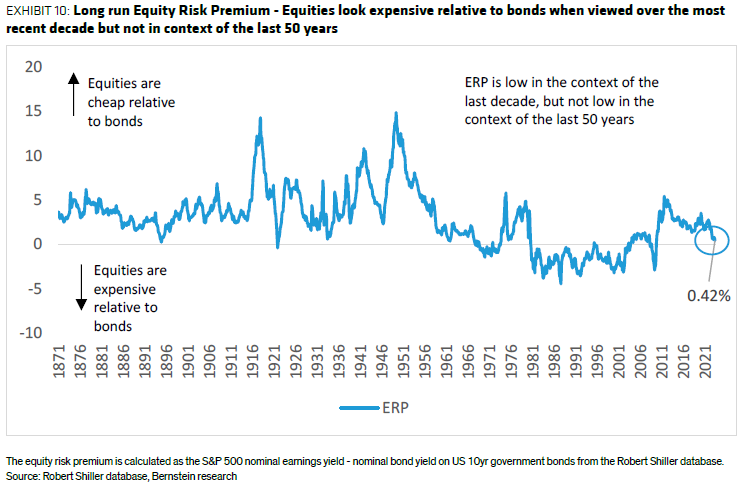

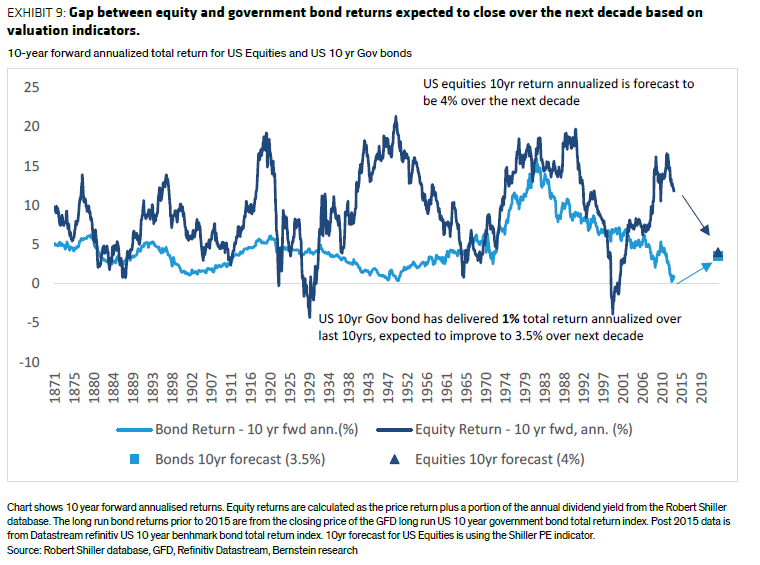

Hoy en día, y tras la brusca subida de tipos, tenemos alternativas muy interesantes en el mundo de la renta fija, que hacen que, en muchos sectores o compañías, preferimos ser bonistas que accionistas, pues la rentabilidad esperada, ajustada al riesgo resulta muy atractiva.

A medida que nos adentramos en un entorno de mayor incertidumbre, la renta fija puede ser una pieza clave. Creemos que los bonos hoy aportan unos niveles de rendimiento muy atractivos frente a la renta variable, ofreciéndonos un equilibrio entre la generación de ingresos y la protección frente a escenarios económicos a la baja. Los bonos también ofrecen el potencial de revalorización en caso de un mayor deterioro económico.

Por eso hemos ido comprando bonos subordinados tanto corporativos como financieros ya que creemos ofrecen un ratio rentabilidad/riesgo mucho mejor.

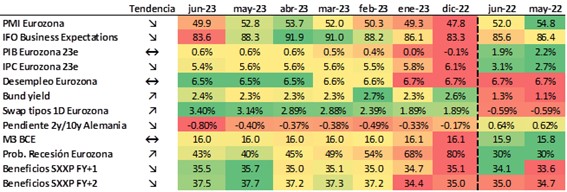

En el caso de Europa, todo parece indicar que tendremos una última subida de 25 pb a mediados de junio. Después parecería lógico que los mantuviera estable durante cierto tiempo. El mercado descuenta mayores subidas, pero no estamos de acuerdo con ello.

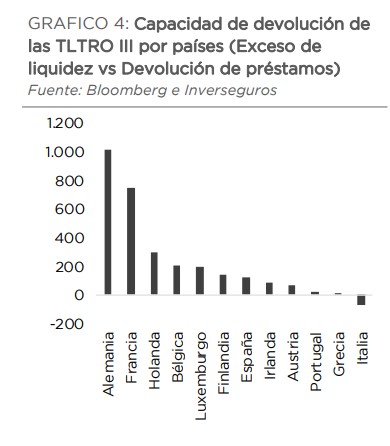

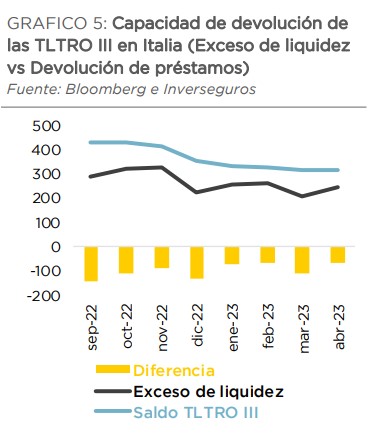

Vemos un entorno de caída de la demanda interna próxima, ya que por un lado el consumo privado se está sosteniendo sobre el ahorro, por otro ya se empieza a plantear claramente la necesidad de una cierta reducción del déficit público, y por último, tras la publicación de los últimos datos de crédito por el ECB se observa una importante contracción, con una caída en la demanda de crédito del 38%.