Un poco de finanzas. Caja vs Beneficio. Recompra de acciones vs Dividendo.

Soy un defensor de pensar siempre “Out of the Box” pero esta vez vamos a pensar “ In the Box”. Es una broma, pero orientemos estos conceptos a la importancia del retorno a los accionistas vía conceptos como los dividendos y la recompra de acciones.

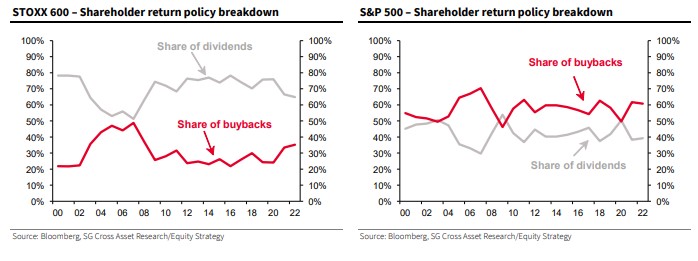

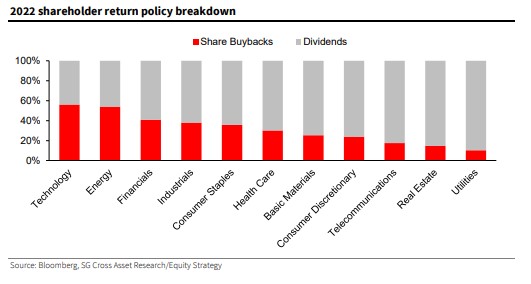

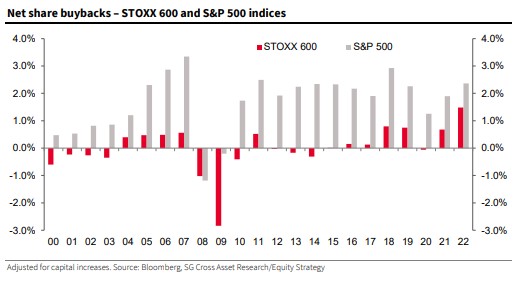

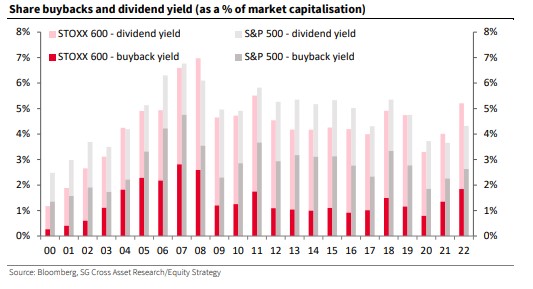

Se ha producido un nuevo hito en la recompra mundial de acciones, que casi consigue igualar a los dividendos en 2022. Las 1.200 mayores empresas del mundo recompraron la cifra récord de 1,31 billones de dólares en acciones propias, una cifra que ya acecha a los 1,39 billones que esas mismas empresas repartieron en dividendos durante el año pasado, según se desprende de un informe de Janus Henderson Global Dividend Index. Por nombres propios, las compañías que más invirtieron en recompra de acciones el año pasado son Apple, Alphabet, Microsoft, Meta, Shell, Exxon Mobil, Comcast Corporation, S&P Global, Marathon Petroleum y Visa. Cabe recordar que las cifras del estudio incluyen las recompras correspondientes a los ejercicios financieros de las empresas, que no siempre coinciden con los años naturales.

Veamos con que se pagan los dividendos si con el beneficio o con la caja.

El beneficio es una decisión discutible, pero el cash flow es un hecho (Cash Flow Is a Fact: Net Income Is Just an Opinion).

Al cierre de un mes o de un ejercicio, contablemente una empresa puede tener un resultado positivo , es decir, puede tener beneficios. Pero si su cash flow, o flujo de caja, es negativo significa que, independientemente del beneficio contable, no tiene liquidez para hacer frente a sus pagos, con lo cual podría llegar a tener que cerrar.

Se define beneficio como la diferencia entre los ingresos totales que se obtienen por sus ventas y los costes asociados al producto o servicio. El beneficio es, por tanto, lo que la empresa va a ganar una vez que ha vendido sus productos o servicios descontando los costes directos e indirectos de éstas.

La magnitud beneficios es la métrica que por excelencia se utiliza para medir la bondad en la evolución de un negocio o empresa. Para su determinación se utilizan una serie de normas y procedimientos contables generalmente aceptados. Las modificaciones en la normativa al respecto influirán en el resultado pudiendo diferir de la realidad atendiendo a los criterios y normativas aplicados.

Nunca olvidar:

- El balance y la cuenta de resultados de una empresa son una versión (entre varias posibles) de la historia de la empresa.

- Sólo dos cifras son indiscutibles: la caja y la deuda financiera (en balances consolidados también son discutibles).

- Sólo hay dinero en la caja.

Precisamente, proyectar el cash flow de un nuevo proyecto o negocio sirve para calcular su VAN (valor actual neto), su TIR (la tasa interna de retorno) y el payback (el tiempo que tardarás en recuperar la inversión). Los tres indicadores son herramientas que se utilizan para determinar la rentabilidad de una inversión, y por tanto necesitarás calcularlos para tomar decisiones cuando tienes varias opciones en las que invertir tu dinero.

Todos estos motivos son de suficiente relevancia como para entender la utilidad de calcular y proyectar el cash flow en cualquier empresa. Que en un momento dado el beneficio contable sea negativo no es tan preocupante como que el cash flow sea negativo, porque es una señal inequívoca de que algo está funcionando mal en tu negocio. Y cuanto antes sepas qué es, antes podrás solucionarlo.

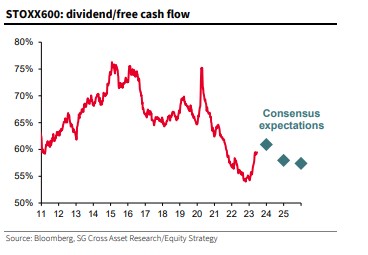

El dividendo es dinero (nos referimos a los dividendos pagados en metálico, no a los dividendos que consisten en repartir papelitos) y el beneficio no. Por consiguiente, es difícil que el dividendo proceda del beneficio: el dividendo procede de la caja de la empresa, NO del beneficio.

Si se amplía esta comparativa hasta el año 2012, las recompras de acciones han triplicado su valor (182%) en diez años frente al aumento del 54% que experimentan los dividendos. Así, en 2012 la recompra de acciones representaba poco más de la mitad (52%) de los dividendos, pero en 2022 prácticamente se igualan las cifras.

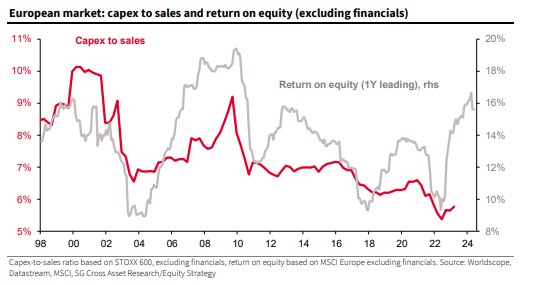

Las empresas están infrainvirtiendo. Eso supone sacrificar crecimiento futuro en post del actual.

Las compañías hablan de la compra y amortización de autocartera como una forma de retribución al accionista si bien hay algunas diferencias frente al tradicional dividendo.

El dividendo tiene la ventaja para el accionista de recibir un dinero en metálico y poder darle el destino que prefiera. Para la compañía supone una importante salida de caja en un solo día, que disminuye de forma automática el valor de esta. En los días de pago de dividendo, el precio de apertura de la cotización es el del cierre del día anterior restando el importe del dividendo por acción que se paga. Una ventaja del dividendo es que se paga en una fecha fija, previamente anunciada y es más fácil de seguir que los programas de recompra que se extienden durante meses.

Lo recibido por dividendos, al considerarse un rendimiento del capital mobiliario, tributa en la base imponible del ahorro. En la recompra y amortización de acciones, el accionista no recibe nada y lógicamente no tributa, por lo que no puede hablarse de retribución.

La compra y amortización de acciones es más ventajosa para la compañía que para el accionista. Por un lado, la salida de caja por la compra de acciones se produce de forma gradual a lo largo de varios meses, con menor tensión para la tesorería de la compañía. Por otro, la recompra continuada de acciones permite poder «defender» o apoyar el precio de la acción en el mercado en momentos de debilidad. La recompra de acciones suele mandar un mensaje positivo al mercado, al indicar que la compañía considera que sus acciones están baratas.

Otro beneficio para la compañía es el que sus acciones pueden resultar más atractivas. Al amortizar acciones y reducir su número, el beneficio por acción aumenta y por tanto todos los múltiplos por acción se reducen, por lo que la acción resulta más barata cosméticamente en términos de múltiplos. Sin embargo, el incremento del beneficio por acción no se debe a que crezca el beneficio, que sigue siendo el mismo, simplemente se divide por un menor número de acciones.

Un problema que plantea la recompra de acciones es que las arcas de Hacienda no reciben ingresos, mientras que sí lo hacen con los dividendos. El presidente de Estados Unidos, Joe Biden, anunció hace meses un impuesto para las empresas que hagan recompras de acciones, aunque esta iniciativa aún no se ha materializado. A diferencia de los dividendos, donde el inversor paga sus impuestos —retención del 19% en el IRPF en el caso del mercado español—, las recompras no soportan ningún impuesto porque el inversor no recibe nada, únicamente disminuye el capital en la compañía de la que es accionista. Hipotéticamente, al haber menos acciones, el valor de la compañía subirá en bolsa y pagará más impuestos porque obtendrá una mayor plusvalía cuando venda estas acciones. Pero está claro que la Hacienda estadounidense no quiere basar su recaudación en hipótesis de plusvalías futuras.