Hacia dónde vamos. Hablemos de futuro. Eventos que definen siglos. Cómo invertir en ellos.

Conclusión: ¿Dónde invertir la próxima década?

- Sobreponderar la Renta Fija vs Renta Variable

- ¿Coste de oportunidad u oportunidad sin coste?

- Huir de los Value Trap

- Añadir gradualmente duración a las carteras

- Valorar la industria como inversión

- Se acerca un ciclo de materias primas

- La gestión alternativa es eso una alternativa pero lo importante es la gestión

- Hacer asset allocation más atomizados

- La liquidez tiene mucho valor

- La parte mala del apalancamiento

- El ROCE hace el cariño

- La importancia de los dividendos sostenibles

- Conocer bien la regulación

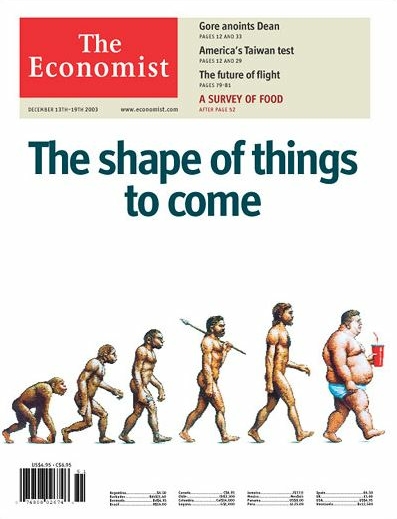

Desde el Covid el mundo ha cambiado más en tres años que en una década. Cuando has vivido los años 80 y 90 se es consciente que estamos en un mundo más regulado, donde al caer la renta media y verse una clase media en declive, emerge frente a la propiedad el pago por uso. No se tiene coche sino renting, no se compra música sino una suscripción mientras se pueda. Las empresas buscan recurrencia y los consumidores cambian bienes por servicios. Estas tendencias son claves para el posicionamiento de las inversiones. No son temáticas sino cambios brutales.

Hay años que definen épocas. Basta mencionar 1789 (la Revolución francesa), 1945 (el fin de la Segunda Guerra Mundial) o 1989 (la caída del muro de Berlín) para denotar profundas transformaciones. Así las cosas, cabe preguntarse, ¿cuál será el primer año icónico de nuestro accidentado siglo XXI? Como señala Moisés Naim, hasta hace poco, 2016 era el candidato más claro: el año de Brexit (el 23 de junio) y la elección de Donald Trump (8 de noviembre) fue el punto de partida de una nueva ola global de populismo, polarización y posverdad que amenaza con acabar con la democracia en muchos países. Pero también ocupa un lugar importante en la lista de fechas históricas aquel fatídico 13 de marzo de 2020 en que el Centro de Control de Enfermedades de Estados Unidos oficialmente declaró que estamos siendo atacados por el COVID. Nos quedamos con este año, comienzo de década y que genera un cambio brutal a la hora de invertir.

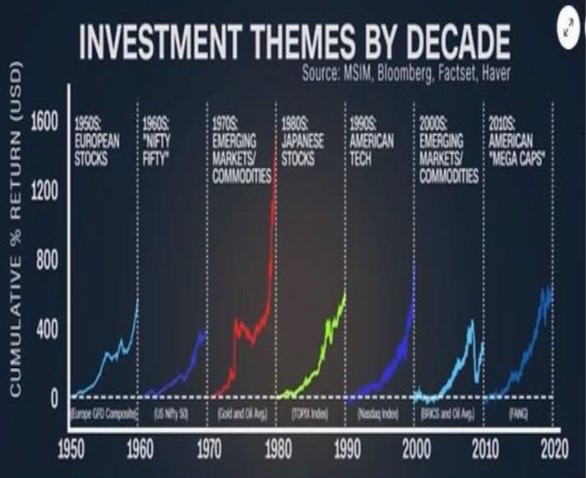

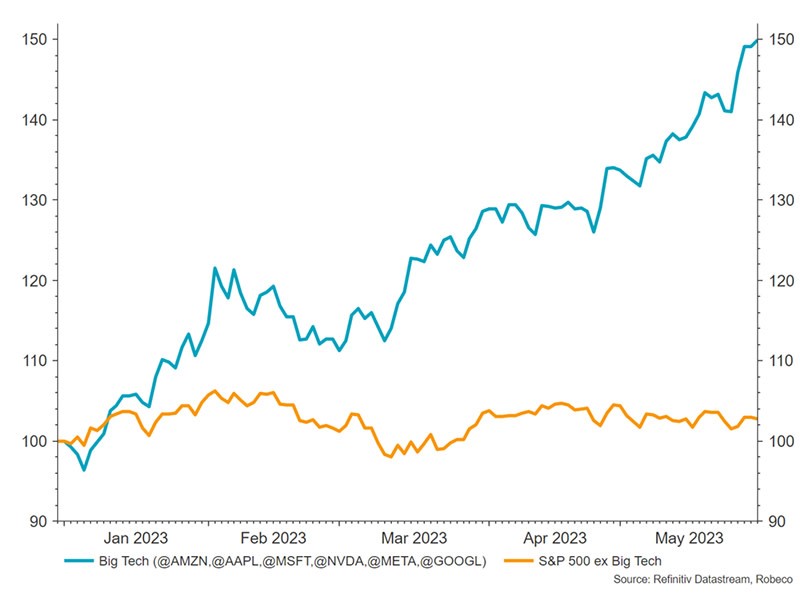

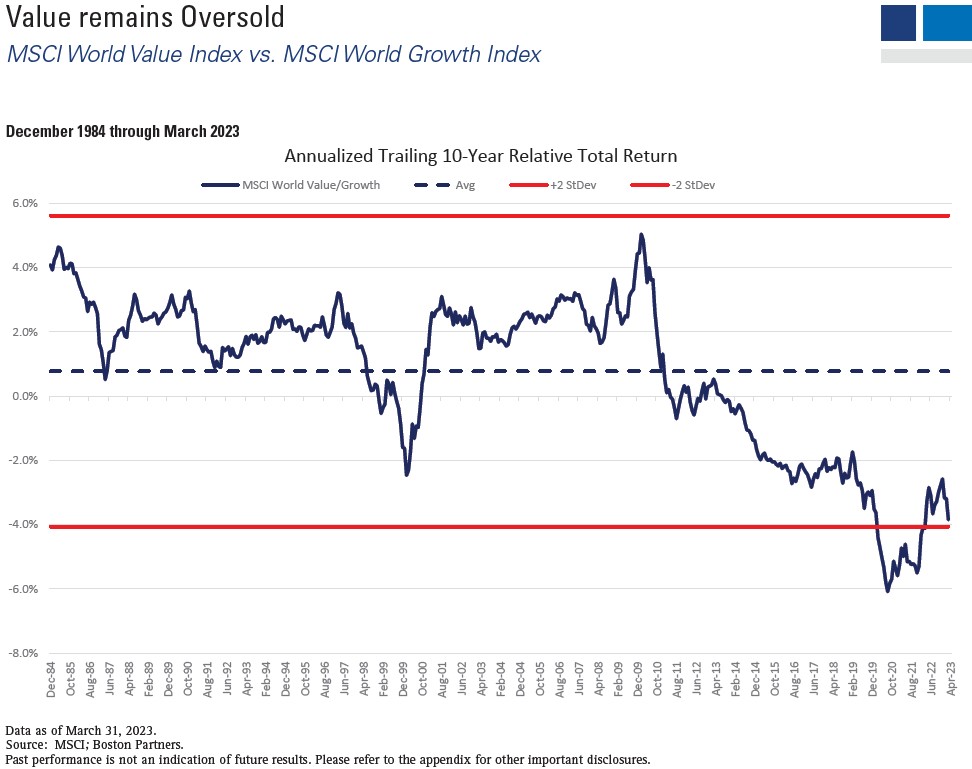

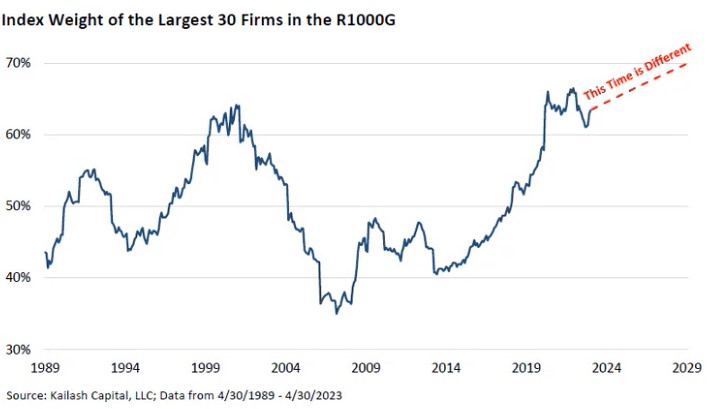

Se están modificando los parámetros de gestión máxime cuando tras diez años sin coste de oportunidad la subida de tipos redefine la distribución de activos. La gestión activa puede ser una fuente de rendimientos, pero los plazos aquí suelen ser a más largo plazo, especialmente en muchas estrategias de renta variable activa. Para que en rentabilidad riesgo la renta variable sea un activo razonable hay que mantener una “asset allocation” estructural. Por ejemplo, en tiempos de concentración extrema del índice como el actual, los gestores de renta variable activa, por razones de inversión y a veces regulatorias, pueden encontrar difícil tener posiciones concentradas en acciones individuales. Es clave tener una visión clara a largo plazo y para ello es importante tener un marco estructural. La renta variable cotiza en un estrecho margen que no se veía desde la burbuja tecnológica del 2000 y la crisis del Covid de 2020, ya que los valores megatecnológicos registran prácticamente toda la rentabilidad del mercado. El tema de la inteligencia artificial (IA) ha cautivado especialmente la imaginación, disparando los precios de las acciones de las Big-tech.

Mirando las 30 mayores posiciones del índice growth, en 2001 representaban un 64% del índice, y en 5 años cayó hasta el 35%. Hoy en día, el mismo índice, las 30 principales compañías representan un porcentaje incluso mayor. Cuando nos encontramos mercados tan concentrados, en los que el comportamiento se dirige por 10-15 nombres, en los siguientes 6 años, únicamente 4 ó 5 compañías suben, frente al resto que caen, y eso pasó en 2001.

No obstante dentro de los ganadores vemos ciertas empresas de semiconductores y a Microsoft y Google pero quizá hayan descontado con excesiva prontitud ingresos muy lejanos.

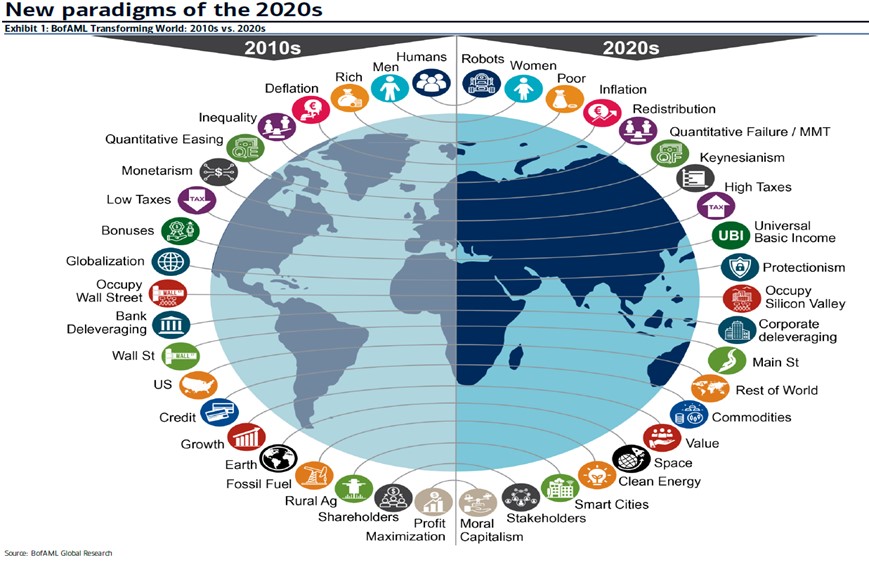

Vamos a un mundo en dónde el trabajo será muy bien retribuido, pero también grabado para poder mantener a las personas jubiladas y las que la tecnología excluya. Para que no sea un brutal desincentivo al trabajo se grabarán injustamente las sucesiones y donaciones y surgirán nuevos impuestos. En las reuniones de las grandes potencias ya se vislumbra este escenario. El Estado del Bienestar será muy costoso. Se sustituirá, en cierta medida el capitalismo de accionistas por un capitalismo de “stakeholders” donde las empresas deberán estar pendientes además de los accionistas de los proveedores, empleados, sociedad etc. Pero para ello se las debe incentivar la inversión. La recompra de acciones se grabará para tratar de que se incremente la inversión de las empresas. Se medirá la creación de valor con criterios ESG y a largo plazo. Si las empresas deben aportar al plan de pensiones de empleados y darles seguro médico se está dando por sentado que el sector privado es eficiente en la asignación de recursos, que lo es. Para ello hay que ayudar a las empresas.

Los márgenes de las empresas tenderán a caer. No los subestimemos.

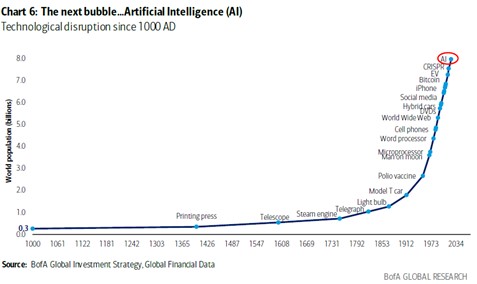

Una cosa es la temática y otra poder ganar dinero con ella. Las recientes innovaciones en el campo de la inteligencia artificial (IA) no son una moda transitoria cuyas consecuencias se están exagerando. Son tecnologías transformadoras con las que va a convivir la humanidad por mucho tiempo. Esta ola de innovación cambiará al mundo, afectará a ricos y pobres, demócratas y autócratas, políticos y empresarios, científicos y analfabetos, así como a cantantes, escritores y periodistas, y a todo tipo de actividades, profesiones y estilos de vida. En Bolsa habrá ganadores y perdedores. Por eso hay que ser cautos.

Todo esto está pasando muy rápido. Un informe del banco UBS reporta que ChatGPT llegó a tener más de 100 millones de usuarios activos solo dos meses después de su lanzamiento. TikTok tardó nueve meses en alcanzar esa cifra, mientras que Instagram tardó dos años y medio. El ChatGPT es la tecnología de más rápida adopción en la historia.

El 30 de noviembre del 2022, la empresa OpenAI develó su ChatGPT, una tecnología que finalmente gana la Prueba de Turing: un robot que responde el idioma natural con tal fluidez que sus respuestas son indistinguibles de las de un ser humano. Esto es lo que el fundador de la computación moderna, Alan Turing, había definido como “inteligencia artificial” en un lejano ensayo publicado en 1950. A partir de 2022, esa alocada elucubración es una ineluctable realidad. Porque el ChatGPT no es un software o una plataforma más de esas que regularmente nos anuncian los magos de las industrias digitales. La inteligencia artificial va a tener un impacto sobre las industrias del conocimiento tan transformador como el que tuvo la introducción de máquinas durante la Revolución Industrial. O quizás más.

El problema es que no se puede dejar de lado ni la meritocracia ni la retribución del riesgo. Si no ¿quién emprenderá? Hay que premiar al empresario y no demonizarlo. Ahora el empresario además de crear empleo y riqueza tendrá una labor social, medioambiental y educativa. Se tratará de empresas, sostenibles, perdurables y se retribuirá peor a los accionistas pues deberán mantener reservas para poder defender la ventaja competitiva y crecer. No obstante, si los intereses son deducibles para las empresas las ampliaciones de capital deberán tener ciertos incentivos para los accionistas. El problema es que los clientes todavía a la hora de comprar solo valoran el producto no estos otros conceptos.

Ustedes dispondrán de su propio proceso de inversión. Pero para muchos, comienza con la construcción de una asignación estratégica de activos diversificada, con exposición a un conjunto diverso de fuentes de rentabilidad: bonos del Estado, bonos corporativos, acciones, etc. Esta teoría está también en continua evolución y hay que repensarla teniendo en cuenta que las correlaciones tienden a 1 cuando el mercado cede y que hay momentos como el actual en que un activo como la renta fija presenta esperanzas rentabilidades únicas.

Estos activos generan rentabilidad en parte debido a sus vínculos con el crecimiento económico en general, pero también porque los inversores han fallado con frecuencia en la prueba de mantener posiciones a largo plazo; son la recompensa por mantener el rumbo a través de los altibajos de la economía y los precios de mercado. El behavoral finance y el arbitraje del largo plazo juegan un papel fundamental como lo demuestran inversores como Warren Buffet.

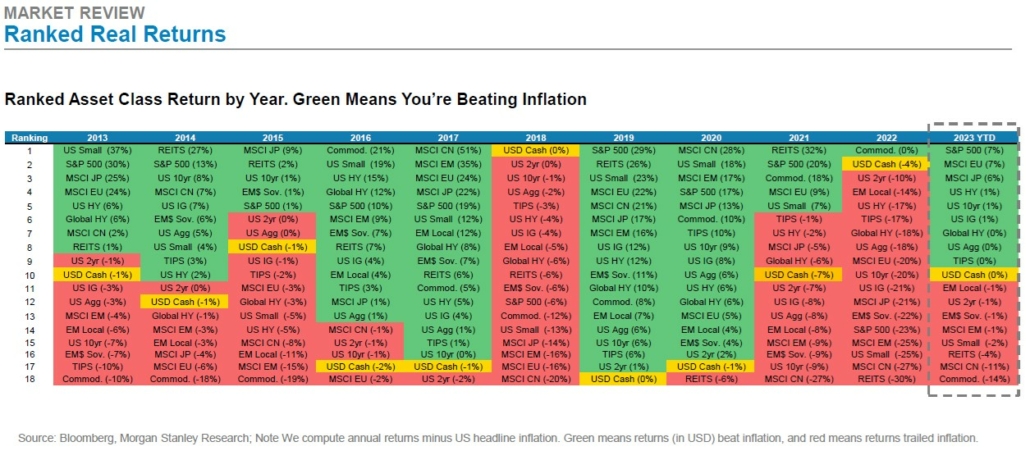

Casi todas las clases de activos tuvieron un rendimiento negativo durante 2022, pero muchos inversores que resistieron obtuvieron un rendimiento positivo hasta ahora en 2023. Y a largo plazo, las primas incorporadas a estas clases de activos para compensar el riesgo han proporcionado en general sólidos rendimientos. Esa es la base de la asignación estratégica de activos y ha funcionado para la mayoría de los inversores. Quizá llegue el momento de asignación táctica. Cuando hay coste de oportunidad todo cambia. Ahora el tipo de interés es el precio del dinero de verdad.

Hay mantras que quedan de generación en generación. Ni es cierto que los padres viven mejor que los hijos ni que los trabajos que la digitalización ha destruido han sido sustituidos por otros de mayor valor añadido.

En un mundo tan polarizado se generarán revueltas sociales. Habrá que reconstruir Ucrania. La riqueza devastada de un país puede ser equivalente a 10 veces su PIB. Hay que invertir en industrias.

¿Tiene futuro el metaverso?

Los descubrimientos científicos y las innovaciones tecnológicas con frecuencia se presentan como avances inéditos o como la fuente de enormes cambios. Pocas, sin embargo, cumplen su promesa. Son desbordadas por nuevos conocimientos o tecnologías que superan lo que se había anunciado como un indeleble aporte histórico. Hay que entretener a la población. Se le adormita. Con las redes sociales y el metaverso se anestesia. Donde había un buen libro, una buena película o una buena excursión ahora hay inmediatez en forma de relación virtual. Atendiendo a su etimología, metaverso es la combinación resultante del término “meta” (más allá) y “verso” (derivación del universo), es decir, se definiría como la convergencia entre el mundo físico y el digital.

La tecnología, la innovación y la apuesta de las grandes plataformas son fundamentales en este proceso. Para poder adentrarnos en esta realidad paralela son necesarios, en primera instancia, un avatar como representación digital del usuario físico y unas gafas de realidad virtual (VR) con las que obtener una experiencia más sensorial y realista.

España tiene claro este concepto. Un estudio elaborado en 29 países por Ipsos, en colaboración con el World Economic Forum, le sitúa como el primer país europeo con mayor conocimiento del metaverso -el 63% de la población está familiarizado con el término-, once puntos por encima de la media en todo el mundo, fijada en un 52 %.

Entre las oportunidades que genera, el mayor impacto en España se prevé en el ámbito de la educación y formación virtual (63%), seguido por el entretenimiento (61%), los videojuegos (57%), las reuniones de trabajo (55%) y los recursos relacionados con la salud (54%).

No obstante, dicho informe fija a Europa como el continente con menor conocimiento sobre las oportunidades relacionadas con este nuevo ecosistema, algo que llama la atención en potencias económicas como Alemania y Francia, donde apenas un 30 % y un 28 % de su población, respectivamente, comprende las implicaciones que puede generar el mundo virtual.

Conclusión: ¿Dónde invertir la próxima década?

- Sobreponderar la Renta Fija vs Renta Variable

- ¿Coste de oportunidad u oportunidad sin coste?

- Huir de los Value Trap

- Añadir gradualmente duración a las carteras

- Valorar la industria como inversión

- Se acerca un ciclo de materias primas

- La gestión alternativa es eso una alternativa pero lo importante es la gestión

- Hacer asset allocation más atomizados

- La liquidez tiene mucho valor

- La parte mala del apalancamiento

- El ROCE hace el cariño

- La importancia de los dividendos sostenibles

- Conocer bien la regulación