Del 3% en adelante

Esta semana nuestro socio Alfonso hablaba en negocios TV sobre como este año en gestión tienes que partir de la base de obtener mínimo un 3%, teniendo en cuenta que es la TIR de una letra española a un año. Estamos ante un momento histórico, con la curva americana en niveles no vistos desde los años 80.

Este martes veíamos el dato de inflación en Estados Unidos decepcionando por primera vez en los últimos meses, frenando las expectativas a corto plazo de su retorno a los niveles del 5%. Si el dato se esperaba saliese en 6,20%, nos sorprendía desinflándose con un 6,4%, con una inflación más “pegajosa” de lo que se esperaba y ha sido una sorpresa como el mercado apenas se ha movido. El señor Powell ha dejado claro que los tipos se van a mantener altos el tiempo necesario mientras el mercado laboral se mantenga así de fuerte (estamos en niveles no vistos desde los años 70, con 11 millones de vacantes sin cubrir), y es sorprendente como el mercado sigue sin querer escucharlo. Este escenario tendría que haber producido caídas en renta variable y demás activos de riesgo y este movimiento aún no se ha producido.

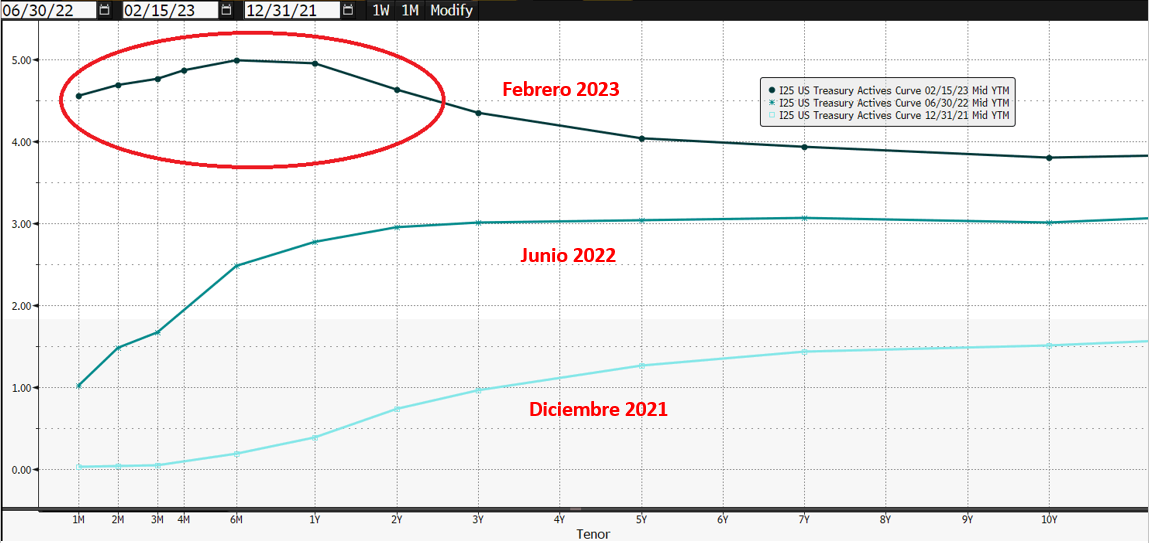

Los fondos monetarios americanos tienen una TIR del 4,70%. La curva americana tan invertida, no la veíamos desde 1985. Como podéis ver en el gráfico de abajo, el diferencial del 2 años americano vs el 10 años se encuentra invertido en 80pb.

Pero ni siquiera te tienes que ir a 2 años, si os fijáis en las letras en distintos plazos a un año americanas que os marco en el círculo rojo, veis como en ciertos tramos del 6 meses rozan el 5% en TIR y la curva totalmente invertida. Algo impensable si lo comparamos con las otras dos líneas que os marco, junio 2022 y finales de 2021.

Esto nos hace mantenernos positivos en la parte más corta de la curva, aprovechando para tomar posiciones tanto en dólar como en euros y manteniéndonos más cautos en la parte larga.

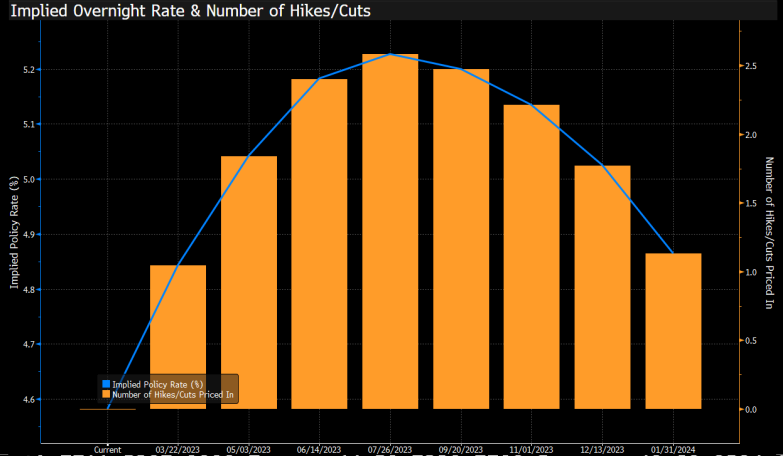

En mercado se está produciendo la meseta de la que tanto hablamos a inicios de año en las subidas esperadas en tipos de interés en EEUU. En nuestra opinión, la gran diferencia entre lo que descontaba el mercado entonces y lo que creemos que iba a ocurrir estribaba en el segundo semestre del año. Este movimiento se ha estado produciendo durante las últimas semanas, ya no se descuentan tantas bajadas para final de 2023 e inicios del 2024, y aun continua. Mientras que los mercados están descontando bajadas para enero del 24 por debajo de 4,90%, la Reserva Federal continúa asegurando que en 2023 no va a bajar tipos. En nuestra opinión el gráfico de abajo va a ser más parecido a una meseta en el entorno del 5% hasta el 2024. Una cosa es que hayamos hecho pico de inflación y empiece a ceder, y otra muy distinta que vayamos a alcanzar pronto unos niveles deseables de inflación:

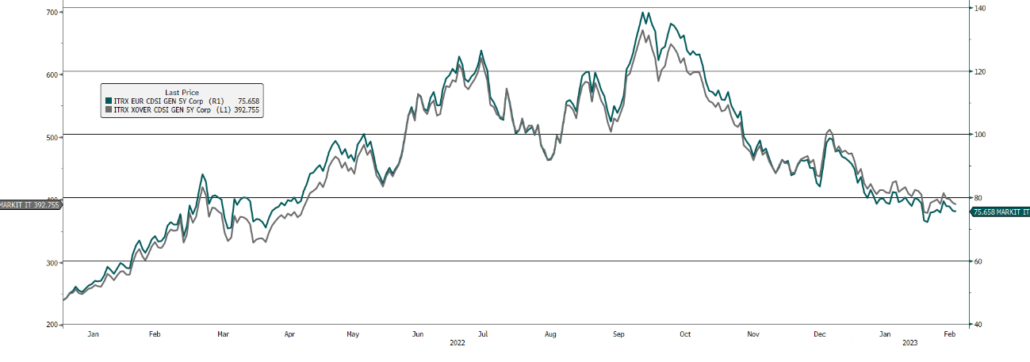

Ante esta situación, nosotros sí esperamos que el bono americano se mueva por encima del 4,20% de nuevo una vez que el mercado asuma que no se van a producir bajadas de tipos de interés, y en ese momento aprovecharíamos para alargar duraciones, pero en la parte de tipos de interés. Hay que tener en cuenta que la oportunidad en renta fija viene por la parte de tipos de interés, los spreads de crédito han estrechado mucho tanto en Investment Grade como en High Yield, tal y como vemos en el gráfico adjunto:

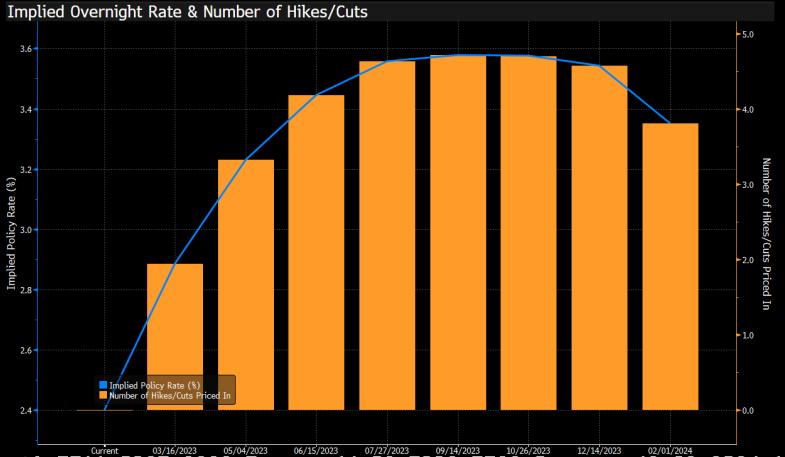

Caso similar aunque en distintos tiempos vemos en Europa. El mercado está descontando la subida de 50pb en marzo y subidas más adelante, empezando a recortar a inicios del 2024, pero siendo el mayor ciclo de subidas del BCE. Estas subidas tan rápidas tardan en digerirse, estamos cogiendo la inercia de las subidas y aún está por ver cómo va a reaccionar la economía. Si se alejan como parece los riesgos de recesión este año, con la revisión positiva en las perspectivas de crecimiento puede que el BCE no tenga tanta prisa en continuar con el ritmo de subidas:

Por todo esto, en nuestra opinión, es momento de tomar las posiciones de duración más corta, construiríamos una cartera barbell para este año comprando ahora la parte más conservadora de la cartera o aquella de duración más corta, y aprovechando para tomar posiciones largas en el momento que el mercado descuente que no vamos a ver bajadas de tipos en el corto plazo.