El lunes Expansión publicaba que grandes compañías nacionales e internacionales estaban pujando por hacerse con la mayor cantidad de centros de datos posibles en España. Las compañías interesadas en este negocio son muy variadas, REITS, constructoras, eléctricas hasta grandes fondos de inversión.

¿Por qué todas estas empresas tan diversas entre si están apostando por los centros de datos?

El negocio de los centros de datos es un modelo de negocio relativamente nuevo, que en estos momentos ofrece una rentabilidad muy atractiva, y al no tener ningún operador consolidado, diferentes tipos de empresas quieren llevarse cuota del negocio.

El negocio de los centros de datos consiste en construir y operar unos almacenes preparados para albergar muchos servidores informáticos. Estos almacenes deben contar con cuatro características: 1) Tener unos cimientos reforzados, ya que los servidores informáticos son muy pesados, 2) deben tener toda la superficie cableada, tanto de electricidad como de datos, 3) contar con un enganche a la red eléctrica de gran capacidad, ya que la electricidad es fundamental para operar los procesadores y refrigerarlos, y por último 4) deben tener medios de respaldo en caso de que la electricidad falle. Estos medios de respaldo deben ser inmediatos, por lo que los generadores diésel tradicionales no sirven, ya que tardan en entrar en funcionamiento y habría que añadir baterías.

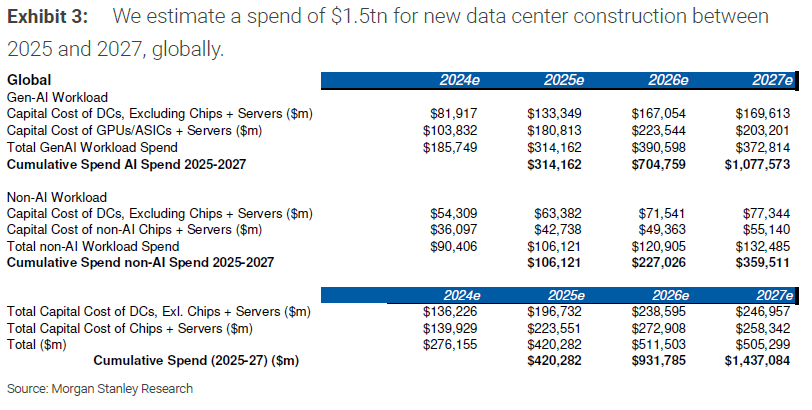

El coste de un centro de datos varía en función de la ubicación y el coste de mano de obra, pero ronda entre los 8 y los 12 millones de USD por MW. Mientras que los arrendatarios que son los dueños de los equipos informáticos deben invertir entre 3 y 4 veces esa cantidad dependiendo de la potencia y calidad de los chips que quieran utilizar.

La industria de los centros de datos es un pilar fundamental en la infraestructura digital global, permitiendo el almacenamiento, procesamiento y distribución de grandes volúmenes de datos. Estos centros son esenciales para el funcionamiento de servicios en la nube, aplicaciones empresariales, redes sociales, inteligencia artificial y mucho más.

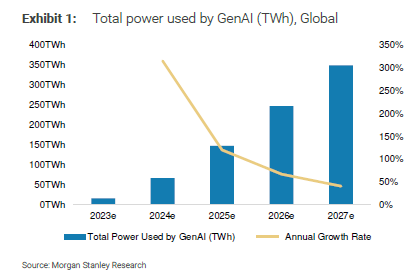

Morgan Stanley estima que entre 2025 y 2027 se invierta globalmente en centros de datos 1,4 billones de dólares (billones de los españoles, con doce ceros), de esta inversión el 60% será en Estados Unidos. Estos centros de datos tendrán una demanda adicional de energía de 170 GW, que habrá que generar.

Características clave de la industria de los Centros de Datos

Consumo energético: Los centros de datos son grandes consumidores de energía. Este consumo está en constante aumento debido a la creciente demanda de servicios digitales.

Sostenibilidad: La industria está trabajando para reducir su huella de carbono mediante estrategias de descarbonización y el uso de energías renovables mediante PPAs. Esto incluye la implementación de soluciones como el almacenamiento de energía en baterías y acuerdos de compra de energía renovable o nuclear.

Crecimiento exponencial: La cantidad de centros de datos ha crecido de manera exponencial en los últimos años. Este crecimiento se debe a la creciente demanda de servicios digitales y la expansión de tecnologías como la inteligencia artificial y el internet de las cosas.

Diversidad de servicios: Los centros de datos no solo almacenan datos, sino que también soportan aplicaciones críticas para las empresas, como sistemas de gestión de relaciones con clientes y planificación de recursos empresariales. Además, impulsan tecnologías avanzadas como el Big Data y el Machine Learning.

España presenta muchos atractivos para recibir mucha inversión en centro de datos.

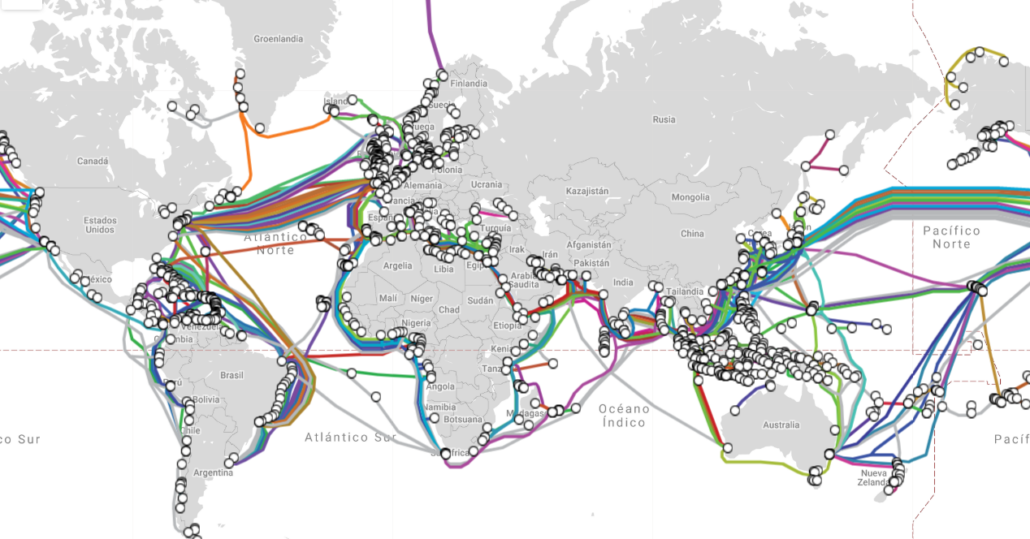

Ubicación estratégica: España está situada en una posición geográfica privilegiada. Por España pasan varios cables de datos y actúa como punto de conexión entre Europa, África, América y Asía. Esto facilita la conectividad y el acceso a múltiples mercados.

Abundancia de energía: España cuenta con una gran capacidad de generación de energías renovables, lo que permite a los centros de datos operar de manera más sostenible y a menor costo energético. En este momento España es uno de los pocos mercados donde hay un excedente de energía que se necesita para los centros de datos.

Mercado maduro de PPAs: El mercado de acuerdos de compra de energía (PPAs) en España está bien desarrollado, lo que facilita a los centros de datos asegurar suministros de energía a largo plazo a precios competitivos.

Infraestructura de conectividad: España dispone de una red de fibra óptica bien desarrollada, lo que proporciona una conectividad rápida y fiable, esencial para el funcionamiento de los centros de datos.

Disponibilidad de terrenos: Hay una amplia disponibilidad de terrenos para el desarrollo de instalaciones a gran escala, lo que permite la expansión de centros de datos sin las limitaciones de espacio que enfrentan otros países.

Fiabilidad energética y ciberseguridad: España destaca por su fiabilidad en el suministro energético y altos estándares de ciberseguridad, lo que es crucial para la operación continua y segura de los centros de datos.

La industria de los centros de datos es vital para la economía digital global, y España ofrece un entorno favorable para su desarrollo debido a su ubicación estratégica, abundancia de energías renovables, y una infraestructura de conectividad robusta. Montar un centro de datos implica una inversión significativa, tanto en términos de construcción como de equipamiento, pero las oportunidades de crecimiento y la demanda creciente de servicios digitales hacen que esta inversión sea atractiva a largo plazo.