Del Gran Ajuste a La Normalidad de los Fundamentales

Una cosa es evidente, recordaremos este ejercicio que dejamos atrás como un año nefasto para las inversiones financieras en prácticamente todos los activos.

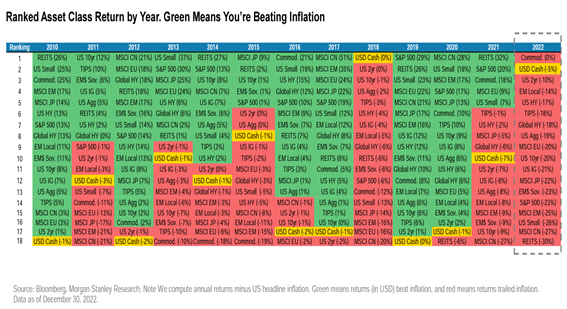

2022 es el primer ejercicio, en más de 100 años, en que tanto las acciones estadounidenses como los bonos a largo plazo pierden más del -10%. Los efectos de la invasión rusa de Ucrania, las implicaciones para la política monetaria de una inflación persistente y elevada a nivel mundial, y los problemas vinculados a la COVID-19 en China, han sido los argumentos directores del ejercicio. Los principales mercados de valores de todo el mundo han registrado rendimientos negativos de dos dígitos en 2022, con el MSCI World AC cayendo -14.7%, mientras que los bonos de gobiernos, que normalmente suelen amortiguar las carteras cuando las acciones experimentan caídas significativas, no dieron resultado, ya que los bancos centrales mundiales aumentaron drásticamente los tipos de interés, endureciendo sus políticas monetarias. Los mercados de crédito también sufrieron, tanto por la subida de tipos de interés como por la ampliación de los diferenciales de crédito. Así, un índice de agregado europeo de gobiernos y crédito registró un rendimiento total negativo de -17.1%. No hubo dónde esconderse, salvo la inversión en materias primas, que como vemos en el gráfico adjunto, logra no perder contra la inflación.

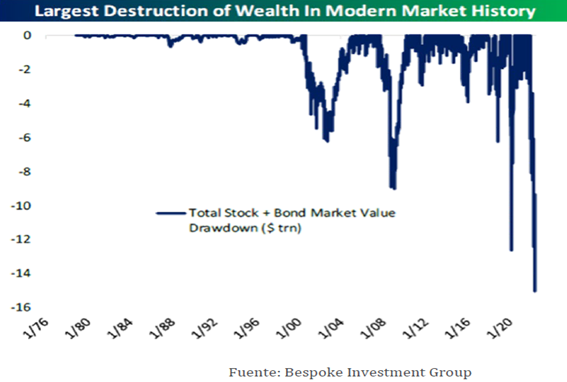

A lo largo de 2022, los inversores hemos tenido que lidiar con una revisión radical de los precios de los activos, una volatilidad elevada, la perspectiva de una recesión, niveles de inflación muy elevados, y un conflicto bélico, siendo quizás el único factor esperado, el incremento de la volatilidad. En este entorno, los bancos centrales han priorizado la lucha contra la inflación por encima del apoyo al crecimiento, realizando una rápida normalización monetaria y un brusco ajuste de múltiplos bursátiles, provocando la mayor pérdida de riqueza de la historia reciente.

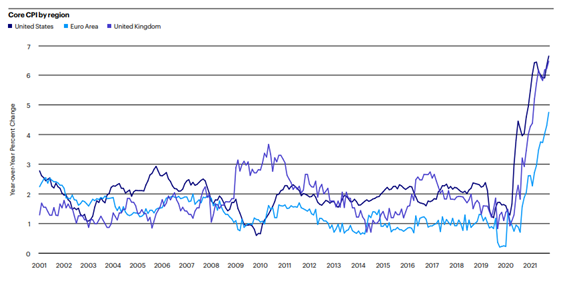

La inflación persistentemente elevada ha sido el factor clave de la rentabilidad de los activos y un foco de atención para los inversores en Europa y en todo el mundo.

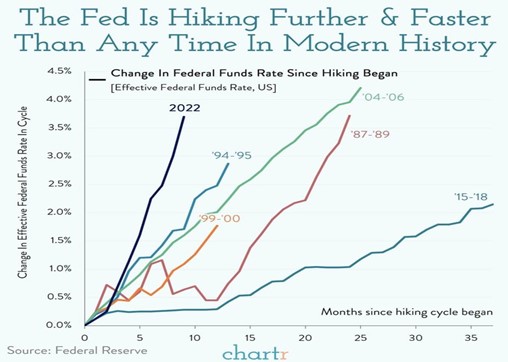

Con la expansión de la inflación más allá de lo esperado por los problemas de la cadena de suministro relacionados con la pandemia, y por los derivados de la guerra de Ucrania, los riesgos al alza para la inflación siguen siendo elevados, y ha sido el detonante para que los Bancos Centrales, hayan acometido el más rápido y fuerte endurecimiento de política monetaria jamás vivida, como se puede ver en el siguiente gráfico de la Reserva Federal (FED). La actual campaña de aumento de tasas de la Fed es la más rápida de historia. El fuerte aumento en las tasas de interés ha comenzado a impactar en las partes de la economía más sensibles a las tasas de interés, como el sector inmobiliario.

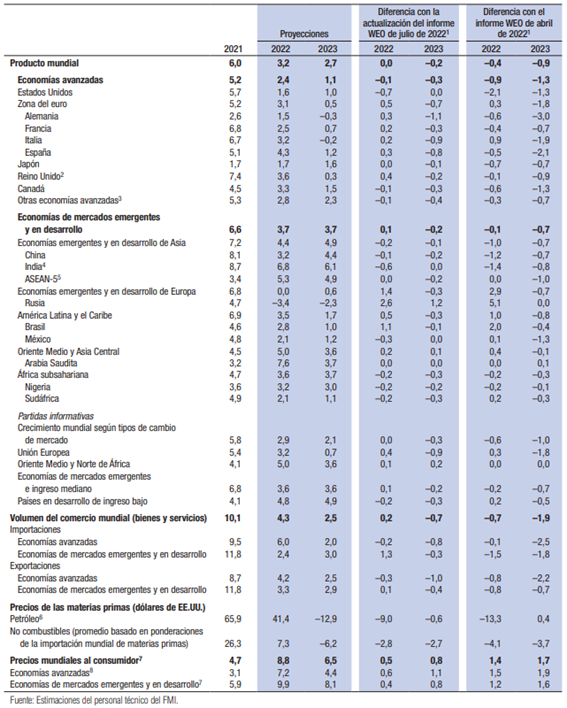

Si tenemos en cuenta los efectos del agresivo endurecimiento monetario global liderado por la FED, los elevados precios de la energía que se filtran en todos los ámbitos económicos, y el lastre que han supuesto las persistentes medidas de COVID Cero por parte de China, junto con los riesgos que ahora supone su aproximación a la reapertura, no es de extrañar que lleguemos a la conclusión de que es probable que afrontamos 2023 con la economía mundial al borde de la recesión. Las perspectivas macroeconómicas para este nuevo ejercicio dependen en gran medida de la trayectoria de la política monetaria, que a su vez depende mucho de la trayectoria de la inflación.

2023 será un año en el que la inflación bajará, aunque no tan rápido como parece descontar el mercado, mientras que las economías lucharán por crecer, sin lograr evitar muchas de ellas una recesión, que será más profunda y dura en Europa que en EE.UU, siendo conscientes de que en ningún caso será semejante a la de la Gran Crisis Financiera. Esta recesión, a la que nos enfrentamos, probablemente será menos dolorosa que las recesiones anteriores. Los balances de las empresas y los hogares gozan de buena salud, y esto les ha permitido absorber, hasta la fecha, parte del impacto de la inflación, y a diferencia de otras crisis, la financiación por parte de las entidades bancarias ha seguido fluyendo. El mundo está hoy en una posición mucho mejor para gestionar una eventual recesión, por lo tanto, no busquemos semejanzas con 2008.

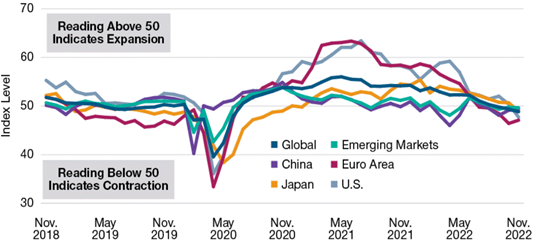

La desaceleración global, como muestran los indicadores adelantados que se reducen de forma constante, sugieren que varias economías podrían estar ya en recesión.

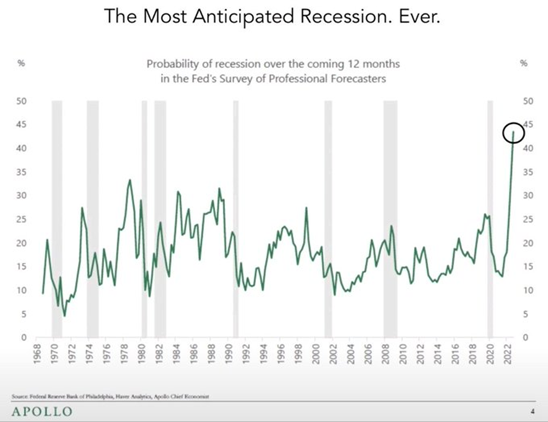

Y curiosamente, la recesión en 2023 será probablemente la más anticipada de la historia.

En este entorno de reducción de crecimiento e inflación por encima de los objetivos, hay un factor que resultará determinante, no contaremos con el apoyo incondicional de los Bancos Centrales. Porque si algo han dejado claro sus máximos mandatarios, es que su principal lucha es contra la inflación.

Las autoridades monetarias están dispuestas a aceptar la volatilidad de los precios de los activos y un deterioro de las principales variables macroeconómicas, si con ello logran doblegar la inflación. Los banqueros centrales no irán al rescate cuando el crecimiento se desaceleré en este nuevo entorno, de forma contraria a lo que algunos inversores o incluso el mercado han llegado a descontar. De hecho, están provocando conscientemente debilidad económica, endureciendo de forma agresiva la política monetaria para intentar controlar la inflación.

De cara a 2023, esperamos que el crecimiento global se desacelere significativamente, con varios países en los mercados desarrollados y emergentes sufriendo una recesión, mientras que otros, simplemente mostraran desaceleración económica.

El diferencial de crecimiento entre Desarrollados (DM) y Emergentes (EM), favorecerá a este último. Si bien la desaceleración se debe en parte a la retirada cada vez más coordinada de la política monetaria acomodaticia, principalmente en DM, los factores específicos de cada país serán relevantes, y marcarán diferencias.

Por ejemplo, en EE.UU la Fed ha sido el banco central que ha liderado la subida de tipos y la lucha contra la inflación, presionando y tensionando las condiciones financieras, y por tanto aumentando los riesgos de recesión en EE. UU. para 2023.

En EE.UU, esperamos que el consumo y la inversión residencial se desaceleren, siendo los principales detractores de crecimiento. Como hemo señalado anteriormente, la vivienda estadounidense ya está evidenciando señales de tensiones, ya que el encarecimiento de las hipotecas y la caída en la accesibilidad, están hundiendo las operaciones inmobiliarias, con caídas del -35% en el año, acumulando 10 meses consecutivos de caídas, la mayor racha de caída en ventas desde 1999.

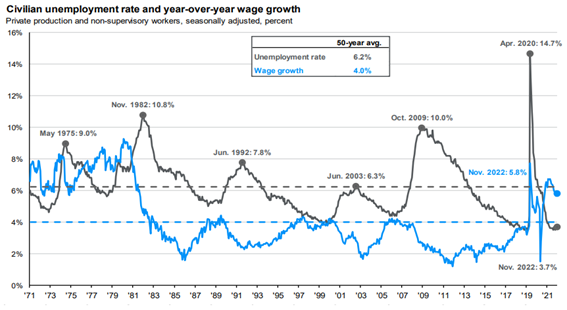

Sin embargo, la clave pensamos que estará en el mercado laboral, pues resulta crítico para mantener el consumo americano, que representa aproximadamente un 70% del PIB USA, pero también es clave en términos mundiales, al representar el 15% del PIB Global.

Los despidos en empresas tecnológicas estadounidenses nos dan una idea del sufrimiento que se puede avecinar. Meta ha anunciado despidos del 13% de su plantilla, 11.000 empleados; Twitter, influenciado por la compra de Elon Musk, quiere reducir el 50%; Snapchat recortes del 20% de plantilla; y Apple y Amazon congelan sus contrataciones. El precio de controlar la inflación será una ralentización del crecimiento económico, que se comienza a sentir, y un aumento del desempleo. Estos primeros días del año, ya se habla de importantes despidos en los principales bancos de inversión del mundo.

Pero la realidad es que, a día de hoy, el mercado laboral en USA sigue mostrando una fortaleza envidiable. Para muestra un botón. EE. UU. genera más de 250.000 puestos de trabajo al mes, con una tasa de desempleo cercana al 3,7 %, y con un crecimiento de los salarios superior al 5% ¿cómo puede ser? Puede que la explicación este en la naturaleza de la mano de obra americana.

Datos: JP Morgan.

Las ganancias salariales solo se desacelerarán una vez que caigan las ofertas de trabajo.

Aproximadamente 160 millones de personas trabajan en Estados Unidos, de los que 110 millones lo hacen en sectores privados de servicios, frente a 21 millones en la producción de bienes (como la manufactura, la construcción y la minería). Por lo tanto, aproximadamente el 70% de la población empleada en EE.UU está vinculada al sector servicios, mientras que en 1972 esa cifra rondaba el 50%.

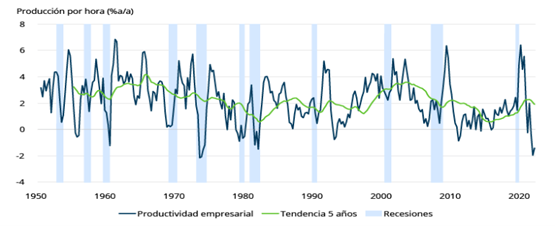

Esto refleja una amplia y estructural transición de bienes a servicios, y por tanto de cada vez menor peso de los empleados en producción de bienes. En cada una de las últimas siete recesiones, la producción de bienes perdió una proporción mucho mayor de puestos de trabajo que los servicios privados. En media se perdieron más del 8 % de los empleos en el sector de bienes frente a menos del 1 % en servicios. Por tanto, si asistimos a una nueva recesión, la mano de obra estadounidense estaría hoy mucho menos expuesta que en años pasados. Otro factor para explicar esa fortaleza es la huida de personas que han abandonado el mercado laboral, cifra que se acerca a los 2 millones en EE.UU. A pesar de la ralentización ya observada en las economías desarrolladas, los mercados laborales se mantienen tensos, los trabajadores escasean y presionan al alza los salarios, generando mayores problemas a la inflación, pero dejando margen de mejora a la renta disponible y al consumo. Estas circunstancias han provocado una fuerte ralentización del crecimiento de la productividad en Estados Unidos, que se encuentra ahora en su nivel más bajo jamás registrado.

Según un estudio realizado por la gestora Schroder, estudiando los ciclos económicos anteriores desde 1960, y con la inflación estadounidense en los niveles actuales, siempre ha sido necesaria una caída del PIB de hasta el 4% para restablecer la estabilidad de los precios. La desaceleración económica provocará un ajuste natural de la inflación. La historia no parece estar del lado de aquellos que apuestan por un aterrizaje suave de la economía americana.

Respecto a la inflación en EE. UU., aunque posiblemente hemos visto niveles pico en la tasa general, los precios siguen bajo presión. La inflación en los servicios que no son de alquiler (50% del índice PCE) está siendo más persistente de lo esperado. Así pues, parece que el pronóstico de la FED de normalizar la inflación en torno al 2.5% puede costar más de lo esperado.

Si hablamos de Europa, es probable que entre en recesión antes, especialmente dada su fuerte dependencia del petróleo y del gas. Y sin duda, el problema energético, es el principal riesgo a la dinámica del crecimiento para 2023, agravado por las presiones inflacionarias del lado de la oferta posteriores a la COVID-19 no resueltas y que dan como resultado una inflación excepcionalmente alta, persistente, y que en última instancia debería afectar al gasto y la confianza de los consumidores. Un buen ejemplo lo tenemos en España, donde la inflación ha cerrado finalmente el año 2022 con un crecimiento interanual del 5,8%. Se trata de la mitad de lo que llegó a marcar en el mes de julio. El dato se encuentra favorecido por el abaratamiento de los precios del gas, de la luz y de los combustibles, pero no evita que la inflación subyacente (la que excluye del cálculo la energía y las materias primas) se haya disparado y cierre el ejercicio en un 6,9%, un máximo histórico de este siglo. Se apunta un nuevo empuje en el coste de los alimentos, vestido y calzado.

Por lo tanto, en Europa, los altos precios de la energía significan que es probable que la inflación sea “pegajosa” y aunque la crisis energética será manejable este invierno, a Europa le resultará mucho más difícil garantizarse el suministro de gas natural el año que viene, lo que plantea una volátil perspectiva de inflación a medio plazo.

Esto deja el Banco Central Europeo (BCE) en una posición comprometida. Mayores presiones inflacionarias, unido a un alto riesgo de recesión, supondrá una gran prueba para el Banco Central Europeo. Sobre las actuaciones de los bancos centrales escribimos en la parte de renta fija.

Siendo conscientes de que el panorama macroeconómico menos benigno en Europa, también observamos que hay margen para sorpresas positivas.

Para empezar, las condiciones financieras no son tan estrictas como en EE.UU, y el impulso fiscal en gran parte de Europa debería seguir fluyendo y aportando al crecimiento en 2023. Los gobiernos europeos están utilizando activamente la política fiscal para limitar el impacto recesivo de la crisis energética. La subida de los precios de la energía los ha llevado a poner en marcha una batería de medidas para proteger a los hogares y las empresas, como la reducción del impuesto energético o IVA, la regulación de los precios minoristas y mayoristas, las transferencias a colectivos vulnerables y los impuestos sobre beneficios extraordinarios. Desde principios de año, se han anunciado más de 500.000 millones de euros de medidas en la zona euro, lo que representa alrededor del 4% del PIB, y es probable que el plan de recuperación NextGenerationEU se intensifique a lo largo del 2023.

Adicionalmente, quedan bolsas de demanda y producción reprimidas en Europa, como por ejemplo los inventarios y pedidos de fabrica pueden añadir puntos de PIB, y no olvidemos que la financiación está funcionando bien por primera vez en más de una década, con el equivalente de alrededor de medio punto porcentual del PIB en préstamos netos al sector privado cada mes.

Como ultimo catalizador positivo para Europa, está la posibilidad del final del conflicto bélico en Ucrania. Hace unos meses, nadie hablaba de negociación, el conflicto estaba enquistado. Hoy, se aprecian oportunidad de ventanas a la negociación.

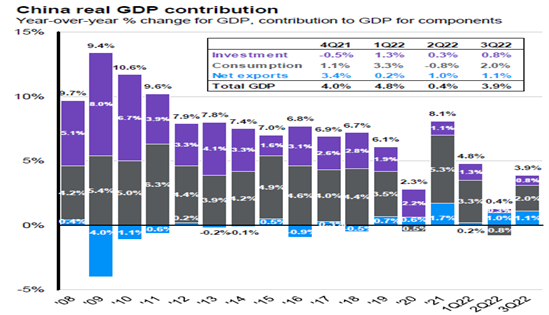

En lo que respecta a China, pese a la realidad de su ralentización, es la economía que soportará el crecimiento mundial. La estabilización del mercado inmobiliario y la reapertura gradual de China son supuestos clave. En general, los riesgos de crecimiento son a la baja en la primera mitad del año debido a la menor aportación de las exportaciones, y al flojo gasto doméstico de los hogares chinos, que podrían que podrían mejorar en la segunda mitad del año debido a la reapertura.

La economía China está evolucionando. Se acabaron los días en que se priorizaba el crecimiento a través de la inversión. Beijing ahora persigue un modelo de desarrollo más focalizado en la seguridad nacional y en la autosuficiencia tecnológica. La prioridad ha cambiado hacia el desarrollo del consumo interno y fortalecimiento de las cadenas de suministro para impulsar el crecimiento a largo plazo.

La reapertura de China supondrá un importante debate durante 2023. Tras las recientes protestas populares, el Gobierno Chino ha comenzado a dar los pasos necesarios para relajar las estrictas medidas contra el COVID. La apertura está siendo mucho más rápida de lo esperado, lo que será positivo para el crecimiento económico chino, y mundial. Esperamos que la política monetaria y presupuestaria siga siendo expansiva lo que actuará como soporte para la economía.

Sin embargo, parece el que abandono por parte del régimen chino de la política de covid cero, tiene un aspecto negativo con importantes repercusiones tanto en pérdida de vidas humanas como en el plano económico mundial. Después de una dura estrategia de aislamiento seguida por el gigante asiático desde el inicio de la pandemia a comienzos de 2020, las revueltas sociales contra el Gobierno lo han forzado a variar el rumbo y adoptar una aproximación hacia la pandemia similar a la del resto del mundo, pero lo ha hecho saltándose el crítico paso intermedio de la inmunización.

Y parece que el miedo se está volviendo a instalar respecto a la posición de China. Los datos internos manejados por los organismos oficiales de China difundidos por agencias internacionales hablan de 248 millones de contagiados (un 18% de la población) solo en los primeros 20 días de diciembre. Y recordemos que a partir del 8 de enero China reabre sus fronteras y elimina la cuarentena para los viajeros que entren al país, lo que ha disparado la búsqueda de viajes transfronterizos por parte de los chinos, especialmente en estas fechas que se acerca la celebración del Año Nuevo chino y hay miles de movimientos en todo el mundo. Esta situación nos retrotrae al inicio de la pandemia y cómo se extendió por todo el planeta. Por lo tanto, no podemos descartar que, observando los datos actuales, vuelvan a implementarse cierres.

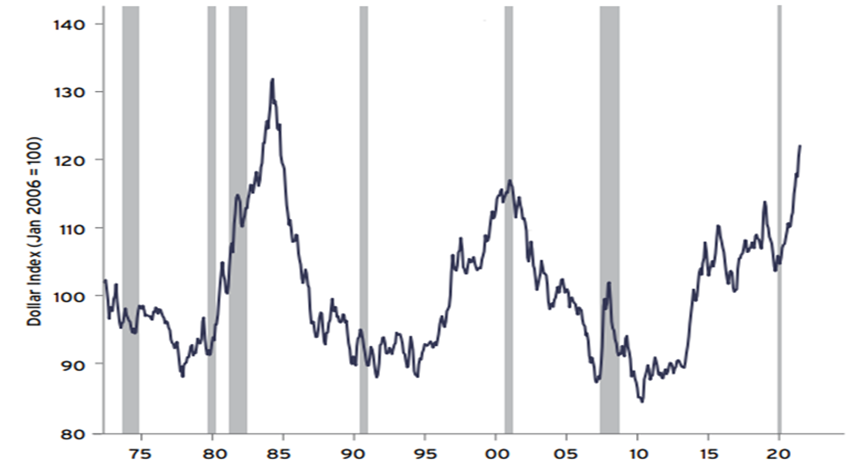

El dólar estadounidense ha estado muy fuerte durante 2022, generando problemas, tanto en el mundo desarrollado como en los países emergentes que recurren a la deuda en moneda fuerte. El principal impulsor del dólar ha sido un aumento del diferencial de tipos de interés entre Estados Unidos y el resto del mundo. La estabilidad del dólar probablemente llegará a medida que la Reserva Federal señale una pausa en su ciclo de ajuste monetario. La reducción de las tasas de interés y los diferenciales de crecimiento con el resto del mundo deberían impulsar inicialmente este movimiento.

La falta de disciplina fiscal en los EE. UU. y el débil crecimiento de la productividad en los EE. UU., que hemos señalado se encuentra en mínimos históricos, nos hace pensar que el grueso del movimiento de apreciación del dólar se ha producido, y, por tanto, mantenemos una posición neutral en el dólar.

Como podemos ver en este gráfico, este periodo de fortaleza del billete verde ha sido uno de los más duraderos desde que comenzó a flotar libremente en 1971.

Respecto a los mercados de materias primas, ganador durante 2022, continúan mostrando tensión entre las dinámicas a corto plazo y las de largo plazo. Si bien el entorno macro, con la actual desaceleración económica presenta argumentos en contra a corto plazo para los mercados de materias primas, el contexto estructural presenta uno de los entornos a medio y largo plazo más favorables de las últimas dos décadas. Siguen existiendo fuertes desajustes entre oferta y demanda. Esa mejor perspectiva estructural, la observamos en metales básicos, y en la esperada transición energética, donde la oferta puede tener dificultades para satisfacer la demanda. Optamos por un posicionamiento Neutral en materias primas.

Deberemos estar pendientes de varios factores que pueden alterar fundamentos de la oferta y la demanda de materias primas, como pueden ser la guerra en curso en Ucrania, el aumento de los temores de recesión y la esperada reapertura de China. Con este panorama, mostramos un sesgo neutral respecto a las materias primas.